Verso il nuovo anno

Ecco cosa aspettarsi sui mercati finanziari nel 2023

Mercati e economie navigano in acque inesplorate, il pessimismo prevale ma sono possibili sorprese positive. Qualche segnale c’è anche se non fa titolo. L’inflazione e i tassi d’interesse restano fattori chiave

di Stefano Caratelli 27 Dicembre 2022 08:39

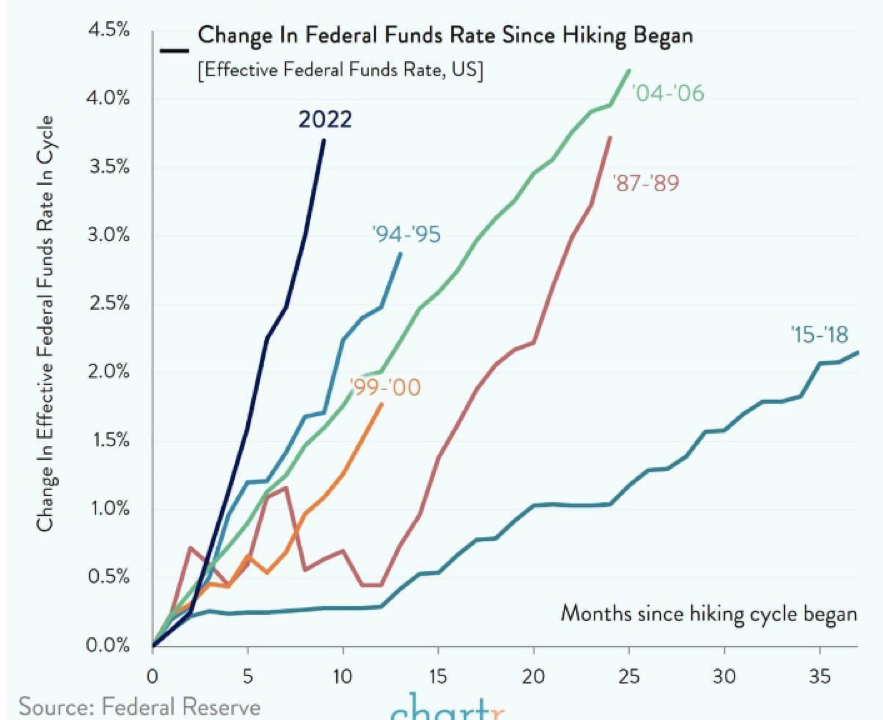

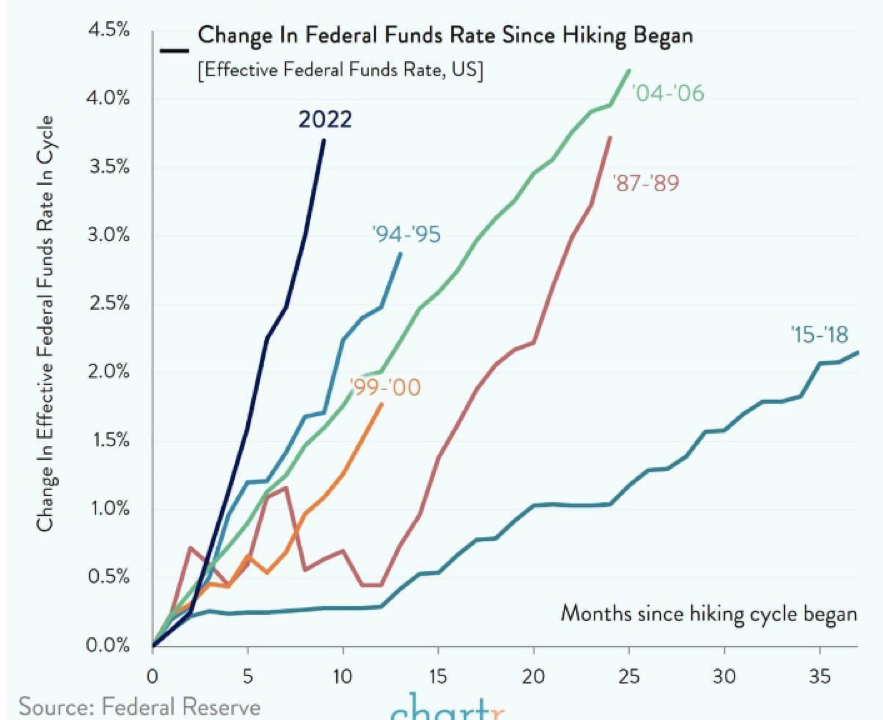

Come ogni anno di questi tempi mercati e investitori si chiedono come saranno i prossimi 12 mesi. Un esercizio che negli ultimi tre anni si è rivelato inutile e impossibile, causa l’irruzione sulla scena globale di eventi imprevisti e non legati al trend dell’economia: prima la pandemia con la paralisi planetaria dell’attività, poi la ripartenza violenta che unita alle strozzature produttive e di forniture ha riacceso l’inflazione, e poi la guerra in Ucraina e la crisi energetica, benzina sul fuoco di un’inflazione che sembrava avviata a rientrare e che ha costretto la Fed e le altre banche centrali alla stretta più rapida e intensa della storia, come mostra il grafico qui sotto.

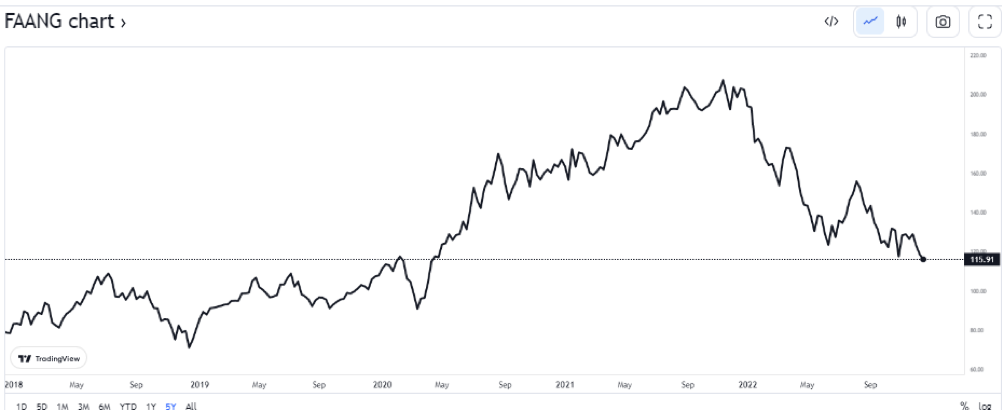

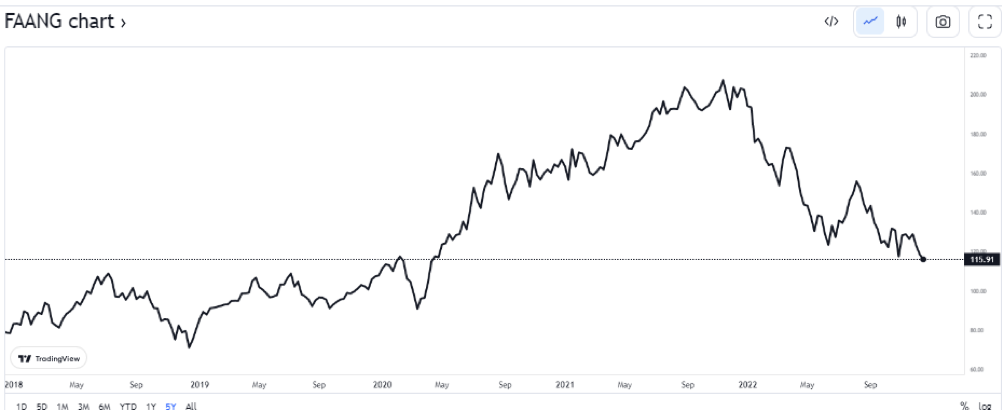

La vera sorpresa del 2023 potrebbe essere che non ci sono sorprese ‘esterne’ come negli ultimi tre anni e che economie e mercati vivranno un anno di atterraggio più o meno morbido sul terreno della ‘normalità’. Ma quale? Molti indizi puntano a un rientro nel percorso di uscita dai 10 anni di liquidità illimitata e tassi zero seguiti alla Grande Recessione del 2008 e poi alla crisi del debito sovrano europeo del 2011-12. Ritorno anche a una normalità fatta di decarbonizzazione, interrotta dalla crisi energetica, e di parziale de-globalizzazione, con economie meno dipendenti dalle catene mondiali di fornitura. Un altro tassello della nuova normalità dovrebbe essere il ridimensionamento del peso su indici e portafogli globali dei big tech americani, che fanno parlare molti di fine dell’era dei Faang. Più che di un’era si è trattato in realtà di un eccesso alimentato dalla stay-home economy post pandemia e durato meno di due anni, come si vede nel grafico di TradingView qui sotto.

Il trend al comando è l’inflazione, da cui dipendono le mosse della Fed, da cui dipendono gli utili delle società quotate sullo S&P 500 e le valutazioni dei big tech americani a Wall Street. Anche l’acronimo andrebbe forse modificato in Amagt, vale a dire Apple, Microsoft, Amazon, Google e Tesla, tutti titoli che viaggiano in calo da inizio anno tra il 27% della prima e il 66% dell’ultima e che potrebbero tornare protagonisti, o magari andare a esplorare ancora più in profondità il territorio dell’Orso. Le sorprese più grosse, in entrambi i sensi, potrebbe riservarle Elon Musk.

Ma per capirci qualcosa di più bisogna allargare lo sguardo, magari ad aree che non sono sotto i riflettori. Come ad esempio Caterpillar, le macchine gialle per le costruzioni e il movimento terra che segnalano i lavori in giro per il mondo, soprattutto per le infrastrutture. Da inizio anno il titolo è in rialzo di oltre il 16% ma soprattutto viaggia ai massimi di sempre, vale più del doppio rispetto al picco toccato post-2008 e 10 volte i prezzi di inizio millennio, come anche qui mostra il grafico, questa volta di Tradingeconomics.

E l’inflazione? Tutti gli indici sui prezzi al consumo e alla produzione sono sotto la lente di analisti e investitori, dal CPI al PCE al PPI, per capire se nei prossimi mesi offriranno alla Fed i margini necessari per mettere fine ai rialzi dei tassi e magari cominciare a guardare a possibili tagli. La causa principale dell’inflazione, esplosa nel 2021 e infiammata nuovamente dalla crisi energetica indotta dall’invasione russa dell’Ucraina, sono state le strozzature produttive e delle forniture globali causate dalla ripartenza post-pandemia. Strozzature che hanno fatto schizzare anche i prezzi dei trasporti marittimi globali, misurati dal Baltic Dry Index, il cui livello però negli ultimi sei mesi è rientrato nella ‘normalità’ pre-Covid, come si vede qui sotto sempre con l’aiuto di un grafico.

La volatilità macroeconomica ha segnato gli ultimi tre anni dei mercati azionari e obbligazionari, con l’effetto di spingere le valutazioni a livelli poco razionali nei due sensi. Alle battute finali del 2022 i multipli di Wall Street sono rientrati nelle medie storiche, a se il dollaro continua a ripiegare cominciano ad essere attraenti soprattutto per l’investitore non americano. Le sorprese, sia positive che negative, sono in agguato. Le molte previsioni che come sempre si affollano a fine anno pesano molto di più le seconde delle prime, che non per questo diventano meno probabili. Gli indicatori contrarian, come il Fear & Greed di CNN Money, dicono che gli investitori guardano al 2023 con una buona dose di pessimismo. Di solito, ma non per forza, un buon segnale.

Mercati e economie stanno viaggiando in territorio inesplorato. A differenza di fine 2019 quando sembrava tutto chiaro, almeno questa volta lo sappiamo. Che non vuol dire rinunciare ad analizzare dati e fatti, ma andare a cercare anche dove non fanno titolo su giornali e tv. Esercizio difficile e sconsigliabile da intraprendere in navigazione solitaria, il consiglio di uno skipper esperto può essere prezioso.

TASSELLI POSSIBILI DELLA NUOVA NORMALITA’

La vera sorpresa del 2023 potrebbe essere che non ci sono sorprese ‘esterne’ come negli ultimi tre anni e che economie e mercati vivranno un anno di atterraggio più o meno morbido sul terreno della ‘normalità’. Ma quale? Molti indizi puntano a un rientro nel percorso di uscita dai 10 anni di liquidità illimitata e tassi zero seguiti alla Grande Recessione del 2008 e poi alla crisi del debito sovrano europeo del 2011-12. Ritorno anche a una normalità fatta di decarbonizzazione, interrotta dalla crisi energetica, e di parziale de-globalizzazione, con economie meno dipendenti dalle catene mondiali di fornitura. Un altro tassello della nuova normalità dovrebbe essere il ridimensionamento del peso su indici e portafogli globali dei big tech americani, che fanno parlare molti di fine dell’era dei Faang. Più che di un’era si è trattato in realtà di un eccesso alimentato dalla stay-home economy post pandemia e durato meno di due anni, come si vede nel grafico di TradingView qui sotto.

INFLAZIONE AL COMANDO, INTERROGATIVO BIG TECH

Il trend al comando è l’inflazione, da cui dipendono le mosse della Fed, da cui dipendono gli utili delle società quotate sullo S&P 500 e le valutazioni dei big tech americani a Wall Street. Anche l’acronimo andrebbe forse modificato in Amagt, vale a dire Apple, Microsoft, Amazon, Google e Tesla, tutti titoli che viaggiano in calo da inizio anno tra il 27% della prima e il 66% dell’ultima e che potrebbero tornare protagonisti, o magari andare a esplorare ancora più in profondità il territorio dell’Orso. Le sorprese più grosse, in entrambi i sensi, potrebbe riservarle Elon Musk.

ALLARGARE LO SGUARDO, LE MACCHINE DI CATERPILLAR SONO AL LAVORO

Ma per capirci qualcosa di più bisogna allargare lo sguardo, magari ad aree che non sono sotto i riflettori. Come ad esempio Caterpillar, le macchine gialle per le costruzioni e il movimento terra che segnalano i lavori in giro per il mondo, soprattutto per le infrastrutture. Da inizio anno il titolo è in rialzo di oltre il 16% ma soprattutto viaggia ai massimi di sempre, vale più del doppio rispetto al picco toccato post-2008 e 10 volte i prezzi di inizio millennio, come anche qui mostra il grafico, questa volta di Tradingeconomics.

RIENTRATI I COSTI DELLO SHIPPING GLOBALE

E l’inflazione? Tutti gli indici sui prezzi al consumo e alla produzione sono sotto la lente di analisti e investitori, dal CPI al PCE al PPI, per capire se nei prossimi mesi offriranno alla Fed i margini necessari per mettere fine ai rialzi dei tassi e magari cominciare a guardare a possibili tagli. La causa principale dell’inflazione, esplosa nel 2021 e infiammata nuovamente dalla crisi energetica indotta dall’invasione russa dell’Ucraina, sono state le strozzature produttive e delle forniture globali causate dalla ripartenza post-pandemia. Strozzature che hanno fatto schizzare anche i prezzi dei trasporti marittimi globali, misurati dal Baltic Dry Index, il cui livello però negli ultimi sei mesi è rientrato nella ‘normalità’ pre-Covid, come si vede qui sotto sempre con l’aiuto di un grafico.

VALUTAZIONI TORNATE SULLA TERRA

La volatilità macroeconomica ha segnato gli ultimi tre anni dei mercati azionari e obbligazionari, con l’effetto di spingere le valutazioni a livelli poco razionali nei due sensi. Alle battute finali del 2022 i multipli di Wall Street sono rientrati nelle medie storiche, a se il dollaro continua a ripiegare cominciano ad essere attraenti soprattutto per l’investitore non americano. Le sorprese, sia positive che negative, sono in agguato. Le molte previsioni che come sempre si affollano a fine anno pesano molto di più le seconde delle prime, che non per questo diventano meno probabili. Gli indicatori contrarian, come il Fear & Greed di CNN Money, dicono che gli investitori guardano al 2023 con una buona dose di pessimismo. Di solito, ma non per forza, un buon segnale.

BOTTOM LINE

Mercati e economie stanno viaggiando in territorio inesplorato. A differenza di fine 2019 quando sembrava tutto chiaro, almeno questa volta lo sappiamo. Che non vuol dire rinunciare ad analizzare dati e fatti, ma andare a cercare anche dove non fanno titolo su giornali e tv. Esercizio difficile e sconsigliabile da intraprendere in navigazione solitaria, il consiglio di uno skipper esperto può essere prezioso.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA