materie prime

Multi asset, diversificare per proteggersi dai rischi

Un portafoglio multi asset comprendente il 50% di obbligazioni, il 35% di azioni e un 15% di oro, materie prime e REITs ha permesso di fare investimenti a medio e lungo termine più efficienti

24 Aprile 2019 17:20

Fare investimenti è piuttosto semplice. Il difficile è riuscire a farli con successo, soprattutto in un contesto di mercato come quello attuale, caratterizzato da un rialzo di Borsa che dura senza (quasi) soluzione di continuità da oltre 10 anni, da mercati obbligazionari con i tassi ai minimi storici e dalle principali asset class di rischio su valutazioni poco convenienti. Un approccio corretto consiste nel diversificare gli investimenti in portafoglio in modo da diversificare i rischi, ma anche in questo modo non si dribblano tutte le insidie del breve termine come si è potuto constatare sia nella correzione di gennaio – febbraio 2018 che in quella, molto più pronunciata, del quarto trimestre 2018.

Abbiamo provato a verificare sul campo la "tenuta" di due portafogli bilanciati 40 - 60 (ovvero 40% azioni e 60% reddito fisso) , uno investito a livello globale e uno focalizzato sui mercati europei, con uno "multi-asset" 50-35-5-5-5, ovvero 50% obbligazioni, 35% azioni, 5% oro, 5% REITs (fondi immobiliari Usa quotati) e 5% materie prime: portafoglio perfettamente realizzabile tramite Etf e fondi disponibili sul mercato.

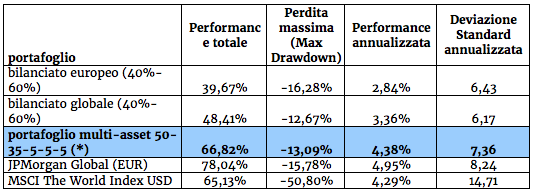

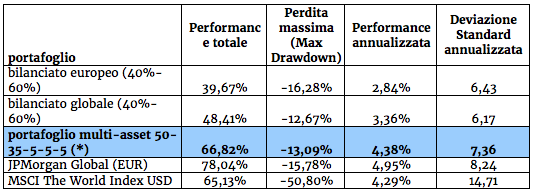

Risultati dal 30/04/2007 al 10/04/2019 ;

Risultati dal 30/04/2007 al 10/04/2019 ;

(*) 50% titoli obbligazionari int.li; 35% azioni internazionali; 5% oro; 5% materie prime; 5% REITs Usa

Ebbene, come si può constatare dai risultati in tabella, in un arco di tempo di 12 anni il portafoglio multi-asset ha realizzato una performance del 66,82%, seconda soltanto all’indice mondiale dei titoli di stato di JPMorgan, precedendo sia l’indice delle Borse mondiali (MSCI world) e sia, in modo piuttosto ampio, il portafoglio bilanciato globale e il portafoglio bilanciato europeo. Ma c’è di più. Il portafoglio di investimenti multi-asset avrebbe espresso una volatilità (misurata in base alla deviazione standard) di poco superiore ai due portafogli bilanciati 40-60 ma al di sotto dell’indice JPMorgan global e pari alla metà circa della volatilità dell’indice MSCI World.

Infine, e forse ancora più importante per la tenuta dei nervi dell’investitore, la perdita massima (max drawdown) del portafoglio multi-asset registrata nei 12 anni esaminati è in linea con quella del portafoglio bilanciato globale, ma inferiore a quella del portafoglio bilanciato europeo e dell’indice JPMorgan Global e pari soltanto ad un terzo di quella accusata dall’MSCI world index.

L’arco di tempo di 12 anni è sufficientemente ampio per costituire un valido banco di prova delle performance dei differenti investimenti alla luce del fatto che racchiude la crisi dei mutui subprime (estate 2007), il crac Lehman Brothers (settembre 2008), la crisi del debito sovrano della zona euro (2011), il Qe della Fed prima e della Bce dopo, la Brexit (2016) e la guerra commerciale Cina–Usa (2018).

Detto questo, anche in periodi di tempo inferiori il portafoglio di investimenti multi-asset si è difeso piuttosto bene. Negli ultimi 5 anni, come si può constatare dalla tabella sotto, la performance del portafoglio multi-asset è seconda soltanto all’MSCI world, rispetto al quale, tuttavia, evidenzia una rischiosità dimezzata in termini sia di volatilità (standard deviation) che di perdita massima (max drawdown): parametri, questi ultimi, perfettamente in linea sia con l’indice JPMorgan che con i portafogli bilanciati 40-60.

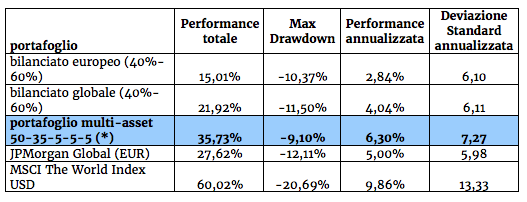

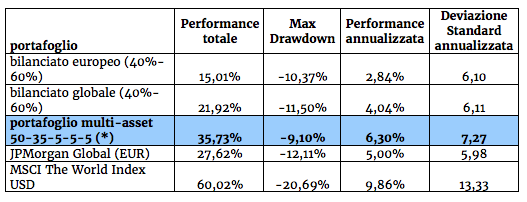

Risultati dal 10/04/2014 al 10/04/2019 ;

Risultati dal 10/04/2014 al 10/04/2019 ;

(*) 50% titoli obbligazionari int.li; 35% azioni internazionali; 5% oro; 5% materie prime; 5% REITs Usa

A stabilizzare il portafoglio multi-asset è la componente del 15% di investimenti alternativi in REITs, materie prime e soprattutto oro. Quest’ultimo svolge quasi sempre una valida funzione di ammortizzatore nelle fasi di turbolenze dei mercati in quanto ‘bene rifugio’ per eccellenza. Proprio alla luce di questa sua peculiarità, molti asset manager ne consigliano una quota "strutturale" del 5% in portafoglio sufficiente a stabilizzare le oscillazioni di portafoglio nel medio lungo periodo. Un consiglio ancora più valido ora che le quotazioni in euro dell’oro distano oltre il 30% dai massimi del settembre 2011: come dire che si può acquistare una valida protezione agli investimenti in portafoglio a un prezzo scontato.

UNA PROVA SUL CAMPO PER IL PORTAFOGLIO MULTI ASSET

Abbiamo provato a verificare sul campo la "tenuta" di due portafogli bilanciati 40 - 60 (ovvero 40% azioni e 60% reddito fisso) , uno investito a livello globale e uno focalizzato sui mercati europei, con uno "multi-asset" 50-35-5-5-5, ovvero 50% obbligazioni, 35% azioni, 5% oro, 5% REITs (fondi immobiliari Usa quotati) e 5% materie prime: portafoglio perfettamente realizzabile tramite Etf e fondi disponibili sul mercato.

Risultati dal 30/04/2007 al 10/04/2019 ;

Risultati dal 30/04/2007 al 10/04/2019 ;(*) 50% titoli obbligazionari int.li; 35% azioni internazionali; 5% oro; 5% materie prime; 5% REITs Usa

PERFORMANCE COMPETITIVE A RISCHIO CONTROLLATO

Ebbene, come si può constatare dai risultati in tabella, in un arco di tempo di 12 anni il portafoglio multi-asset ha realizzato una performance del 66,82%, seconda soltanto all’indice mondiale dei titoli di stato di JPMorgan, precedendo sia l’indice delle Borse mondiali (MSCI world) e sia, in modo piuttosto ampio, il portafoglio bilanciato globale e il portafoglio bilanciato europeo. Ma c’è di più. Il portafoglio di investimenti multi-asset avrebbe espresso una volatilità (misurata in base alla deviazione standard) di poco superiore ai due portafogli bilanciati 40-60 ma al di sotto dell’indice JPMorgan global e pari alla metà circa della volatilità dell’indice MSCI World.

PERDITE MASSIME LIMITATE

Infine, e forse ancora più importante per la tenuta dei nervi dell’investitore, la perdita massima (max drawdown) del portafoglio multi-asset registrata nei 12 anni esaminati è in linea con quella del portafoglio bilanciato globale, ma inferiore a quella del portafoglio bilanciato europeo e dell’indice JPMorgan Global e pari soltanto ad un terzo di quella accusata dall’MSCI world index.

12 ANNI RICCHI DI EVENTI

L’arco di tempo di 12 anni è sufficientemente ampio per costituire un valido banco di prova delle performance dei differenti investimenti alla luce del fatto che racchiude la crisi dei mutui subprime (estate 2007), il crac Lehman Brothers (settembre 2008), la crisi del debito sovrano della zona euro (2011), il Qe della Fed prima e della Bce dopo, la Brexit (2016) e la guerra commerciale Cina–Usa (2018).

L’ANALISI DEGLI ULTIMI 5 ANNI

Detto questo, anche in periodi di tempo inferiori il portafoglio di investimenti multi-asset si è difeso piuttosto bene. Negli ultimi 5 anni, come si può constatare dalla tabella sotto, la performance del portafoglio multi-asset è seconda soltanto all’MSCI world, rispetto al quale, tuttavia, evidenzia una rischiosità dimezzata in termini sia di volatilità (standard deviation) che di perdita massima (max drawdown): parametri, questi ultimi, perfettamente in linea sia con l’indice JPMorgan che con i portafogli bilanciati 40-60.

Risultati dal 10/04/2014 al 10/04/2019 ;

Risultati dal 10/04/2014 al 10/04/2019 ; (*) 50% titoli obbligazionari int.li; 35% azioni internazionali; 5% oro; 5% materie prime; 5% REITs Usa

LA FORZA STABILIZZATRICE DELL’ORO

A stabilizzare il portafoglio multi-asset è la componente del 15% di investimenti alternativi in REITs, materie prime e soprattutto oro. Quest’ultimo svolge quasi sempre una valida funzione di ammortizzatore nelle fasi di turbolenze dei mercati in quanto ‘bene rifugio’ per eccellenza. Proprio alla luce di questa sua peculiarità, molti asset manager ne consigliano una quota "strutturale" del 5% in portafoglio sufficiente a stabilizzare le oscillazioni di portafoglio nel medio lungo periodo. Un consiglio ancora più valido ora che le quotazioni in euro dell’oro distano oltre il 30% dai massimi del settembre 2011: come dire che si può acquistare una valida protezione agli investimenti in portafoglio a un prezzo scontato.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA