Collin Bell

USA, gli impatti dell’aumento della spesa pubblica a breve e a lungo termine

Il nuovo paradigma reflattivo, alimentato dalle promesse di Trump, avrà impatti molto differenti a breve termine, nel medio periodo e nel più lunghissimo termine.

6 Marzo 2017 10:43

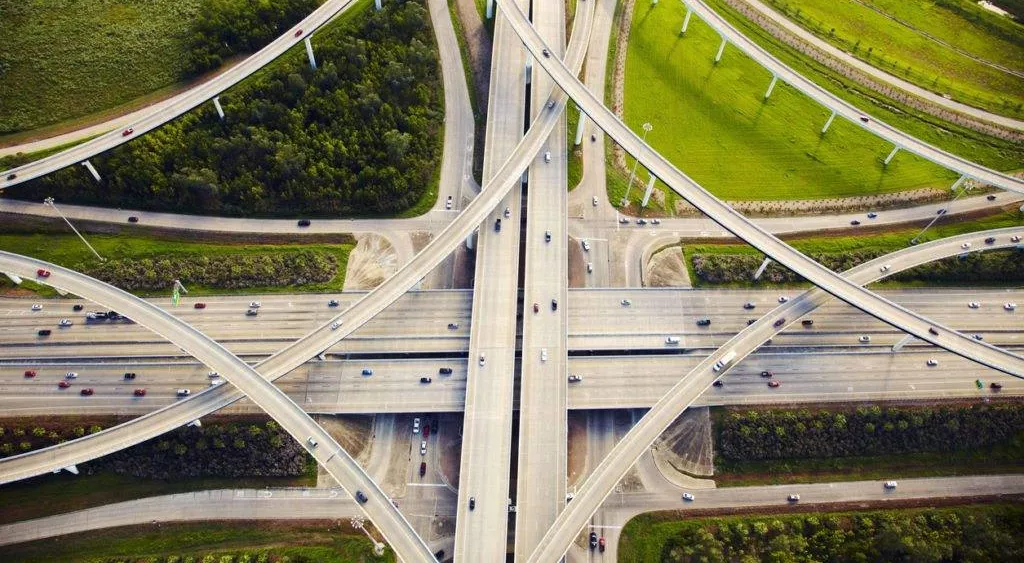

Il vantaggio in termini di maggiore crescita economica compenserà i timori legati alla sostenibilità del debito? È questa la domanda che Collin Bell, Client Portfolio Manager, Fundamental Equity di Goldman Sachs Asset Management (GSAM), si pone alla luce dell’impegno del neopresidente Trump ad aumentare in misura sostanziale la spesa per infrastrutture, da finanziare con il gettito derivante dal rimpatrio di capitali e con possibili crediti d'imposta per incentivare gli investimenti privati.

Per Collin Bell sarà fondamentale la ripartizione degli investimenti. Ad esempio, specifica Collin Bell, i progetti per la costruzione di nuovi edifici potrebbero avere un maggiore effetto di stimolo rispetto agli interventi su edifici esistenti. Inoltre, i finanziamenti possono essere ottimizzati attingendo da fonti private tramite la creazione di partnership pubblico-privato.

D’altra parte è anche vero che l'effetto moltiplicatore è tendenzialmente più agevole in un contesto di bassi tassi di interesse, crescita debole e bassi livelli occupazionali.

“Le attuali condizioni sono a nostro avviso favorevoli a una politica di stimolo fiscale e, in base alle nostre ipotesi, le politiche di spesa e i tagli delle aliquote fiscali proposti potrebbero comportare una crescita supplementare pari allo 0,8% circa del PIL statunitense nell'arco di un massimo di due anni, probabilmente a partire dal secondo semestre del 2017” precisa Collin Bell, che, tuttavia, segnala due potenziali pericoli: le dinamiche relativamente favorevoli del mercato del lavoro statunitense (che possono rinfocolare l'inflazione) e l'impatto di politiche commerciali e sull'immigrazione sfavorevoli (che potrebbero controbilanciare, in negativo, gli effetti positivi della spesa pubblica per l'economia statunitense).

Senza trascurare, come ricorda Collin Bell, che una spesa pubblica inefficiente o dispendiosa pone inoltre dei rischi in termini di sostenibilità del debito, e negli Stati Uniti il debito è già più alto di quanto non sia mai stato all'inizio di precedenti espansioni fiscali.

“Le aspettative sulla politica di bilancio hanno favorito il ‘reflation trade’ (il movimento di trading sul mercato a favore degli asset che beneficiano di un aumento delle aspettative di inflazione), avvantaggiando gli asset correlati alla crescita e penalizzando i titoli di stato”, constata Collin Bell, che, tuttavia, sostiene che l'impatto reale possa manifestarsi nel corso di diversi anni, con effetti differenti sui vari settori.

“Prevediamo che, nel breve periodo, i beneficiari saranno probabilmente i costruttori di infrastrutture, in particolare le società di ingegneria, l'edilizia e il settore dei materiali di base che le rifornisce”, precisa Collin Bell, che, in un'ottica di lungo periodo, vede possibilmente favoriti pure i concessionari di infrastrutture, a cominciare da quelli esposti a un aumento della proprietà pubblica.

“Su un orizzonte ancora più lungo, vediamo vantaggi potenziali per gli asset orientati a un aumento dell'inflazione, comprese le obbligazioni indicizzate all'inflazione, gli asset reali diversi dalle infrastrutture e i titoli azionari” conclude Collin Bell.

ARTICOLO AD USO ESCLUSIVO DEGLI INVESTITORI PROFESSIONISTI E QUALIFICATI.

Tutti gli investimenti comportano dei rischi, tra cui la possibile perdita del capitale. Le opinioni espresse sono quelle dell’autore/autori alla data di pubblicazione del documento e possono variare in qualsiasi momento a causa di cambiamenti del mercato o delle condizioni economiche. Tutte le informazioni concernenti, i rendimenti attesi e le prospettive di mercato si basano sui risultati della ricerca, delle analisi e delle opinioni dell’autore/autori. Pertanto, talune conclusioni sono anche di natura speculativa e potrebbero quindi non realizzarsi. I rendimenti passati non sono indicativi dei risultati futuri. Tutti gli investimenti comportano rischi, tra cui la possibile perdita del capitale.

Per Collin Bell sarà fondamentale la ripartizione degli investimenti. Ad esempio, specifica Collin Bell, i progetti per la costruzione di nuovi edifici potrebbero avere un maggiore effetto di stimolo rispetto agli interventi su edifici esistenti. Inoltre, i finanziamenti possono essere ottimizzati attingendo da fonti private tramite la creazione di partnership pubblico-privato.

D’altra parte è anche vero che l'effetto moltiplicatore è tendenzialmente più agevole in un contesto di bassi tassi di interesse, crescita debole e bassi livelli occupazionali.

“Le attuali condizioni sono a nostro avviso favorevoli a una politica di stimolo fiscale e, in base alle nostre ipotesi, le politiche di spesa e i tagli delle aliquote fiscali proposti potrebbero comportare una crescita supplementare pari allo 0,8% circa del PIL statunitense nell'arco di un massimo di due anni, probabilmente a partire dal secondo semestre del 2017” precisa Collin Bell, che, tuttavia, segnala due potenziali pericoli: le dinamiche relativamente favorevoli del mercato del lavoro statunitense (che possono rinfocolare l'inflazione) e l'impatto di politiche commerciali e sull'immigrazione sfavorevoli (che potrebbero controbilanciare, in negativo, gli effetti positivi della spesa pubblica per l'economia statunitense).

Senza trascurare, come ricorda Collin Bell, che una spesa pubblica inefficiente o dispendiosa pone inoltre dei rischi in termini di sostenibilità del debito, e negli Stati Uniti il debito è già più alto di quanto non sia mai stato all'inizio di precedenti espansioni fiscali.

“Le aspettative sulla politica di bilancio hanno favorito il ‘reflation trade’ (il movimento di trading sul mercato a favore degli asset che beneficiano di un aumento delle aspettative di inflazione), avvantaggiando gli asset correlati alla crescita e penalizzando i titoli di stato”, constata Collin Bell, che, tuttavia, sostiene che l'impatto reale possa manifestarsi nel corso di diversi anni, con effetti differenti sui vari settori.

“Prevediamo che, nel breve periodo, i beneficiari saranno probabilmente i costruttori di infrastrutture, in particolare le società di ingegneria, l'edilizia e il settore dei materiali di base che le rifornisce”, precisa Collin Bell, che, in un'ottica di lungo periodo, vede possibilmente favoriti pure i concessionari di infrastrutture, a cominciare da quelli esposti a un aumento della proprietà pubblica.

“Su un orizzonte ancora più lungo, vediamo vantaggi potenziali per gli asset orientati a un aumento dell'inflazione, comprese le obbligazioni indicizzate all'inflazione, gli asset reali diversi dalle infrastrutture e i titoli azionari” conclude Collin Bell.

** Il presente articolo è stato redatto da FinanciaLounge. Una parte di contenuti e dati gentilmente concessi da Goldman Sachs AM

ARTICOLO AD USO ESCLUSIVO DEGLI INVESTITORI PROFESSIONISTI E QUALIFICATI.

Tutti gli investimenti comportano dei rischi, tra cui la possibile perdita del capitale. Le opinioni espresse sono quelle dell’autore/autori alla data di pubblicazione del documento e possono variare in qualsiasi momento a causa di cambiamenti del mercato o delle condizioni economiche. Tutte le informazioni concernenti, i rendimenti attesi e le prospettive di mercato si basano sui risultati della ricerca, delle analisi e delle opinioni dell’autore/autori. Pertanto, talune conclusioni sono anche di natura speculativa e potrebbero quindi non realizzarsi. I rendimenti passati non sono indicativi dei risultati futuri. Tutti gli investimenti comportano rischi, tra cui la possibile perdita del capitale.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA