asset class

Rendimenti, dai dividendi azionari la soluzione per il 2020?

Per Rucker (Schroders) è importante essere consapevoli dei pericoli delle asset class di rischio, che occorre investire il prima possibile per beneficiare dell’interesse composto e che sono necessari almeno cinque anni

17 Gennaio 2020 21:00

Gli investitori hanno aspettative troppo ottimistiche. A rivelarlo sono i risultati dello Schroders Global Investor Study 2019 che indicano al 10,7% le attese medie per i rendimenti annuali nei prossimi 5 anni, circa un punto percentuale in più rispetto all’indagine del 2018.

Si tratta di aspettative che non sono soltanto di gran lunga al di sopra dei tassi di interesse e dei rendimenti del mercato obbligazionario ma anche lontane da quelle stimate per il mercato azionario. “Basti pensare che le ultime previsioni del team multi-asset di Schroders per i prossimi dieci anni mostrano che l’azionario emergente genererà probabilmente rendimenti intorno al 9%”, fa sapere Rupert Rucker, Head of Income Solutions di Schroders.

Il problema è che molti risparmiatori in tutto il mondo continuano a fare riferimento agli anni ’70, ’80 e ’90, quando i tassi di interesse erano molto al di sopra di quelli attuali: livelli che consentivano di puntare, con un rischio non eccessivo, a rendimenti annui generosi. Sebbene la situazione attuale non sia rosea come quella di allora non bisogna tuttavia pensare che non si possa intraprendere scelte di portafoglio efficienti. Per prima cosa è indispensabile evitare di lasciare i risparmi parcheggiati nei conti correnti, perdendo valore a causa dell’inflazione.

“Certo il 10,7% di rendimenti annuali è irrealistico, ma è comunque possibile ricavare rendimenti maggiori rispetto a quelli offerti dai conti o dai titoli di Stato, nel 2020 e oltre”, spiega Rucker. A patto, secondo l’esperto, di adottare tre suggerimenti. In primo luogo, è necessario essere consapevoli che rendimenti più elevati implicano rischi maggiori: investire in obbligazioni societarie, azioni e mercati emergenti comporta un rischio superiore ai titoli di stato. Poi è essenziale non fossilizzarsi sul breve periodo: per ricavare rendimenti più alti potrebbero essere necessari almeno cinque anni, soprattutto se si punta sugli asset rischiosi come l’azionario, per controbilanciare picchi e correzioni tipici delle Borse. In terzo luogo, prima si inizia ad investire meglio è: in questo modo si beneficia dell’interesse composto.

Per quanto riguarda le fonti di rendimento , i risparmiatori potrebbero dover prendere in considerazione molte più opzioni di income rispetto al passato, compreso l’azionario, considerando che i dividendi contribuiscono storicamente con un’alta percentuale ai rendimenti totali generati dai mercati azionari in Europa e Asia.

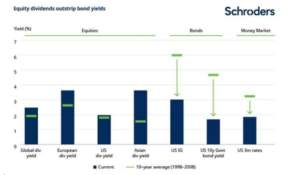

“Per tutti coloro che sono alla ricerca di income e sono consapevoli dei rischi che dovranno tollerare, gli investimenti azionari potrebbero essere una soluzione. Nel grafico sotto, gli attuali dividend yield (il rapporto tra dividendo e prezzo delle azioni), risultano attraenti sia rispetto agli ultimi 10 anni, sia nei confronti dei tassi di deposito e rendimenti obbligazionari, soprattutto in Europa e Asia”, conclude Rucker.

[caption id="attachment_150391" align="alignnone" width="442"] I dividend yield risultano attraenti rispetto agli ultimi 10 anni[/caption]

I dividend yield risultano attraenti rispetto agli ultimi 10 anni[/caption]

ASPETTATIVE DI RENDIMENTO ECCESSIVE

Si tratta di aspettative che non sono soltanto di gran lunga al di sopra dei tassi di interesse e dei rendimenti del mercato obbligazionario ma anche lontane da quelle stimate per il mercato azionario. “Basti pensare che le ultime previsioni del team multi-asset di Schroders per i prossimi dieci anni mostrano che l’azionario emergente genererà probabilmente rendimenti intorno al 9%”, fa sapere Rupert Rucker, Head of Income Solutions di Schroders.

EVITARE DI LASCIARE PARCHEGGIATI I RISPARMI SUL CONTO CORRENTE

Il problema è che molti risparmiatori in tutto il mondo continuano a fare riferimento agli anni ’70, ’80 e ’90, quando i tassi di interesse erano molto al di sopra di quelli attuali: livelli che consentivano di puntare, con un rischio non eccessivo, a rendimenti annui generosi. Sebbene la situazione attuale non sia rosea come quella di allora non bisogna tuttavia pensare che non si possa intraprendere scelte di portafoglio efficienti. Per prima cosa è indispensabile evitare di lasciare i risparmi parcheggiati nei conti correnti, perdendo valore a causa dell’inflazione.

“Prezzi ragionevoli e ancora convenienti per le azioni giapponesi”

“Prezzi ragionevoli e ancora convenienti per le azioni giapponesi”

TRE SUGGERIMENTI CONCRETI

“Certo il 10,7% di rendimenti annuali è irrealistico, ma è comunque possibile ricavare rendimenti maggiori rispetto a quelli offerti dai conti o dai titoli di Stato, nel 2020 e oltre”, spiega Rucker. A patto, secondo l’esperto, di adottare tre suggerimenti. In primo luogo, è necessario essere consapevoli che rendimenti più elevati implicano rischi maggiori: investire in obbligazioni societarie, azioni e mercati emergenti comporta un rischio superiore ai titoli di stato. Poi è essenziale non fossilizzarsi sul breve periodo: per ricavare rendimenti più alti potrebbero essere necessari almeno cinque anni, soprattutto se si punta sugli asset rischiosi come l’azionario, per controbilanciare picchi e correzioni tipici delle Borse. In terzo luogo, prima si inizia ad investire meglio è: in questo modo si beneficia dell’interesse composto.

LE DIVERSE FONTI DI RENDIMENTO

Per quanto riguarda le fonti di rendimento , i risparmiatori potrebbero dover prendere in considerazione molte più opzioni di income rispetto al passato, compreso l’azionario, considerando che i dividendi contribuiscono storicamente con un’alta percentuale ai rendimenti totali generati dai mercati azionari in Europa e Asia.

L’OPZIONE DEI DIVIDENDI AZIONARI

“Per tutti coloro che sono alla ricerca di income e sono consapevoli dei rischi che dovranno tollerare, gli investimenti azionari potrebbero essere una soluzione. Nel grafico sotto, gli attuali dividend yield (il rapporto tra dividendo e prezzo delle azioni), risultano attraenti sia rispetto agli ultimi 10 anni, sia nei confronti dei tassi di deposito e rendimenti obbligazionari, soprattutto in Europa e Asia”, conclude Rucker.

[caption id="attachment_150391" align="alignnone" width="442"]

I dividend yield risultano attraenti rispetto agli ultimi 10 anni[/caption]

I dividend yield risultano attraenti rispetto agli ultimi 10 anni[/caption]

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA