cambiamento climatico

A Wall Street si riaffaccia il “rischio tasse”

Lo spauracchio di una stretta fiscale resta per ora nebuloso, ma insieme allo slancio climatico suscita nervosismi. Dopo 4 anni di buon lavoro sulla politica Usa torna un punto interrogativo

26 Aprile 2021 08:21

Sette settimane e mezzo, due in meno di quelle che nel 1986 resero Mickey Rourke e Kim Basinger due star globali, tanto è durato l’Orso meno longevo della storia di Wall Street, dal 20 febbraio al 4 aprile 2020. Il Toro era entrato nell’anno della pandemia talmente forte che ci mise solo una manciata di sedute per rialzarsi. Adesso che quei livelli di partenza sono stati ampiamente recuperati e superati, il mercato giustamente si chiede quanta benzina abbia ancora nelle gambe. Allora la benzina era quella della riforma fiscale e della deregulation del 2017, che hanno continuato ad essere il motore che ha fatto ripartire subito il mercato dopo lo shock da Covid, a cui in corso d’anno si sono aggiunti gli stimoli senza precedenti, prima monetari e poi fiscali di Fed e nuova Amministrazione a guida Biden. In pratica, sia la Banca Centrale, nel segno della continuità di Jerome Powell, sia la politica nel segno della discontinuità, fino a un certo punto, tra Trump e Biden, hanno fatto bene il loro mestiere negli ultimi 4 anni. Ora il rischio percepito da mercati e investitori, che restano comunque molto positivi, è che gli stessi attori che hanno guidato Wall Street a nuovi record e l’economia a tornare a correre come prima del virus, possano commettere qualche errore.

Fino a una settimana fa, gli errori più temuti erano soprattutto due, collegati tra loro. Il primo era individuato nella possibilità che si esagerasse nello stimolo fiscale e nella spesa pubblica, all’insegna della linea della ministra del Tesoro Janet Yellen secondo cui l’unico rischio è di non fare abbastanza, alimentando un circolo vizioso di deficit federale, inflazione e tassi dei Treasury troppo alti. Il secondo era che la Fed potesse reagire chiudendo i rubinetti troppo presto, come aveva fatto Ben Bernanke con il famoso taper tantrum del 2013. Poi dalla Casa Bianca hanno cominciato a far filtrare l’ipotesi di una pesante tassazione delle plusvalenze per i redditi più alti, probabilmente per tastare il polso di investitori e mercati, che hanno reagito ovviamente con un certo malumore, ma per ora contenuto, sia da parte di Wall Street che dallo sterminato mondo americano del private equity e del venture capital, motore della creazione di imprese innovative che rappresenta la vera marcia in più dell’America, e che si è sentito direttamente minacciato.

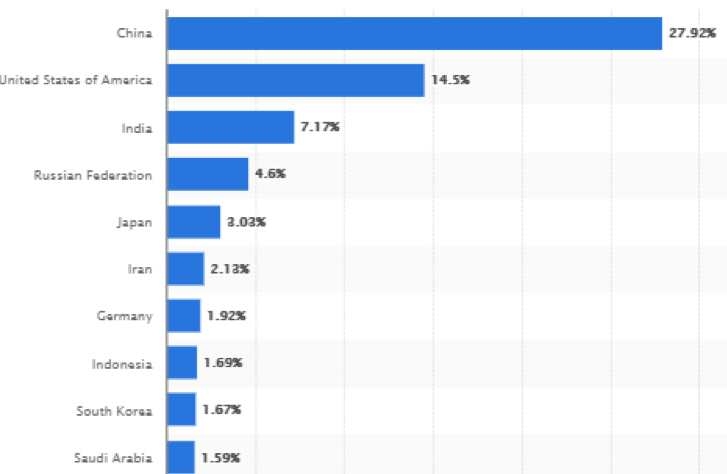

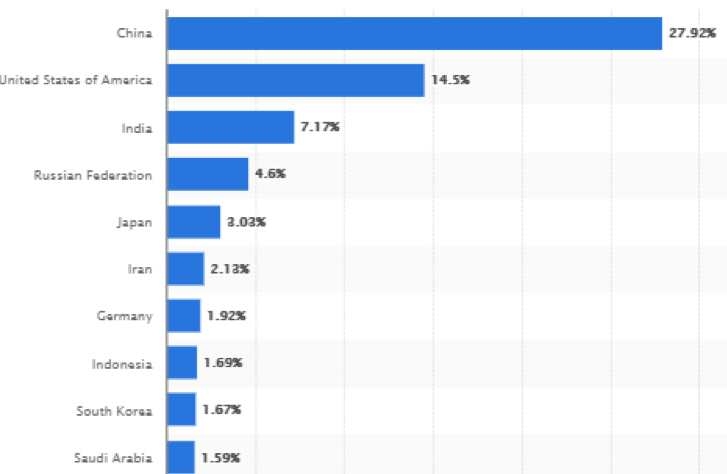

Il percorso legislativo di una stretta fiscale sarebbe comunque lungo e molto tortuoso, ostacolato da un Senato dove i repubblicani hanno la metà dei voti e ai democratici serve quello della vice presidente Kamala Harris, che è anche presidente del Senato, per arrivare a 51. Inoltre si metterebbero al lavoro, sicuramente hanno già cominciato, le potenti lobby degli interessi che si sentono minacciati. Ma negli ultimi giorni della scorsa settimana, dopo l’impegno solenne di Biden alla Conferenza climatica di ridurre le emissioni degli USA del 50% entro il 2030, un altro timore sta iniziando a serpeggiare tra siti e blog americani, dove qualcuno comincia a chiedersi se sia lungimirante impegnare migliaia di miliardi di dollari per raggiungere un obiettivo il cui successo finale dipende da altri. Chi? In cima alla lista sono Cina e India, che sono schierate senza condizioni contro il cambiamento climatico, ma si guardano bene dal legarsi a obiettivi precisi sia nelle quantità che temporali, a differenza degli europei e ora anche degli americani.

[caption id="attachment_181051" align="alignnone" width="650"] Primi 10 paesi per emissioni di Co2 da combustibili fossili in % (mondo = 100)[/caption]

Primi 10 paesi per emissioni di Co2 da combustibili fossili in % (mondo = 100)[/caption]

Ovviamente in tutto il mondo i mercati sono sempre più convinti che gli investimenti sostenibili, che vanno sotto la sigla ESG, abbiano una marcia in più anche in termini di performance, come mostra il continuo successo dei prodotti costruiti sui fattori Ambiente, Sociale e Governance offerti dalle grandi case e illustrati ampiamente e quotidianamente su Financialounge.com. Ma una cosa è orientare le aziende in tutto il mondo verso la sostenibilità con lo strumento delle allocazioni di portafoglio e dell’engagement, un’altra è vincolare unilateralmente la prima economia del mondo a un obiettivo che si può raggiungere solo con la condivisione degli altri grandi attori, mettendo sul piatto migliaia di miliardi di dollari che vanno ad aggiungersi a quelle dello stimolo fiscale e del mega-piano infrastrutturale. La Cina addirittura, pur avendo coniato lo slogan della ‘Civilizzazione ecologica’, ha mandato a dire ai partner proprio in occasione della Conferenza che non lascerà che l’argomento climatico venga usato come strumento di pressione geopolitica. C’è da dire che la Cina ha molto da guadagnare dalla transizione verde, perché la libererebbe almeno in parte dalla dipendenza totale dalle importazioni per il petrolio. Ma si può aggiungere che ha molto da guadagnare soprattutto dalla transizione degli altri, essendo il primo produttore globale di componenti per auto elettriche, energia solare e eolico.

Il percorso del primo semestre sembra ben delineato per l’economia e per le imprese USA, con crescita sostenuta sia dei principali indicatori che della redditività. Ma non sembra che ci siano molti margini per un’ulteriore accelerazione nella seconda metà del 2021, mentre i margini si stanno allargando per possibili errori di politica fiscale e monetaria. Non sembra ancora il momento di prendere decisioni, ma sicuramente di alzare al massimo il livello di attenzione.

POSSIBILE CIRCOLO VIZIOSO

Fino a una settimana fa, gli errori più temuti erano soprattutto due, collegati tra loro. Il primo era individuato nella possibilità che si esagerasse nello stimolo fiscale e nella spesa pubblica, all’insegna della linea della ministra del Tesoro Janet Yellen secondo cui l’unico rischio è di non fare abbastanza, alimentando un circolo vizioso di deficit federale, inflazione e tassi dei Treasury troppo alti. Il secondo era che la Fed potesse reagire chiudendo i rubinetti troppo presto, come aveva fatto Ben Bernanke con il famoso taper tantrum del 2013. Poi dalla Casa Bianca hanno cominciato a far filtrare l’ipotesi di una pesante tassazione delle plusvalenze per i redditi più alti, probabilmente per tastare il polso di investitori e mercati, che hanno reagito ovviamente con un certo malumore, ma per ora contenuto, sia da parte di Wall Street che dallo sterminato mondo americano del private equity e del venture capital, motore della creazione di imprese innovative che rappresenta la vera marcia in più dell’America, e che si è sentito direttamente minacciato.

STRETTA FISCALE E IMPEGNO CLIMATICO

Il percorso legislativo di una stretta fiscale sarebbe comunque lungo e molto tortuoso, ostacolato da un Senato dove i repubblicani hanno la metà dei voti e ai democratici serve quello della vice presidente Kamala Harris, che è anche presidente del Senato, per arrivare a 51. Inoltre si metterebbero al lavoro, sicuramente hanno già cominciato, le potenti lobby degli interessi che si sentono minacciati. Ma negli ultimi giorni della scorsa settimana, dopo l’impegno solenne di Biden alla Conferenza climatica di ridurre le emissioni degli USA del 50% entro il 2030, un altro timore sta iniziando a serpeggiare tra siti e blog americani, dove qualcuno comincia a chiedersi se sia lungimirante impegnare migliaia di miliardi di dollari per raggiungere un obiettivo il cui successo finale dipende da altri. Chi? In cima alla lista sono Cina e India, che sono schierate senza condizioni contro il cambiamento climatico, ma si guardano bene dal legarsi a obiettivi precisi sia nelle quantità che temporali, a differenza degli europei e ora anche degli americani.

[caption id="attachment_181051" align="alignnone" width="650"]

Primi 10 paesi per emissioni di Co2 da combustibili fossili in % (mondo = 100)[/caption]

Primi 10 paesi per emissioni di Co2 da combustibili fossili in % (mondo = 100)[/caption]INVESTIMENTI ESG NON IN DISCUSSIONE

Ovviamente in tutto il mondo i mercati sono sempre più convinti che gli investimenti sostenibili, che vanno sotto la sigla ESG, abbiano una marcia in più anche in termini di performance, come mostra il continuo successo dei prodotti costruiti sui fattori Ambiente, Sociale e Governance offerti dalle grandi case e illustrati ampiamente e quotidianamente su Financialounge.com. Ma una cosa è orientare le aziende in tutto il mondo verso la sostenibilità con lo strumento delle allocazioni di portafoglio e dell’engagement, un’altra è vincolare unilateralmente la prima economia del mondo a un obiettivo che si può raggiungere solo con la condivisione degli altri grandi attori, mettendo sul piatto migliaia di miliardi di dollari che vanno ad aggiungersi a quelle dello stimolo fiscale e del mega-piano infrastrutturale. La Cina addirittura, pur avendo coniato lo slogan della ‘Civilizzazione ecologica’, ha mandato a dire ai partner proprio in occasione della Conferenza che non lascerà che l’argomento climatico venga usato come strumento di pressione geopolitica. C’è da dire che la Cina ha molto da guadagnare dalla transizione verde, perché la libererebbe almeno in parte dalla dipendenza totale dalle importazioni per il petrolio. Ma si può aggiungere che ha molto da guadagnare soprattutto dalla transizione degli altri, essendo il primo produttore globale di componenti per auto elettriche, energia solare e eolico.

BOTTOM LINE

Il percorso del primo semestre sembra ben delineato per l’economia e per le imprese USA, con crescita sostenuta sia dei principali indicatori che della redditività. Ma non sembra che ci siano molti margini per un’ulteriore accelerazione nella seconda metà del 2021, mentre i margini si stanno allargando per possibili errori di politica fiscale e monetaria. Non sembra ancora il momento di prendere decisioni, ma sicuramente di alzare al massimo il livello di attenzione.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA