azioni

Fondamentali solidi aiutano a fronteggiare le turbolenze di mercato

Comprare bene è importante, il livello di valutazione è la principale determinante della performance di lungo periodo, spiega Luca Tobagi di Invesco

14 Dicembre 2018 12:35

Non è facile restare calmi e obiettivi quando i mercati cominciano ad agitarsi, i telegiornali parlano di milioni bruciati e i dubbi ci assalgono mentre cerchiamo di individuare la mossa giusta da compiere. L’invito che viene da Luca Tobagi, Investment Strategist di Invesco, è di fermarsi per un attimo a riflettere sulle nostre radici, in particolare sulle radici di un processo di investimento disciplinato che aiuta a rimanere saldi nelle fasi di turbolenza.

Lo strategist di Invesco ricorda che il livello di valutazione dei mercati è la principale determinante della performance di un investimento azionario nel lungo periodo. Di “metriche” per valutare un’azienda o un intero mercato ce ne sono diverse, il prezzo può essere rapportato a indicatori fondamentali come gli utili, i dividendi, i flussi di cassa o il patrimonio netto. E’ importante comprare bene, uno degli investitori “value” più famosi, Ben Graham, sosteneva che comprare a valutazioni basse in rapporto agli utili o al patrimonio netto consente di disporre di un “margine di sicurezza” rispetto a rischi imprevisti o alle fluttuazioni di mercato che un investitore inevitabilmente si trova ad affrontare.

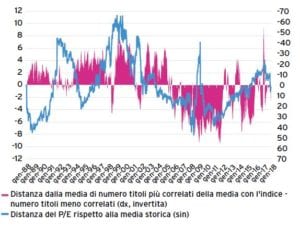

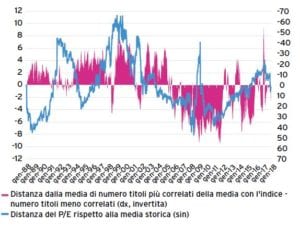

Tobagi ricorda anche che c’è un’evidenza empirica del fatto che le azioni con un basso rapporto prezzo/patrimonio netto tendono ad avere performance superiori alla media e che nel lungo periodo le valutazioni tendono a convergere verso la loro media. Un fattore da tenere sotto controllo è la correlazione tra le azioni all’interno di un indice: guardando alla storia degli ultimi venti anni, in Invesco hanno rilevato che le valutazioni hanno mostrato una debole tendenza a essere tanto più elevate quanto minore era la correlazione tra i titoli. Come si può osservare dal grafico 1, dopo la correzione di ottobre, la valutazione dell’indice Usa S&P500 è tornata sui livelli medi storici e la correlazione fra i titoli è aumentata.

[caption id="attachment_133066" align="alignnone" width="450"] Differenza della media storica del P/E dell’indice S&P 500 e correlazione fra i titoli che lo compongono (Fonte: Bloomberg, T con Zero Invesco)[/caption]

Differenza della media storica del P/E dell’indice S&P 500 e correlazione fra i titoli che lo compongono (Fonte: Bloomberg, T con Zero Invesco)[/caption]

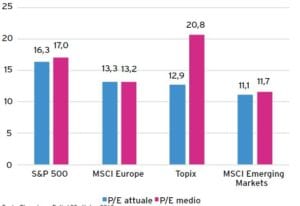

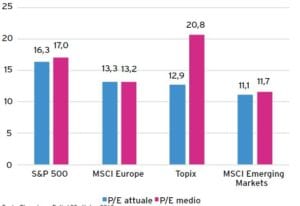

In termini di rapporto prezzo/utili, le valutazioni dei principali mercati azionari del grafico 2 appaiono oggi in linea, è il caso dell’indice Msci Europe, o inferiori ai valori medi di P/E.

[caption id="attachment_133067" align="alignnone" width="400"] Rapporto P/E dell’indice S&P 500, MSCI Europe, Topix e MSCI Emerging Markets (Fonte: Bloomberg, T con Zero Invesco)[/caption]

Rapporto P/E dell’indice S&P 500, MSCI Europe, Topix e MSCI Emerging Markets (Fonte: Bloomberg, T con Zero Invesco)[/caption]

La principale determinante del rendimento reale che un investitore in azioni riceve nel tempo è costituita da dividendi e buyback (il riacquisto di azioni proprie). Nel periodo 1970-2014 al rendimento medio del 9,9% nominale dell’indice S&P500, ha contribuito, secondo uno studio di Ibbotson e Straehl, per il 4,2% il pay-out totale, la quota di utili data agli azionisti sotto forma di dividendi e di riacquisto di azioni. Includere queste ultime, sostiene Tobagi, rende le aspettative sui rendimenti azionari più verosimili, il tasso di crescita dei flussi che l’investitore incassa è volatile nel breve periodo, ma nel lungo è sostanzialmente allineato al tasso di crescita del PIL pro capite. Un esempio di stima basato su questi principi mostra un rendimento nominale atteso del 6% per il mercato Usa e del 7,7% per quello europeo. “Con economie e utili in crescita”, conclude Tobagi, “ha ancora senso ancorarci, con prudenza, alle radici che affondano nel terreno, per proiettarci verso il futuro con attività finanziarie “rischiose”, perché ci espongono alla dinamica economica positiva e per resistere anche ai venti avversi e alle intemperie che periodicamente possono colpirci”.

NEL LUNGO PERIODO CONTANO I FONDAMENTALI

Lo strategist di Invesco ricorda che il livello di valutazione dei mercati è la principale determinante della performance di un investimento azionario nel lungo periodo. Di “metriche” per valutare un’azienda o un intero mercato ce ne sono diverse, il prezzo può essere rapportato a indicatori fondamentali come gli utili, i dividendi, i flussi di cassa o il patrimonio netto. E’ importante comprare bene, uno degli investitori “value” più famosi, Ben Graham, sosteneva che comprare a valutazioni basse in rapporto agli utili o al patrimonio netto consente di disporre di un “margine di sicurezza” rispetto a rischi imprevisti o alle fluttuazioni di mercato che un investitore inevitabilmente si trova ad affrontare.

LA CORRELAZIONE TRA I TITOLI DI UN INDICE AZIONARIO E’ UN SEGNALE IMPORTANTE

Tobagi ricorda anche che c’è un’evidenza empirica del fatto che le azioni con un basso rapporto prezzo/patrimonio netto tendono ad avere performance superiori alla media e che nel lungo periodo le valutazioni tendono a convergere verso la loro media. Un fattore da tenere sotto controllo è la correlazione tra le azioni all’interno di un indice: guardando alla storia degli ultimi venti anni, in Invesco hanno rilevato che le valutazioni hanno mostrato una debole tendenza a essere tanto più elevate quanto minore era la correlazione tra i titoli. Come si può osservare dal grafico 1, dopo la correzione di ottobre, la valutazione dell’indice Usa S&P500 è tornata sui livelli medi storici e la correlazione fra i titoli è aumentata.

[caption id="attachment_133066" align="alignnone" width="450"]

Differenza della media storica del P/E dell’indice S&P 500 e correlazione fra i titoli che lo compongono (Fonte: Bloomberg, T con Zero Invesco)[/caption]

Differenza della media storica del P/E dell’indice S&P 500 e correlazione fra i titoli che lo compongono (Fonte: Bloomberg, T con Zero Invesco)[/caption]In termini di rapporto prezzo/utili, le valutazioni dei principali mercati azionari del grafico 2 appaiono oggi in linea, è il caso dell’indice Msci Europe, o inferiori ai valori medi di P/E.

[caption id="attachment_133067" align="alignnone" width="400"]

Rapporto P/E dell’indice S&P 500, MSCI Europe, Topix e MSCI Emerging Markets (Fonte: Bloomberg, T con Zero Invesco)[/caption]

Rapporto P/E dell’indice S&P 500, MSCI Europe, Topix e MSCI Emerging Markets (Fonte: Bloomberg, T con Zero Invesco)[/caption]QUALE RENDIMENTO ATTENDERCI DALLE AZIONI IN FUTURO?

La principale determinante del rendimento reale che un investitore in azioni riceve nel tempo è costituita da dividendi e buyback (il riacquisto di azioni proprie). Nel periodo 1970-2014 al rendimento medio del 9,9% nominale dell’indice S&P500, ha contribuito, secondo uno studio di Ibbotson e Straehl, per il 4,2% il pay-out totale, la quota di utili data agli azionisti sotto forma di dividendi e di riacquisto di azioni. Includere queste ultime, sostiene Tobagi, rende le aspettative sui rendimenti azionari più verosimili, il tasso di crescita dei flussi che l’investitore incassa è volatile nel breve periodo, ma nel lungo è sostanzialmente allineato al tasso di crescita del PIL pro capite. Un esempio di stima basato su questi principi mostra un rendimento nominale atteso del 6% per il mercato Usa e del 7,7% per quello europeo. “Con economie e utili in crescita”, conclude Tobagi, “ha ancora senso ancorarci, con prudenza, alle radici che affondano nel terreno, per proiettarci verso il futuro con attività finanziarie “rischiose”, perché ci espongono alla dinamica economica positiva e per resistere anche ai venti avversi e alle intemperie che periodicamente possono colpirci”.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA