asset class

Mercati fragili, illusoria protezione degli asset sicuri

Columbia Threadneedle Investments suggerisce di continuare a privilegiare le azioni, soprattutto nei mercati che evidenziano un'espansione degli utili sottovalutata, come il Giappone.

18 Ottobre 2018 17:53

I fondamentali delle economie globali restano solidi, anche se qualche dubbio resta sulla velocità raggiunta da quella americana, ma i mercati finanziari appaiono fragili, soprattutto sul lato del reddito fisso, settore in cui asset percepiti come ‘sicuri’ potrebbero non offrire la protezione sperata in caso di turbolenze. Meglio quindi restare concentrati sull’azionario, insieme a real estate e materie prime, andando a cercare il valore nascosto dove la crescita degli utili deve ancora dispiegarsi appieno, come in Europa continentale, Asia Pacifico e soprattutto Giappone.

E’ questa in sintesi la lettura del quadro macro e dello stato dei mercati finanziari mentre si avvicina la conclusione del 2018 delineata da Toby Nangle e Maya Bhandari, rispettivamente Responsabile asset allocation globale e multiasset, EMEA e Gestore di portafoglio, Multiasset, di Columbia Threadneedle Investments.

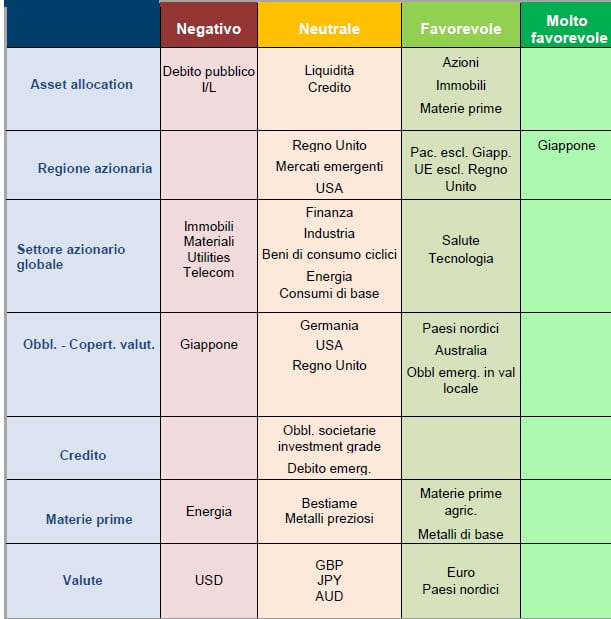

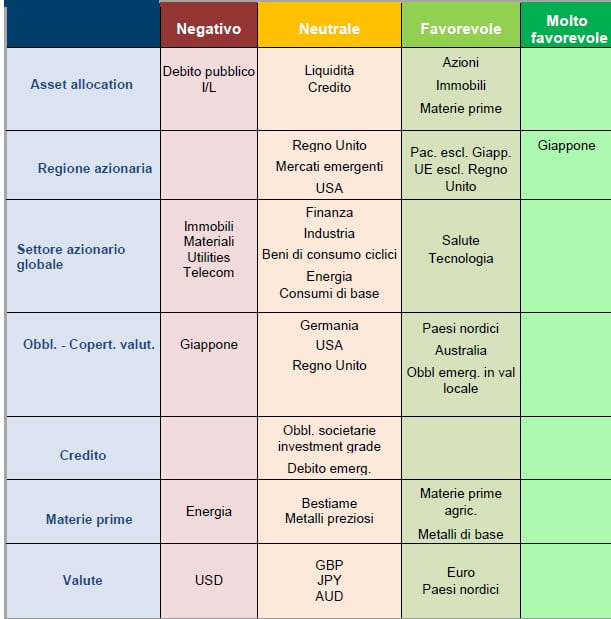

[caption id="attachment_131616" align="alignnone" width="611"] Fonte: Columbia Threadneedle Investments, dati al 9 ottobre 2018.[/caption]

Fonte: Columbia Threadneedle Investments, dati al 9 ottobre 2018.[/caption]

Secondo i due esperti la performance dei mercati finanziari può essere interpretata in larga misura alla luce di due fattori: il potenziale flusso di cassa futuro derivante dalla detenzione di un asset, e lo sconto al quale l’asset viene acquisito. Gli sviluppi dell'economia mondiale influiscono su entrambi i livelli, nel primo con i dividendi , i buy back, il pagamento delle cedole dei bond, nel secondo perché determinano le condizioni finanziarie.

Nel 2018 questi fattori si sono mossi in direzioni opposte. Il vigore dell'economia globale è stato in linea con le aspettative di Columbia, ma la composizione della crescita ha colto di sorpresa la casa d’investimento, perché l'economia USA ha superato le previsioni, mentre la ripresa europea ha segnato il passo. Secondo Columbia comunque la sovraperformance degli Stati Uniti è dovuta allo stimolo fiscale, che alla fine si rivelerà intempestivo. L'ottimo andamento dell'economia è stato comunque accompagnato da una sovraperformance di Wall Street, che ha beneficiato più di Europa e Giappone di revisioni al rialzo degli utili attesi soprattutto nei tecnologici e nei titoli sanitari. In Europa il dinamismo dell'economia induce gli esperti di Columbia a formulare un giudizio stabilmente positivo sull’azionario del Vecchio Continente, con l’esclusione del Regno Unito, anche se dopo l’andamento sostenuto di tutto il 2017, quest'anno l'economia europea ha fatto un passo indietro sulla scia degli sviluppi in Italia e dell'incertezza per la guerra dei dazi.

I dati sugli utili sono rimasti favorevoli e le revisioni al rialzo degli analisti hanno interessato tutti i settori europei , principalmente l'energia. Sul fronte dell’economia reale i salari hanno iniziato ad aumentare, e ciò potrebbe dare impulso a un circolo virtuoso di risanamento economico ancora alle fasi iniziali dopo la crisi del debito sovrano. Le imprese europee infatti lamentano carenza di manodopera, ma anche di capitali e di beni strumentali, il che preannuncia un contesto più favorevole per gli investimenti . A questo si aggiungono i segnali positivi che arrivano dalla Germania, dove i dati sulla produzione manifatturiera hanno toccato il minimo e si registra un'accelerazione della domanda interna. I portafogli azionari di Columbia restano neutrali sull'Italia, con seri timori sul modo in cui sarà gestita la prossima recessione, quando arriverà, alla luce del maggiore indebitamento. Nangle e Bhandari notano che nel contesto di crescita economica previsto gli utili bancari potrebbero aumentare rapidamente, ma avvertono che potrebbero dover fare i conti con rinnovate pressioni regolamentari per il rafforzamento dei coefficienti patrimoniali o la distribuzione di capitale ad altri soggetti.

Intanto invece in Giappone prosegue la ripresa di lungo periodo, mentre i cambiamenti strutturali continuano a pieno ritmo. Finora l'esposizione alla crescita della domanda cinese è stata più un fattore di preoccupazione che di stimolo, infatti il Giappone è stato tutt'altro che immune dalle turbolenze che hanno colpito altri mercati asiatici. Lo scenario proposto da Columbia per l'Asia, escluso Giappone, prevede fondamentali persistentemente solidi che giustificano prospettive favorevoli per le azioni, anche se resta l’incognita degli interventi protezionistici di Washington. Gli esperti di Columbia ritengono comunque che la netta flessione di quest'anno non indichi una flessione degli utili futuri. In Asia il calo è stato pronunciato su tutti i mercati azionari, in coincidenza con l’aumento dei rendimenti dei titoli di Stato e il progressivo innalzamento dei tassi d'interesse USA a opera della Fed. Nonostante l'incremento dei rendimenti, Columbia continua a diffidare dei titoli di Stato: è improbabile che la Fed rallenti l’inasprimento monetario, mentre i tentativi di invertire la globalizzazione reintrodurranno strozzature dal lato dell'offerta che non promettono nulla di buono per il trade off tra crescita e inflazione. Bottom line. La conclusione di Nangle e Bhandari è che “i mercati finanziari appaiono fragili, ma la protezione offerta dagli asset "sicuri" sembra destinata a rimanere illusoria”. Per questo continuano a privilegiare le azioni, il real estate e le materie prime, “tenendo gli occhi bene aperti”. Sull’azionario privilegiano i mercati con un'espansione degli utili sottovalutata, in aree geografiche che dovrebbero beneficiare di una crescita globale persistentemente sostenuta.

L'ANALISI

E’ questa in sintesi la lettura del quadro macro e dello stato dei mercati finanziari mentre si avvicina la conclusione del 2018 delineata da Toby Nangle e Maya Bhandari, rispettivamente Responsabile asset allocation globale e multiasset, EMEA e Gestore di portafoglio, Multiasset, di Columbia Threadneedle Investments.

[caption id="attachment_131616" align="alignnone" width="611"]

Fonte: Columbia Threadneedle Investments, dati al 9 ottobre 2018.[/caption]

Fonte: Columbia Threadneedle Investments, dati al 9 ottobre 2018.[/caption]Secondo i due esperti la performance dei mercati finanziari può essere interpretata in larga misura alla luce di due fattori: il potenziale flusso di cassa futuro derivante dalla detenzione di un asset, e lo sconto al quale l’asset viene acquisito. Gli sviluppi dell'economia mondiale influiscono su entrambi i livelli, nel primo con i dividendi , i buy back, il pagamento delle cedole dei bond, nel secondo perché determinano le condizioni finanziarie.

Conti alla Rovescia - Puntata 36 - Investire nelle Small Cap

Conti alla Rovescia - Puntata 36 - Investire nelle Small Cap

L'ECONOMIA USA

Nel 2018 questi fattori si sono mossi in direzioni opposte. Il vigore dell'economia globale è stato in linea con le aspettative di Columbia, ma la composizione della crescita ha colto di sorpresa la casa d’investimento, perché l'economia USA ha superato le previsioni, mentre la ripresa europea ha segnato il passo. Secondo Columbia comunque la sovraperformance degli Stati Uniti è dovuta allo stimolo fiscale, che alla fine si rivelerà intempestivo. L'ottimo andamento dell'economia è stato comunque accompagnato da una sovraperformance di Wall Street, che ha beneficiato più di Europa e Giappone di revisioni al rialzo degli utili attesi soprattutto nei tecnologici e nei titoli sanitari. In Europa il dinamismo dell'economia induce gli esperti di Columbia a formulare un giudizio stabilmente positivo sull’azionario del Vecchio Continente, con l’esclusione del Regno Unito, anche se dopo l’andamento sostenuto di tutto il 2017, quest'anno l'economia europea ha fatto un passo indietro sulla scia degli sviluppi in Italia e dell'incertezza per la guerra dei dazi.

POSITIVI SULL’EUROPA MA NEUTRALI SULL’ITALIA

I dati sugli utili sono rimasti favorevoli e le revisioni al rialzo degli analisti hanno interessato tutti i settori europei , principalmente l'energia. Sul fronte dell’economia reale i salari hanno iniziato ad aumentare, e ciò potrebbe dare impulso a un circolo virtuoso di risanamento economico ancora alle fasi iniziali dopo la crisi del debito sovrano. Le imprese europee infatti lamentano carenza di manodopera, ma anche di capitali e di beni strumentali, il che preannuncia un contesto più favorevole per gli investimenti . A questo si aggiungono i segnali positivi che arrivano dalla Germania, dove i dati sulla produzione manifatturiera hanno toccato il minimo e si registra un'accelerazione della domanda interna. I portafogli azionari di Columbia restano neutrali sull'Italia, con seri timori sul modo in cui sarà gestita la prossima recessione, quando arriverà, alla luce del maggiore indebitamento. Nangle e Bhandari notano che nel contesto di crescita economica previsto gli utili bancari potrebbero aumentare rapidamente, ma avvertono che potrebbero dover fare i conti con rinnovate pressioni regolamentari per il rafforzamento dei coefficienti patrimoniali o la distribuzione di capitale ad altri soggetti.

I CALI SOFFERTI IN ASIA NON ANTICIPANO MINORI UTILI FUTURI

Intanto invece in Giappone prosegue la ripresa di lungo periodo, mentre i cambiamenti strutturali continuano a pieno ritmo. Finora l'esposizione alla crescita della domanda cinese è stata più un fattore di preoccupazione che di stimolo, infatti il Giappone è stato tutt'altro che immune dalle turbolenze che hanno colpito altri mercati asiatici. Lo scenario proposto da Columbia per l'Asia, escluso Giappone, prevede fondamentali persistentemente solidi che giustificano prospettive favorevoli per le azioni, anche se resta l’incognita degli interventi protezionistici di Washington. Gli esperti di Columbia ritengono comunque che la netta flessione di quest'anno non indichi una flessione degli utili futuri. In Asia il calo è stato pronunciato su tutti i mercati azionari, in coincidenza con l’aumento dei rendimenti dei titoli di Stato e il progressivo innalzamento dei tassi d'interesse USA a opera della Fed. Nonostante l'incremento dei rendimenti, Columbia continua a diffidare dei titoli di Stato: è improbabile che la Fed rallenti l’inasprimento monetario, mentre i tentativi di invertire la globalizzazione reintrodurranno strozzature dal lato dell'offerta che non promettono nulla di buono per il trade off tra crescita e inflazione. Bottom line. La conclusione di Nangle e Bhandari è che “i mercati finanziari appaiono fragili, ma la protezione offerta dagli asset "sicuri" sembra destinata a rimanere illusoria”. Per questo continuano a privilegiare le azioni, il real estate e le materie prime, “tenendo gli occhi bene aperti”. Sull’azionario privilegiano i mercati con un'espansione degli utili sottovalutata, in aree geografiche che dovrebbero beneficiare di una crescita globale persistentemente sostenuta.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA