Immobiliare

Mutui, ecco perché ora il tasso fisso torna a essere meglio del variabile

La Bce alza ancora di 50 punti base i tassi di interesse e aumenta anche l’Euribor, il parametro usato per calcolare la rata del mutuo variabile. L’Eurirs, il riferimento per il tasso fisso, è oggi più basso

di Fabrizio Arnhold 16 Dicembre 2022 12:53

La Banca centrale europea ha aumentato i tassi di interesse di 50 punti base. I tassi di interesse sulle operazioni di rifinanziamento principali, sulle operazioni di rifinanziamento marginale e sui depositi presso la banca centrale saranno innalzati rispettivamente al 2,50%, al 2,75% e al 2,00%, con effetto dal 21 dicembre 2022. Di conseguenza, anche la rata del mutuo diventa più cara. In questo scenario, per chi deve sottoscrivere un nuovo finanziamento per l’acquisto di casa, potrebbe essere più conveniente optare per un tasso fisso.

I TASSI DI RIFERIMENTO PER I MUTUI

I finanziamenti finalizzati all’acquisto di una casa, con il tasso variabile, hanno come riferimento l’Euribor. “Tende a cambiare sulla base delle aspettative dei tassi Bce, ma non è detto che lo faccia in misura uguale”, commenta Ivano Cresto, Managing Director prodotti di finanziamento di Facile.it. “Per capire quindi come varieranno nel concreto le rate dei mutuatari, bisognerà aspettare di vedere come l’indice si muoverà rispetto alle decisioni della Banca centrale”. I mutui a tasso fisso, invece, hanno come parametro di riferimento l’Eurirs.

EURIRS PIÙ BASSO DELL’EURIBOR

L’Euribor a 3 mesi, il parametro più utilizzato dalle banche per calcolare la rata del mutuo a tasso variabile, oggi è al 2,06%. L’Eurirs a 30 anni, tasso di riferimento per il fisso, sta sotto al 2%. Poca roba, ma a parità di spread - l’altro fattore che unito all’Euribor compone l’importo del tasso variabile del finanziamento - potrebbe far risultare più conveniente oggi la stipula di un mutuo a tasso fisso. I futures per il 2023 vedono l’Euribor in salita, fino a 2,8%, per poi arretrare a partire dal 2024. Chiaramente chi oggi deve accendere un mutuo a 25 o 30 anni dovrà fare delle valutazioni approfondite perché il tasso variabile, nel corso del tempo, con ogni probabilità tornerà più conveniente quando la stretta monetaria allenterà la presa. Ma resta sempre valida, in prospettiva futura, l’opzione della surroga.

AUMENTI FINO A 180 EURO

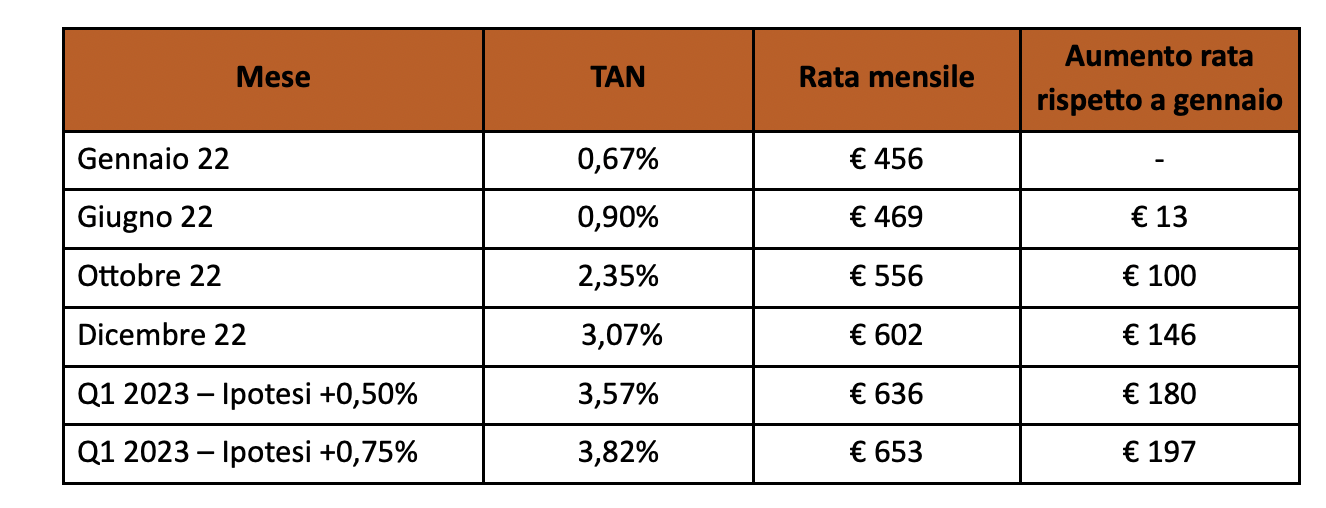

Cosa si deve aspettare chi sta rimborsando le rate del mutuo? Secondo i calcoli di Facile.it, prendendo in esame un finanziamento a tasso variabile da 126mila euro in 25 anni, sottoscritto a gennaio 2022, se nella prima parte dell’anno le rate sono cresciute solo di poco (+13 euro da gennaio a giugno), a partire da luglio gli indici dei mutui hanno iniziato a salire in modo consistente e, dopo i tre aumenti dei tassi da parte della Bce, a dicembre la rata è arrivata a circa 602 euro, vale a dire quasi 150 euro in più rispetto a quella iniziale. Con l’ultimo rialzo da parte della Bce di altri 50 punti base, ipotizzando che l’Euribor segua allo stesso modo, nei prossimi mesi la rata arriverebbe a 636 euro, ossia 35 euro in più rispetto ad oggi e 180 euro in più rispetto a inizio anno.

Fonte: Facile.it

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA