Mercati emergenti

Perché le obbligazioni indiane possono avere un ruolo strategico nei portafogli

Una prossima riforma fiscale in India può agevolare l’ammissione dei suoi titoli di stato negli indici obbligazionari globali. Un importante traguardo che, secondo abrdn, offrirà vantaggi rilevanti sia per l'India che per gli investitori

di Leo Campagna 22 Febbraio 2022 20:00

Un elenco di obbligazioni che sarebbero state sostanzialmente svincolate dalle tradizionali restrizioni sulle partecipazioni estere, rendendole ammissibili all'inserimento negli indici. È quello relativo alle obbligazioni "Fully Accessible Route" (FAR) che il governo indiano ha annunciato nel 2020 e che hanno raggiunto nell’agosto 2031 un controvalore di 199 miliardi di dollari USA, creando un ampio mercato in espansione pronto per gli indici.

“Nel bilancio statale per il 2022-23, la cui approvazione è attesa questo mese, il governo indiano dovrebbe includere modifiche fiscali sulle plusvalenze per le obbligazioni, che potrebbero spianare ulteriormente la strada per il regolamento delle transazioni tramite la stanza di compensazione Euroclear, il preferito dagli investitori internazionali”, fa sapere Ken Akintewe, Head of Asia Sovereign Debt di abrdn.

Nel momento in cui venissero approvati il bilancio e la riforma fiscale, potrebbe partire il processo per l'inclusione delle obbligazioni indiane negli indici JP Morgan GBI-EM Global Diversified e Bloomberg Barclays Global Aggregate. “Si stima che, una eventuale inclusione in tali panieri, potrebbe comportare afflussi una tantum pari a 40 miliardi di dollari USA nel 2022-23, e afflussi annui pari a 18,5 miliardi di dollari USA nel corso del prossimo decennio”, specifica Akintewe.

Un afflusso annuo che equivarrebbe a circa lo 0,7% del PIL e sosterrebbe la bilancia dei pagamenti. Inoltre risulterebbe favorevole sia per le riserve in valuta che per la rupia. “La nuova domanda internazionale tenderebbe a far scendere i rendimenti dei titoli di Stato indiani e, a cascata, il costo del debito governativo. Una maggiore quota di titoli di Stato detenuta da investitori esteri potrebbe inoltre contribuire a un ulteriore miglioramento della disciplina di bilancio”, spiega il manager di abrdn.

Migliorare l’accesso al terzo mercato in Asia dei titoli di Stato locale del valore di 1.100 miliardi di dollari USA, dietro per dimensioni soltanto al Giappone e alla Cina, amplia le opportunità di investimento nel reddito fisso globale. Grazie anche a tre peculiarità distintive, a cominciare da quella che vede i governativi dell’India evidenziare una bassa correlazione con altri mercati obbligazionari regionali e globali, con importati vantaggi in termini di diversificazione.

“Un altro fattore positivo è il livello storicamente molto basso di partecipazione estera, che ha garantito una certa immunità a grandi variazioni del sentiment degli investitori globali”, aggiunge Akintewe. Secondo il quale un altro aspetto di rilievo a favore degli investitori è la possibilità di una maggiore esposizione a un'economia molto grande e in rapida crescita con fondamentali in miglioramento: dal rafforzamento della bilancia dei pagamenti al miglioramento del profilo di crescita, dalla significativa riduzione della volatilità valutaria al rafforzamento della credibilità della banca centrale.

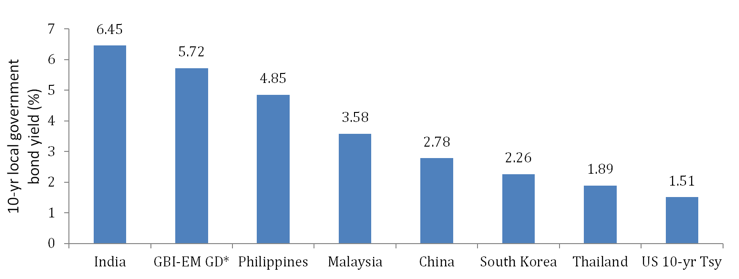

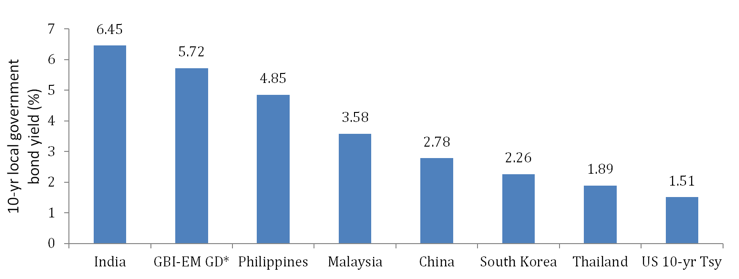

Infine, ma non certo il meno importante in un contesto di tassi persistentemente bassi su scala globale, si distinguono i rendimenti elevati delle obbligazioni indiane. “Come illustrato nel grafico sotto, il rendimento dei titoli di Stato decennali indiani superiore al 6% risulta competitivo con i diversi mercati emergenti più grandi con rating analoghi. Ed è ampiamente superiore ai tassi offerti dai Treasury USA a 10 anni”, conclude l’Head of Asia Sovereign Debt di abrdn.

Confronto dei rendimenti a 10 anni (%) dei titoli di Stato in valuta locale di alcuni mercati emergenti

STANZA DI COMPENSAZIONE EUROCLEAR

“Nel bilancio statale per il 2022-23, la cui approvazione è attesa questo mese, il governo indiano dovrebbe includere modifiche fiscali sulle plusvalenze per le obbligazioni, che potrebbero spianare ulteriormente la strada per il regolamento delle transazioni tramite la stanza di compensazione Euroclear, il preferito dagli investitori internazionali”, fa sapere Ken Akintewe, Head of Asia Sovereign Debt di abrdn.

AFFLUSSI ANNUI PARI A 18,5 MILIARDI DI DOLLARI USA

Nel momento in cui venissero approvati il bilancio e la riforma fiscale, potrebbe partire il processo per l'inclusione delle obbligazioni indiane negli indici JP Morgan GBI-EM Global Diversified e Bloomberg Barclays Global Aggregate. “Si stima che, una eventuale inclusione in tali panieri, potrebbe comportare afflussi una tantum pari a 40 miliardi di dollari USA nel 2022-23, e afflussi annui pari a 18,5 miliardi di dollari USA nel corso del prossimo decennio”, specifica Akintewe.

FAVOREVOLE SIA PER LE RISERVE IN VALUTA CHE PER LA RUPIA

Un afflusso annuo che equivarrebbe a circa lo 0,7% del PIL e sosterrebbe la bilancia dei pagamenti. Inoltre risulterebbe favorevole sia per le riserve in valuta che per la rupia. “La nuova domanda internazionale tenderebbe a far scendere i rendimenti dei titoli di Stato indiani e, a cascata, il costo del debito governativo. Una maggiore quota di titoli di Stato detenuta da investitori esteri potrebbe inoltre contribuire a un ulteriore miglioramento della disciplina di bilancio”, spiega il manager di abrdn.

TERZO MERCATO IN ASIA DEI TITOLI DI STATO LOCALE

Migliorare l’accesso al terzo mercato in Asia dei titoli di Stato locale del valore di 1.100 miliardi di dollari USA, dietro per dimensioni soltanto al Giappone e alla Cina, amplia le opportunità di investimento nel reddito fisso globale. Grazie anche a tre peculiarità distintive, a cominciare da quella che vede i governativi dell’India evidenziare una bassa correlazione con altri mercati obbligazionari regionali e globali, con importati vantaggi in termini di diversificazione.

UN’ECONOMIA MOLTO GRANDE E IN RAPIDA CRESCITA

“Un altro fattore positivo è il livello storicamente molto basso di partecipazione estera, che ha garantito una certa immunità a grandi variazioni del sentiment degli investitori globali”, aggiunge Akintewe. Secondo il quale un altro aspetto di rilievo a favore degli investitori è la possibilità di una maggiore esposizione a un'economia molto grande e in rapida crescita con fondamentali in miglioramento: dal rafforzamento della bilancia dei pagamenti al miglioramento del profilo di crescita, dalla significativa riduzione della volatilità valutaria al rafforzamento della credibilità della banca centrale.

I RENDIMENTI ELEVATI DELLA OBBLIGAZIONI INDIANE

Infine, ma non certo il meno importante in un contesto di tassi persistentemente bassi su scala globale, si distinguono i rendimenti elevati delle obbligazioni indiane. “Come illustrato nel grafico sotto, il rendimento dei titoli di Stato decennali indiani superiore al 6% risulta competitivo con i diversi mercati emergenti più grandi con rating analoghi. Ed è ampiamente superiore ai tassi offerti dai Treasury USA a 10 anni”, conclude l’Head of Asia Sovereign Debt di abrdn.

Confronto dei rendimenti a 10 anni (%) dei titoli di Stato in valuta locale di alcuni mercati emergenti

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA