Lo scenario

Banche centrali alla sfida del 2022, per Powell e Lagarde arriva il difficile

Per la Bce sarà cruciale la capacità di ‘leggere’ la politica nell’anno in cui si discuterà il nuovo Patto di Stabilità, mentre la Fed dovrà soprattutto capire cosa ‘vede’ Wall Street, dove le distorsioni non mancano

di Stefano Caratelli 13 Dicembre 2021 08:24

Tra martedì e giovedì Fed e Bce si riuniscono per l’ultima volta nel 2021. Quello che annunceranno è stato abbastanza telegrafato: l’americano Jay Powell dovrebbe confermare l’accelerazione del tapering, vale a dire la progressiva riduzione degli acquisti a fronte di un’inflazione non più transitoria, mentre la francese Christine Lagarde dovrebbe confermare l’esaurimento del PEPP, il programma di acquisti emergenziali a fronte della pandemia, per marzo, ma anche che è pronta a usare tutta la flessibilità possibile per mantenere condizioni finanziarie favorevoli ricorrendo ad altri schemi, e comunque reinvestendo i titoli a scadenza accumulati con il PEPP almeno fino a tutto il 2023. La parte difficile per Powell e Lagarde, che resteranno in carica rispettivamente fino a febbraio 2026 e a novembre dell’anno successivo, comincia a gennaio, e sembra destinata a durare almeno 12 mesi. Per l’avvocatessa parigina prestata alle istituzioni finanziarie internazionali il compito più difficile sarà la ‘lettura’ del quadro macro e soprattutto di quello politico, dopo il cambio della guardia in Germania, mentre per l’avvocato di Washington prestato prima alla politica e poi al central banking quello ancora più arduo sarà la capacità di ‘leggere’ i mercati.

Cominciamo da Christine, il suo problema si chiama Christian Lindner, il liberaldemocratico ministro delle Finanza del nuovo governo tedesco guidato dal cancelliere socialdemocratico Olaf Scholz, che insieme ai colleghi ‘frugali’ nordici dovrà negoziare con francesi e italiani il Patto di Stabilità nella nuova versione post-pandemia. Lo stesso Scholz, nel passare da ex titolare le consegne al suo successore ha detto che ora bisogna creare nel bilancio federale le riserve necessarie per affrontare la prossima crisi. La sospensione del Patto causa pandemia, che durerà per tutto il 2022, è stata lo ‘scudo’ che ha consentito ai paesi meno in regola come l’Italia di sfondare abbondantemente i parametri di deficit e debito e alla Bce di comprare in gran quantità i rispettivi titoli di Stato. Il nuovo Patto lo devono scrivere i politici, ma per Lagarde rappresenterà anche se indirettamente il perimetro del suo margine di manovra nella nuova normalità post pandemia.

Il secondo problema, che Lagarde ha in comune con Powell, si chiama inflazione, e ha anche in questo caso il suo punto dolente in Germania, che considera i tassi zero un oltraggio con i prezzi al consumo che corrono al 5,2% ai massimi da 30 anni. Per fortuna di Lagarde, il nuovo asse Roma-Parigi suggellato dal Trattato del Quirinale ha un fortissimo interesse, forse più francese che italiano, alla tolleranza sul debito pubblico e a una politica monetaria ultra espansiva, perché il debito francese in termini assoluti sorpassa quello italiano di un paio di centinaia di miliardi e soprattutto ha una dinamica ascendente molto più spiccata, mentre il problema italiano è più la crescita economica. Quindi la capacità di Lagarde di ‘leggere’ e anche orientare la politica europea sarà cruciale nel 2022 del ritorno alla normalità, mentre Powell avrà a che fare con un’Amministrazione e un Congresso, nella sua componente Dem, disposto a spendere in deficit (quindi ben vengano i tassi zero) a rotta di collo, almeno fino alle elezioni di mid-term di novembre.

Il problema di Powell è togliere la droga dello stimolo a un’economia e a un mercato finanziario che ne hanno sempre meno bisogno, ma senza causare traumi e pericolose crisi d’astinenza. La politica non può fargli da guida, il mercato invece sì, perché ha una vista lunga che guarda ben oltre il voto di novembre. Il capo della Fed ha toccato con mano cosa vuol dire sbagliare mossa e trovarsi contro il mercato esattamente tre anni fa di questi tempi, quando una mossa e soprattutto una guidance maldestra mandarono a picco Wall Street alla vigilia di Natale, ma ci mise solo qualche giorno a correggere il tiro. Il recente annuncio del tapering è stato ben congegnato e anticipato, e anche l’eliminazione dell’aggettivo transitorio dall’inflazione non ha causato traumi significativi, perché non ha di fatto modificato la linea di tolleranza annunciata in agosto 2020.

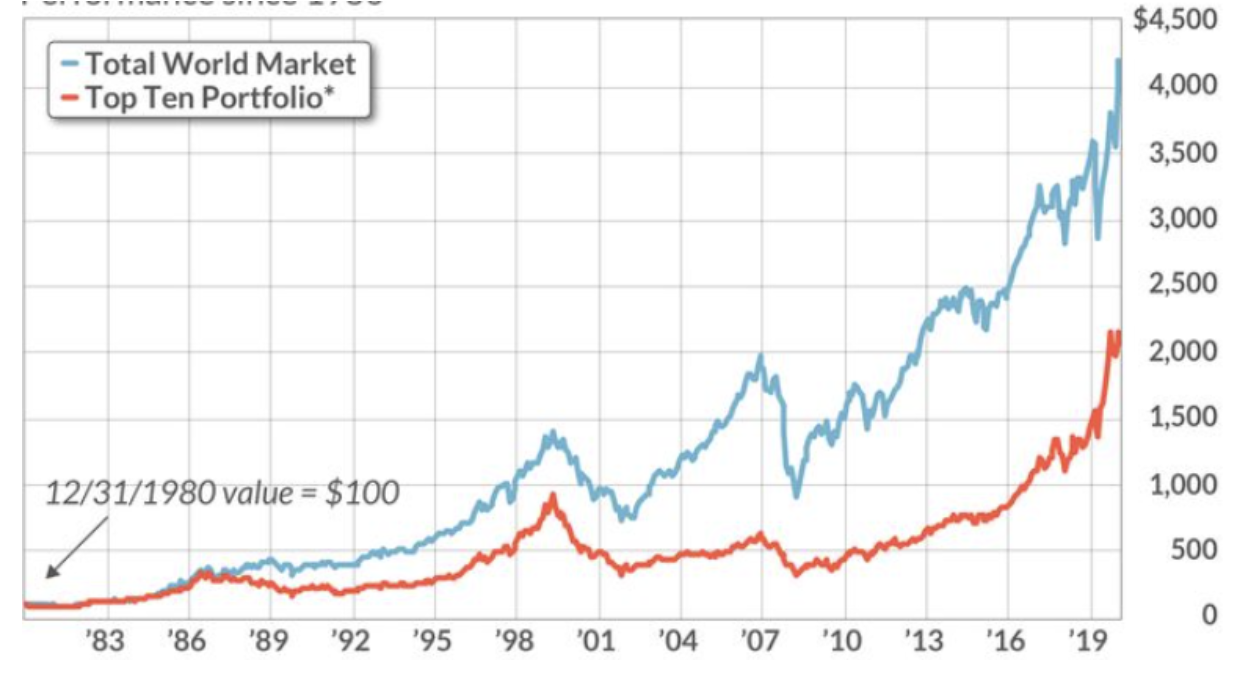

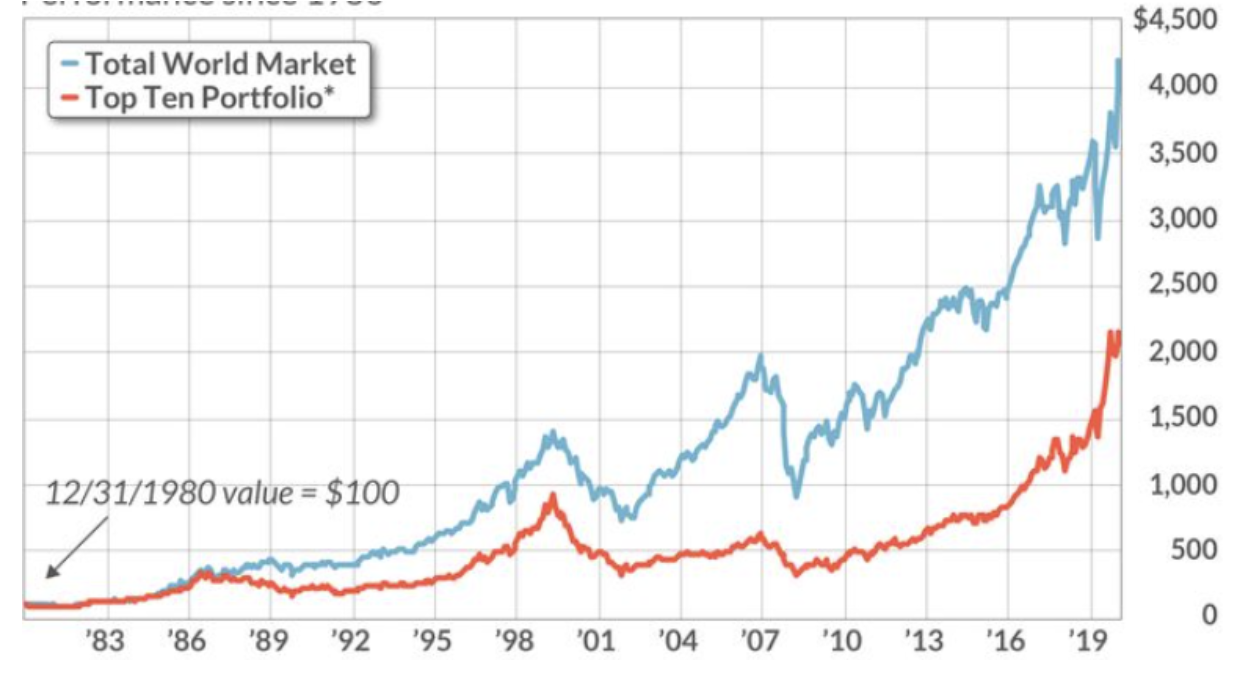

Da allora la Fed è disposta ad accettare un’inflazione superiore all’obiettivo per recuperare la deflazione causata dalla pandemia, se l’inflazione è meno transitoria del previsto forse anche la tolleranza della Fed può esserlo. Per ora il mercato si fida, l’importante è evitare mosse a sorpresa che possono prenderlo in contropiede, come Ben Bernanke con l’annuncio davanti al Congresso della fine del tapering nel 2013. Il problema di Powell però non è solo non spaventare Wall Street, ma anche non assecondarne eccessi pericolosi. L’azionario americano in complesso non è sopravvalutato, il rapporto prezzi utili dello S&P 500 è in media a 29 volte ma la mediana è poco sopra 21. La media è gonfiata da una manciata di sei titoli che viaggiano a 62 volte, si chiamano Facebook, Amazon, Apple, Microsoft, Google e Tesla e valgono un quarto degli altri 494 titoli. Leggere questo mercato non è facile, come mostra il grafico qui sotto, risultato delle analisi di Research Affiliates, che fa vedere come nel lungo termine le performance estreme paghino meno di chi ha il passo più lento ma costante.

FONTE: RESEARCH AFFILIATES (VALORI RIBILANCIATI ANNUALMENTE)

Se il 2022 prepara una navigazione difficile per le due principali banche centrali, figuriamoci per gli investitori. Da sempre le banche centrali indicano la rotta, ma nel prossimo anno anch’esse dovranno ricorrere a bussole diverse e magari cambiare direzione più di una volta. L’importante è che mandino messaggi chiari e comprensibili. Per tutti sarà cruciale saper mantenere un orizzonte non limitato a 12 mesi.

IL CONFRONTO SUL NUOVO PATTO DI STABILITÀ

Cominciamo da Christine, il suo problema si chiama Christian Lindner, il liberaldemocratico ministro delle Finanza del nuovo governo tedesco guidato dal cancelliere socialdemocratico Olaf Scholz, che insieme ai colleghi ‘frugali’ nordici dovrà negoziare con francesi e italiani il Patto di Stabilità nella nuova versione post-pandemia. Lo stesso Scholz, nel passare da ex titolare le consegne al suo successore ha detto che ora bisogna creare nel bilancio federale le riserve necessarie per affrontare la prossima crisi. La sospensione del Patto causa pandemia, che durerà per tutto il 2022, è stata lo ‘scudo’ che ha consentito ai paesi meno in regola come l’Italia di sfondare abbondantemente i parametri di deficit e debito e alla Bce di comprare in gran quantità i rispettivi titoli di Stato. Il nuovo Patto lo devono scrivere i politici, ma per Lagarde rappresenterà anche se indirettamente il perimetro del suo margine di manovra nella nuova normalità post pandemia.

IL LUNGO RITORNO ALLA NORMALITÀ

Il secondo problema, che Lagarde ha in comune con Powell, si chiama inflazione, e ha anche in questo caso il suo punto dolente in Germania, che considera i tassi zero un oltraggio con i prezzi al consumo che corrono al 5,2% ai massimi da 30 anni. Per fortuna di Lagarde, il nuovo asse Roma-Parigi suggellato dal Trattato del Quirinale ha un fortissimo interesse, forse più francese che italiano, alla tolleranza sul debito pubblico e a una politica monetaria ultra espansiva, perché il debito francese in termini assoluti sorpassa quello italiano di un paio di centinaia di miliardi e soprattutto ha una dinamica ascendente molto più spiccata, mentre il problema italiano è più la crescita economica. Quindi la capacità di Lagarde di ‘leggere’ e anche orientare la politica europea sarà cruciale nel 2022 del ritorno alla normalità, mentre Powell avrà a che fare con un’Amministrazione e un Congresso, nella sua componente Dem, disposto a spendere in deficit (quindi ben vengano i tassi zero) a rotta di collo, almeno fino alle elezioni di mid-term di novembre.

ALLA FED NON SERVE LA GUIDA POLITICA

Il problema di Powell è togliere la droga dello stimolo a un’economia e a un mercato finanziario che ne hanno sempre meno bisogno, ma senza causare traumi e pericolose crisi d’astinenza. La politica non può fargli da guida, il mercato invece sì, perché ha una vista lunga che guarda ben oltre il voto di novembre. Il capo della Fed ha toccato con mano cosa vuol dire sbagliare mossa e trovarsi contro il mercato esattamente tre anni fa di questi tempi, quando una mossa e soprattutto una guidance maldestra mandarono a picco Wall Street alla vigilia di Natale, ma ci mise solo qualche giorno a correggere il tiro. Il recente annuncio del tapering è stato ben congegnato e anticipato, e anche l’eliminazione dell’aggettivo transitorio dall’inflazione non ha causato traumi significativi, perché non ha di fatto modificato la linea di tolleranza annunciata in agosto 2020.

UN MERCATO DIFFICILE DA LEGGERE

Da allora la Fed è disposta ad accettare un’inflazione superiore all’obiettivo per recuperare la deflazione causata dalla pandemia, se l’inflazione è meno transitoria del previsto forse anche la tolleranza della Fed può esserlo. Per ora il mercato si fida, l’importante è evitare mosse a sorpresa che possono prenderlo in contropiede, come Ben Bernanke con l’annuncio davanti al Congresso della fine del tapering nel 2013. Il problema di Powell però non è solo non spaventare Wall Street, ma anche non assecondarne eccessi pericolosi. L’azionario americano in complesso non è sopravvalutato, il rapporto prezzi utili dello S&P 500 è in media a 29 volte ma la mediana è poco sopra 21. La media è gonfiata da una manciata di sei titoli che viaggiano a 62 volte, si chiamano Facebook, Amazon, Apple, Microsoft, Google e Tesla e valgono un quarto degli altri 494 titoli. Leggere questo mercato non è facile, come mostra il grafico qui sotto, risultato delle analisi di Research Affiliates, che fa vedere come nel lungo termine le performance estreme paghino meno di chi ha il passo più lento ma costante.

PRIMI 10 TITOLI GLOBALI VERSO MERCATO AZIONARIO GLOBALE DAL 1981 A OGGI

FONTE: RESEARCH AFFILIATES (VALORI RIBILANCIATI ANNUALMENTE)

BOTTOM LINE

Se il 2022 prepara una navigazione difficile per le due principali banche centrali, figuriamoci per gli investitori. Da sempre le banche centrali indicano la rotta, ma nel prossimo anno anch’esse dovranno ricorrere a bussole diverse e magari cambiare direzione più di una volta. L’importante è che mandino messaggi chiari e comprensibili. Per tutti sarà cruciale saper mantenere un orizzonte non limitato a 12 mesi.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA