Pausa in vista?

Per il Toro di Wall Street forse è ora di sedersi e tirare il fiato

Dopo 18 mesi di corsa le valutazioni sono tirate, anche se ancora giustificate dai fondamentali. La Fed sta leggendo bene il ritorno alla normalità, ma nella politica americana si annidano rischi di derive pericolose

di Stefano Caratelli 22 Novembre 2021 08:12

Wall Street non si stanca di infilare record, ma forse per il Toro che corre da 18 mesi sta arrivando il momento di sedersi a tirare il fiato. Qualsiasi metrica si usi, le valutazioni sono decisamente tirate, anche se ancora giustificate da utili che nella stagione delle trimestrali appena chiusa continuano a battere prepotentemente le attese, ma i fatturati un po’ meno. Tutti gli indicatori contrarian segnalano uno sbilanciamento sul lato ‘bullish’ mentre se si va a vedere dentro gli indici i nuovi minimi dell’anno se la battono con i nuovi massimi, anche se alcuni titoli pesano da soli come mezzo listino. Può anche darsi che il classico rally di fine anno non smentisca la tradizione, ma forse è meglio non fidarsi troppo e concentrarsi su come sarà la nuova normalità, dopo la botta della pandemia e la risposta poderosa dell’economia, sostenuta da stimoli fiscali e monetari mai visti prima.

Non ci sono bolle pronte a esplodere come venti e passa anni fa e nemmeno crisi sistemiche in agguato come nel 2007-2008. Ma per la Fed e Washington il sentiero è stretto e sbagliare è facile quanto pericoloso. Non bisogna interrompere le cure prima che il malato non sia saldamente in piedi, ma non bisogna neanche portarlo alla dipendenza da antibiotici e vitamine. Jay Powell, sempre che resti alla guida della Banca Centrale, sembra aver indovinato il mix giusto per un sano ritorno alla normalità, rientro graduale e flessibile dello stimolo con l’avvio della riduzione degli acquisti e primo assaggio di rialzo dei tassi, se non ci sono controindicazioni, nella seconda metà del 2022. La politica racconta una storia decisamente diversa.

Il presidente Biden vuol far passare prima del Thanksgiving, che quest’anno cade il 25 novembre, altri 1.750 miliardi di dollari di stimolo fiscale, che si andrebbero ad aggiungere ai quasi 6.000 miliardi pompati nell’economia dalla crisi da pandemia, quasi tutti decisi dall’attuale amministrazione, inclusi i 3.200 miliardi di sostegno alle famiglie e i recentissimi 1.200 miliardi del piano infrastrutturale votato anche dai Repubblicani. Il grosso è stato stanziato a partire dalla scorsa primavera, inondando di dollari un’economia già in piena e abbastanza inattesa ripresa. Il risultato è che gli americani spendono senza riserve, nonostante l’inflazione abbia toccato i massimi da 30 anni, con grande soddisfazione di Walmart, Target e Home Depot, e che il boom di consumi sostiene fatturati e utili delle imprese. Ma paradossalmente sono anche pessimisti sullo stato dell’economia, come mostra l’indice di fiducia dei consumatori sprofondato a novembre ai minimi da 10 anni, persino sotto il livello toccato nella primavera del 2020 quando sembrava che la pandemia stesse tirando giù tutto, tanto da spedire per la prima volta nella storia in territorio negativo le quotazioni dei futures sul petrolio.

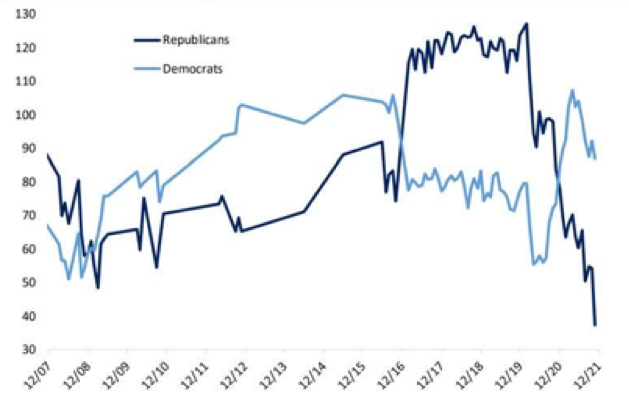

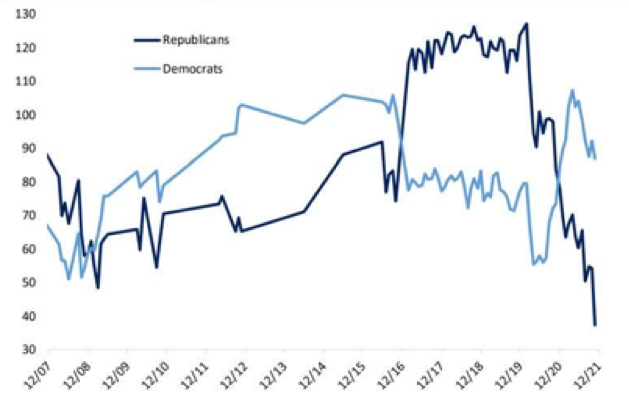

Il messaggio sembra contraddittorio, ma forse gli americani stanno mandando a dire che per continuare a consumare e investire serve assolutamente l’aiuto del governo federale, che tra i suoi vantaggi collaterali ha anche quello di non obbligare a prendere il primo lavoro che capita, anche se malpagato, consentendo di aspettarne uno migliore. C’è da scommettere che Biden e i Democratici non resteranno insensibili, visto che rischiano di perdere anche la Camera dei Rappresentanti alle elezioni di mid-term tra un anno e che c’è nebbia fitta su chi chiederà i voti per la Casa Bianca nel 2024, anche se il mistero avvolge anche il campo repubblicano. Una cosa interessante è che negli ultimi tempi, nonostante la polarizzazione politica sempre più accentuata, l’insoddisfazione per l’economia sembra aver contagiato anche i Dem, come mostra il grafico sulla fiducia dei consumatori, rilevata mensilmente dall’Università del Michigan, secondo l’appartenenza politica.

(Fonte: BeSpoke)

L’alta inflazione, come anche le strozzature delle catene produttive e distributive che in gran parte l’hanno riaccesa, presto dovrebbe cominciare a rientrare. Ma l’incertezza e le fibrillazioni della politica sono destinate a durare almeno tre anni. Sembra certo che nel 2024 non si candideranno né Biden né Kamala Harris, il cui gradimento nei sondaggi è molto sotto persino quello del Presidente, già a minimi record, mentre non è chiaro se i Repubblicani torneranno ad affidarsi a Donald Trump, dopo l’avvitamento dei suoi ultimi sei mesi di presidenza e la successiva macchia molto difficile da cancellare dell’assalto a Capitol Hill. Una corsa a spendere soldi pubblici per vincere sia il voto di mid-term che le presidenziali potrebbe far diventare l’inflazione meno temporanea di quanto correttamente previsto dalla Federal Reserve. Ma, forse peggio, potrebbe minare le basi su cui poggia da sempre il successo dell’economia americana, fatte di competizione, assunzione del rischio e sfida imprenditoriale.

Dal punto di vista dell’investitore, il ritorno alla normalità vuol dire che la stagione dei saldi a prezzi stracciati è finita, che dentro gli indici c’è del buono ma anche il contrario, e che bisogna allungare l’orizzonte selezionando titoli e settori, come nella sanità, nelle costruzioni e infrastrutture, nelle assicurazioni, che possono dare soddisfazioni non nel giro di settimane o mesi ma di qualche anno. Sapendo guardare anche, con l’aiuto di professionisti competenti, agli asset ‘reali’ e ‘alternativi’.

UN SENTIERO STRETTO

Non ci sono bolle pronte a esplodere come venti e passa anni fa e nemmeno crisi sistemiche in agguato come nel 2007-2008. Ma per la Fed e Washington il sentiero è stretto e sbagliare è facile quanto pericoloso. Non bisogna interrompere le cure prima che il malato non sia saldamente in piedi, ma non bisogna neanche portarlo alla dipendenza da antibiotici e vitamine. Jay Powell, sempre che resti alla guida della Banca Centrale, sembra aver indovinato il mix giusto per un sano ritorno alla normalità, rientro graduale e flessibile dello stimolo con l’avvio della riduzione degli acquisti e primo assaggio di rialzo dei tassi, se non ci sono controindicazioni, nella seconda metà del 2022. La politica racconta una storia decisamente diversa.

MARE DI DOLLARI SU UN’ECONOMIA RIPARTITA

Il presidente Biden vuol far passare prima del Thanksgiving, che quest’anno cade il 25 novembre, altri 1.750 miliardi di dollari di stimolo fiscale, che si andrebbero ad aggiungere ai quasi 6.000 miliardi pompati nell’economia dalla crisi da pandemia, quasi tutti decisi dall’attuale amministrazione, inclusi i 3.200 miliardi di sostegno alle famiglie e i recentissimi 1.200 miliardi del piano infrastrutturale votato anche dai Repubblicani. Il grosso è stato stanziato a partire dalla scorsa primavera, inondando di dollari un’economia già in piena e abbastanza inattesa ripresa. Il risultato è che gli americani spendono senza riserve, nonostante l’inflazione abbia toccato i massimi da 30 anni, con grande soddisfazione di Walmart, Target e Home Depot, e che il boom di consumi sostiene fatturati e utili delle imprese. Ma paradossalmente sono anche pessimisti sullo stato dell’economia, come mostra l’indice di fiducia dei consumatori sprofondato a novembre ai minimi da 10 anni, persino sotto il livello toccato nella primavera del 2020 quando sembrava che la pandemia stesse tirando giù tutto, tanto da spedire per la prima volta nella storia in territorio negativo le quotazioni dei futures sul petrolio.

FIDUCIA INCRINATA ANCHE TRA I DEM

Il messaggio sembra contraddittorio, ma forse gli americani stanno mandando a dire che per continuare a consumare e investire serve assolutamente l’aiuto del governo federale, che tra i suoi vantaggi collaterali ha anche quello di non obbligare a prendere il primo lavoro che capita, anche se malpagato, consentendo di aspettarne uno migliore. C’è da scommettere che Biden e i Democratici non resteranno insensibili, visto che rischiano di perdere anche la Camera dei Rappresentanti alle elezioni di mid-term tra un anno e che c’è nebbia fitta su chi chiederà i voti per la Casa Bianca nel 2024, anche se il mistero avvolge anche il campo repubblicano. Una cosa interessante è che negli ultimi tempi, nonostante la polarizzazione politica sempre più accentuata, l’insoddisfazione per l’economia sembra aver contagiato anche i Dem, come mostra il grafico sulla fiducia dei consumatori, rilevata mensilmente dall’Università del Michigan, secondo l’appartenenza politica.

(Fonte: BeSpoke)

LA CORSA A SPENDERE PUÒ DURARE

L’alta inflazione, come anche le strozzature delle catene produttive e distributive che in gran parte l’hanno riaccesa, presto dovrebbe cominciare a rientrare. Ma l’incertezza e le fibrillazioni della politica sono destinate a durare almeno tre anni. Sembra certo che nel 2024 non si candideranno né Biden né Kamala Harris, il cui gradimento nei sondaggi è molto sotto persino quello del Presidente, già a minimi record, mentre non è chiaro se i Repubblicani torneranno ad affidarsi a Donald Trump, dopo l’avvitamento dei suoi ultimi sei mesi di presidenza e la successiva macchia molto difficile da cancellare dell’assalto a Capitol Hill. Una corsa a spendere soldi pubblici per vincere sia il voto di mid-term che le presidenziali potrebbe far diventare l’inflazione meno temporanea di quanto correttamente previsto dalla Federal Reserve. Ma, forse peggio, potrebbe minare le basi su cui poggia da sempre il successo dell’economia americana, fatte di competizione, assunzione del rischio e sfida imprenditoriale.

BOTTOM LINE

Dal punto di vista dell’investitore, il ritorno alla normalità vuol dire che la stagione dei saldi a prezzi stracciati è finita, che dentro gli indici c’è del buono ma anche il contrario, e che bisogna allungare l’orizzonte selezionando titoli e settori, come nella sanità, nelle costruzioni e infrastrutture, nelle assicurazioni, che possono dare soddisfazioni non nel giro di settimane o mesi ma di qualche anno. Sapendo guardare anche, con l’aiuto di professionisti competenti, agli asset ‘reali’ e ‘alternativi’.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA