gestione attiva

Con la gestione attiva caccia al rendimento in tutti i segmenti del mercato

L’approccio attivo di Invesco nel mercato obbligazionario si spinge oltre i benchmark per catturare opportunità tra i titoli subordinati e quelli ibridi, i bond sovrani di paesi europei periferici e le obbligazioni societarie USA

22 Marzo 2021 09:54

Esporsi in modo misurato e opportuno ai diversi segmenti di mercato capaci di offrire un adeguato ritorno per il rischio assunto. È questa la filosofia adottata da Invesco per espandere il proprio universo d'investimento anche nei mercati obbligazionari che hanno subito delle altalene notevoli ma transitorie a livello di rischio e rendimento, da cui è possibile ricavare valore. “Dal momento che tali squilibri non sono limitati a un mercato specifico, in alcune occasioni siamo riusciti a ridurre la fluttuazione di mercato, mentre in altre abbiamo usato le volatilità per massimizzare le opportunità e approfittare delle fasi di solidità del mercato: una strategia che si è dimostrata vincente e che reputiamo possa continuare ad esserlo negli anni a venire”, fanno sapere gli esperti di Invesco.

Fermo restando che il nucleo del fondo sarà sempre incentrato sul mercato sottostante, è possibile accrescere le opportunità di investimento gestendo il portafoglio senza i vincoli di un benchmark, identificando e sfruttando eventuali anomalie. Attenzione particolare va riposta agli strumenti non inclusi o poco considerati negli indici sottostanti di riferimento come i titoli subordinati e quelli ibridi, i bond sovrani di paesi europei periferici e le obbligazioni societarie statunitensi.

“Nelle fasi successive alla crisi finanziaria globale 2008-2009, abbiamo intravisto valore nel debito bancario subordinato, in particolare in quello relativo alle banche che, in base alle nostre analisi, erano troppo importanti perché venissero lasciate fallire”, specificano i manager di Invesco. Una scelta poco condivisa da molti altri gestori concorrenti ma che, grazie anche ad un attento lavoro di analisi e negoziazione efficaci, ha permesso di ricavare nel tempo solidi rendimenti. Raggiunti i quali si è provveduto a ridimensionarne il peso in portafoglio per poi ripetere l’operazione di acquisto nelle fasi di volatilità nel 2016 e, più di recente, durante la pandemia. “Oggi, quest'area del mercato continua a offrire un premio di rendimento interessante e resta una componente chiave per numerose delle nostre strategie”, spiegano i professionisti di Invesco.

Un altro segmento del mercato che ha contribuito ad offrire rendimenti generosi è quello delle obbligazioni ibride, titoli che per caratteristiche si collocano tra le obbligazioni tradizionali e le azioni. Il loro maggiore rischio (caratterizzato da un beta più elevato) è compensato da un livello di reddito superiore rispetto alle obbligazioni societarie senior (vedi Figura 1). “Un'attenta analisi di questi rischi ci ha permesso di aggiungere alle nostre strategie livelli di reddito interessanti, spesso attraverso emittenti investment grade di alta qualità e capaci di generare abbondante liquidità, come EDF, Vodafone e Volkswagen”, sottolineano gli esperti di Invesco.

Nel 2011/2012 la crisi del debito sovrano causato dal timore di una possibile disgregazione della zona euro provocò un sensibile ampliamento degli spread dei titoli governativi dei paesi periferici e, a cascata, di quelli creditizi. “Ritenendo che tale situazione fosse esagerata, abbiamo sfruttato la debolezza del mercato per costruire un'esposizione sia sui titoli di stato che sulle obbligazioni societarie più sotto pressione”, riferiscono i manager di Invesco. Dall’estate 2012, dopo il famoso discorso del "Whatever it takes" (ossia "costi quel che costi") dell’allora Presidente della Bce Mario Draghi, il reddito fisso in euro ha recuperato terreno con decisione, fruttando interessanti plusvalenze.

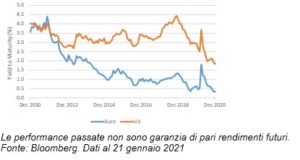

Anche guardare al di là dei limiti dell'area geografica di un benchmark permette di ampliare la gamma di opportunità e di migliorare l'equilibrio tra rischio e rendimento. Prima della pandemia, gli Stati Uniti, che erano ben più avanti nel ciclo dei tassi d'interesse rispetto alle controparti europee, offrivano rendimenti sensibilmente più alti. “È vero che una parte di questo rendimento è stata sacrificata per la copertura dell'esposizione valutaria, tuttavia grazie alla profondità e all'ampiezza del mercato statunitense è stato possibile individuare molti titoli interessanti e incrementare il rendimento delle strategie”, rivelano i professionisti di Invesco.

[caption id="attachment_178657" align="alignnone" width="709"] Figura 2. Confronto del rendimento a scadenza delle obbligazioni investment grade statunitensi ed europee[/caption]

Figura 2. Confronto del rendimento a scadenza delle obbligazioni investment grade statunitensi ed europee[/caption]

Infine, anche la componente di liquidità svolge un ruolo importante in portafoglio. “Se riteniamo che la remunerazione non sia adeguata non investiamo e ci posizioniamo sui titoli di Stato e le obbligazioni a brevissima scadenza: in specifici casi possiamo utilizzare strumenti derivati a titolo di copertura contro il rischio di tasso d'interesse sottostante”, puntualizzano gli esperti di Invesco che, in questo modo, dispongono di liquidità di qualità elevata anziché di alti livelli di rischio di tasso d'interesse. Una strategia che consente di attenuare l'impatto della volatilità sui mercati, permettendo al contempo di essere ben posizionati per sfruttare le diverse opportunità che potrebbero presentarsi.

STRUMENTI POCO INCLUSI NEGLI INDICI DI MERCATO SOTTOSTANTI

Fermo restando che il nucleo del fondo sarà sempre incentrato sul mercato sottostante, è possibile accrescere le opportunità di investimento gestendo il portafoglio senza i vincoli di un benchmark, identificando e sfruttando eventuali anomalie. Attenzione particolare va riposta agli strumenti non inclusi o poco considerati negli indici sottostanti di riferimento come i titoli subordinati e quelli ibridi, i bond sovrani di paesi europei periferici e le obbligazioni societarie statunitensi.

TITOLI FINANZIARI SUBORDINATI

“Nelle fasi successive alla crisi finanziaria globale 2008-2009, abbiamo intravisto valore nel debito bancario subordinato, in particolare in quello relativo alle banche che, in base alle nostre analisi, erano troppo importanti perché venissero lasciate fallire”, specificano i manager di Invesco. Una scelta poco condivisa da molti altri gestori concorrenti ma che, grazie anche ad un attento lavoro di analisi e negoziazione efficaci, ha permesso di ricavare nel tempo solidi rendimenti. Raggiunti i quali si è provveduto a ridimensionarne il peso in portafoglio per poi ripetere l’operazione di acquisto nelle fasi di volatilità nel 2016 e, più di recente, durante la pandemia. “Oggi, quest'area del mercato continua a offrire un premio di rendimento interessante e resta una componente chiave per numerose delle nostre strategie”, spiegano i professionisti di Invesco.

TITOLI IBRIDI

Un altro segmento del mercato che ha contribuito ad offrire rendimenti generosi è quello delle obbligazioni ibride, titoli che per caratteristiche si collocano tra le obbligazioni tradizionali e le azioni. Il loro maggiore rischio (caratterizzato da un beta più elevato) è compensato da un livello di reddito superiore rispetto alle obbligazioni societarie senior (vedi Figura 1). “Un'attenta analisi di questi rischi ci ha permesso di aggiungere alle nostre strategie livelli di reddito interessanti, spesso attraverso emittenti investment grade di alta qualità e capaci di generare abbondante liquidità, come EDF, Vodafone e Volkswagen”, sottolineano gli esperti di Invesco.

DEBITO DEI PAESI PERIFERICI DELLA ZONA EURO

Nel 2011/2012 la crisi del debito sovrano causato dal timore di una possibile disgregazione della zona euro provocò un sensibile ampliamento degli spread dei titoli governativi dei paesi periferici e, a cascata, di quelli creditizi. “Ritenendo che tale situazione fosse esagerata, abbiamo sfruttato la debolezza del mercato per costruire un'esposizione sia sui titoli di stato che sulle obbligazioni societarie più sotto pressione”, riferiscono i manager di Invesco. Dall’estate 2012, dopo il famoso discorso del "Whatever it takes" (ossia "costi quel che costi") dell’allora Presidente della Bce Mario Draghi, il reddito fisso in euro ha recuperato terreno con decisione, fruttando interessanti plusvalenze.

OPPORTUNITÀ IN GIRO PER IL MONDO

Anche guardare al di là dei limiti dell'area geografica di un benchmark permette di ampliare la gamma di opportunità e di migliorare l'equilibrio tra rischio e rendimento. Prima della pandemia, gli Stati Uniti, che erano ben più avanti nel ciclo dei tassi d'interesse rispetto alle controparti europee, offrivano rendimenti sensibilmente più alti. “È vero che una parte di questo rendimento è stata sacrificata per la copertura dell'esposizione valutaria, tuttavia grazie alla profondità e all'ampiezza del mercato statunitense è stato possibile individuare molti titoli interessanti e incrementare il rendimento delle strategie”, rivelano i professionisti di Invesco.

[caption id="attachment_178657" align="alignnone" width="709"]

Figura 2. Confronto del rendimento a scadenza delle obbligazioni investment grade statunitensi ed europee[/caption]

Figura 2. Confronto del rendimento a scadenza delle obbligazioni investment grade statunitensi ed europee[/caption]LIQUIDITÀ

Infine, anche la componente di liquidità svolge un ruolo importante in portafoglio. “Se riteniamo che la remunerazione non sia adeguata non investiamo e ci posizioniamo sui titoli di Stato e le obbligazioni a brevissima scadenza: in specifici casi possiamo utilizzare strumenti derivati a titolo di copertura contro il rischio di tasso d'interesse sottostante”, puntualizzano gli esperti di Invesco che, in questo modo, dispongono di liquidità di qualità elevata anziché di alti livelli di rischio di tasso d'interesse. Una strategia che consente di attenuare l'impatto della volatilità sui mercati, permettendo al contempo di essere ben posizionati per sfruttare le diverse opportunità che potrebbero presentarsi.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA