Attese & Mercati – Settimana dal 17 febbraio 2020

Due anni fa si prevedevano catastrofi poi non avvenute per la guerra dei dazi: ora è la volta del virus, ma i mercati non abboccano. E se l’economia globale dovesse ripartire ci sarebbe un vincitore sicuro: petrolio e commodity. Cambio euro/dollaro da tenere d’occhio, può tornare un fattore per politica e Borse

17 Febbraio 2020 11:05

I MERCATI NON CREDONO AL DISASTRO DA VIRUS COME NON HANNO CREDUTO A QUELLO DEI DAZI

E se l’economia globale invece di essere i vista della fine del ciclo fosse all’inizio? Spieghiamo meglio: tra il 2018 e il 2019 la guerra dei dazi ha spaventato molte imprese in diverse parti del mondo, spingendo gli indici manifatturieri in territorio contrazione. I mercati non hanno creduto a un impatto devastante sulle economie, predetto da molti. Comunque, per non sbagliare, la Federal Reserve di Jay Powell ha provveduto a un "aggiustamento di metà ciclo" con tre tagli consecutivi a cavallo della scorsa estate e la Bce gli è andata dietro riesumando il QE, con le altre banche centrali in giro per il mondo al seguito. Ora, mentre il coronavirus ha presto il posto della guerra dei dazi nei titoli di giornali e news tv, spuntano, poco enfatizzati, dati che segnalano l’inizio di un rimbalzo: a gennaio l’indice manifatturiero americano riguadagna quota 50 per la prima volta da luglio, mentre in Europa indicazioni di esperti ancora non cifrate nei dati puntano all’inizio di un recupero, a partire dalla Germania. Come non avevano creduto all’impatto disastroso della guerra dei dazi, i mercati credono poco ai disastri che potrebbe arrecare all’economia globale il coronavirus. E puntano sull’Europa, rimasta indietro rispetto a Wall Street.

COMMODITY E PETROLIO VINCITORI SICURI SE L’ECONOMIA SI PREPARA A RIPARTIRE

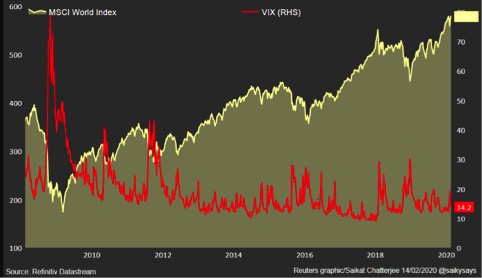

Se la lettura di una ripartenza in vista fosse corretta, ci sarebbe un vincitore sicuro, le commodity, a cominciare dal petrolio, ma non solo. Anche le materie prime, dal ferro al rame, ne beneficerebbero, soprattutto perchè sono state punite severamente dal coronavirus. La capitalizzazione dei giganti minerari BHP e Rio Tinto si è ridotta di 10 miliardi di dollari dal 22 gennaio, mentre il rapporto di prezzo rame/oro, vale a dire tra un indicatore di crescita e un bene rifugio, è ai minimi da 4 anni, con la Cina che continua a accumulare in magazzino metallo rosso inutilizzato. Il Brent è sotto del 15% dai minimi di inizio gennaio, quando era balzato sul raid americano a Bagdad. Quello che è certo è che la volatilità dei mercati, misurata dall’indice VIX riportato nel grafico qui sotto, viaggia appena sopra i minimi dai tempi della Grande Crisi. Gli indicatori sulla volatilità delle valute, strettamente correlata ai prezzi di petrolio e materie prime che quando scendono fanno salire il dollaro, sono ugualmente ai minimi.

[caption id="attachment_153571" align="alignnone" width="482"]

Azionario globale ai massimi e volatilità ai minimi[/caption]

Azionario globale ai massimi e volatilità ai minimi[/caption]OCCHIO ALL’EURO/DOLLARO, SE CONTINUA A CALARE PUÒ IRRITARE TRUMP MA ANCHE AIUTARE L’AZIONARIO EUROPEO

Mercoledì 19 si riunisce la Bce, è un meeting ‘non-monetario’, vale a dire che non si prendono decisioni su tassi e altre misure, ma si pubblica comunque un report sulle ultime decisioni prese. Niente quindi che tenga con il fiato sospeso i mercati. Ma con la presidente Christine Lagarde che ha messo on hold la politica monetaria per dedicarsi fino a dicembre alla ‘revisione strategica’ questi meeting potrebbero diventare più interessanti che in passato. Anche perché dopo un paio d’anni di calma piatta sul Forex, l’euro è tornato ad essere un fattore guardato dagli investitori. Da inizio anno è sceso contro dollaro da 1,12 a 1,08, minimo di 3 anni. Il cambio della moneta non è tra i compiti della Bce e nemmeno della Fed. In America il dollaro è prerogativa del Tesoro, in Europa non si sa di chi perché un segretario al Tesoro europeo non esiste. Di fatto però un euro debole, che puntasse alla parità con il dollaro, potrebbe accompagnare il risveglio possibile dell’economia europea. Ma anche spingere Trump a rispolverare la polemica sulla Bce ‘manipolatrice’ del cambio per favorire l’export a danno degli americani. E magari anche indurre gli investitori americani ad appesantirsi di azioni europee a prezzi stracciati. Occhio al Forex.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA