Fixed income

Schroders: perché le obbligazioni a breve termine sono un’alternativa alla liquidità

Oltre ad a essere meno volatili rispetto ai bond a lungo termine, le obbligazioni a breve termine offrono oggi, secondo Schroders, almeno altre quattro ragioni che le rendono un’opportunità su cui indirizzare la liquidità

di Leo Campagna 2 Aprile 2024 19:00

Una delle caratteristiche delle obbligazioni a breve termine, quelle con scadenza compresa entro i tre o i cinque anni, è la loro minore sensibilità alle fluttuazioni dei tassi d’interesse. Un aspetto che le rende meno volatili rispetto al reddito fisso a lungo termine e, quindi, un’opzione interessante per gli investitori che intendono abbandonare la liquidità.

Secondo Karen Wright, Associate Investment Director, Global Uncontsrained Fixed Income, e Michael Lake, Investment Director, Fixed Income, Schroders, non è tuttavia, solo per questo che vale la pena prenderle in considerazione adesso. Secondo i due manager emergono almeno altri quattro validi motivi a cominciare dal fatto che offrono valutazioni interessanti

Il rialzo ravvicinato e consistente dei tassi di interesse adottato dalle banche centrali occidentali per domare l’inflazione ha provocato un crollo dei prezzi dei bond. La buona notizia è che, ora, gli investitori obbligazionari possono beneficiare di rendimenti significativamente più elevati. “L’indice Bloomberg Euro Aggregate 1–3 Year, ad esempio, vanta al momento yield superiori alla mediana sia a 10 sia a 20 anni” riferiscono Wright e Lake che poi indicano il secondo fattore favorevole all’asset class: il contesto economico.

Oltre alle cedole molto generose, i bond a breve termine potrebbero beneficiare anche di un calo dei rendimenti con conseguente aumento dei prezzi (che si muovono in direzione opposta ai rendimenti). Lo scenario di base di Schroders prevede un “atterraggio morbido”, in cui le banche centrali riescono a contenere l'inflazione senza danneggiare l'economia. Un contesto che dovrebbe favorire sia i titoli di Stato che i bond societari, in quanto i tassi d’interesse scendono (alleggerendo i deficit statali) e diminuisce la probabilità dei default aziendali.

“La Bce e altre banche centrali dovrebbero iniziare a tagliare i tassi nei prossimi mesi, in linea con il calo delle pressioni inflazionistiche. Una riduzione dei tassi d’interesse tende di solito a far aumentare i prezzi delle obbligazioni, per effetto della maggiore domanda di titoli in circolazione con cedole fisse più elevate che spinge in alto le quotazioni. In parallelo i tassi d’interesse più bassi favoriscono la ripresa economica mentre i costi di finanziamento inferiori rendono più facile per le aziende pagare le cedole agli obbligazionisti” spiegano Wright e Lake.

Un altro elemento che rende attraente oggi il reddito fisso a breve termine è che può offrire un importante margine di sicurezza contro le perdite future. Se, contrariamente alle attuali aspettative, i prezzi delle obbligazioni dovessero scendere (e quindi provocare una perdita di capitale se il titolo venisse venduto), il reddito generato dalle cedole dell’obbligazione può compensare, in tutto o in parte, tale perdita. “Questo ‘cuscinetto’ fornisce una difesa contro i cali del bond ed è un aspetto cruciale per gli investitori preoccupati dalle possibili perdite di capitale” tendono a sottolineare i due manager di Schroders.

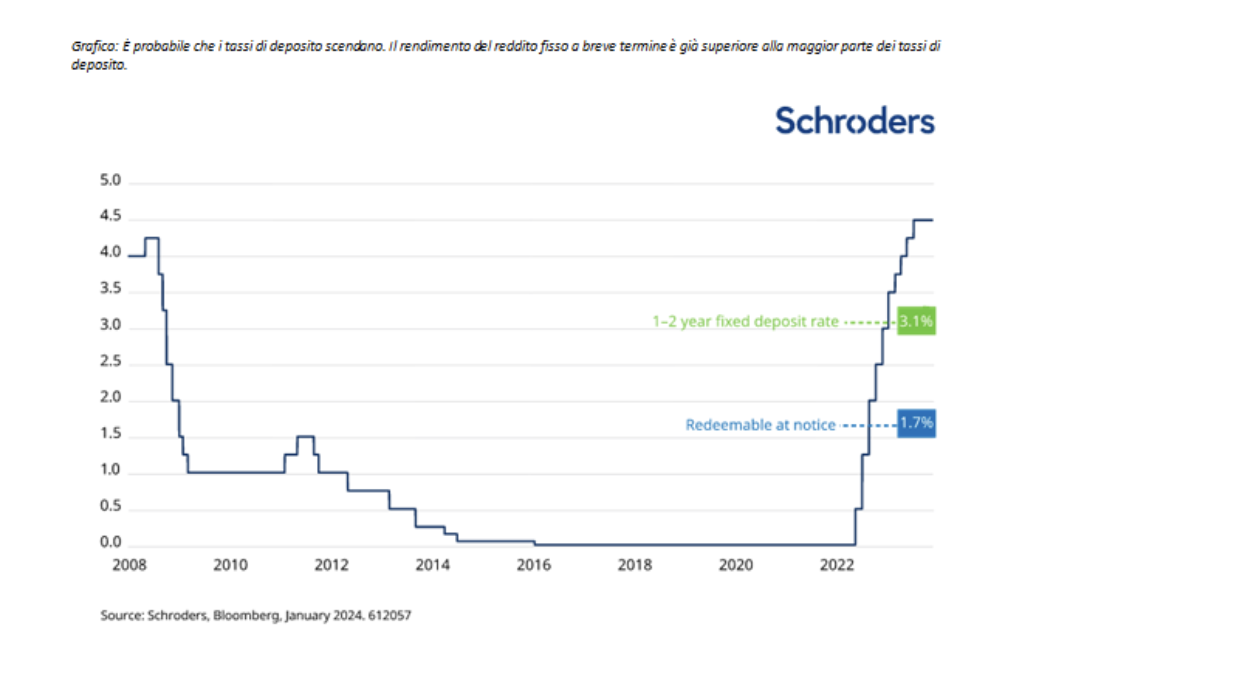

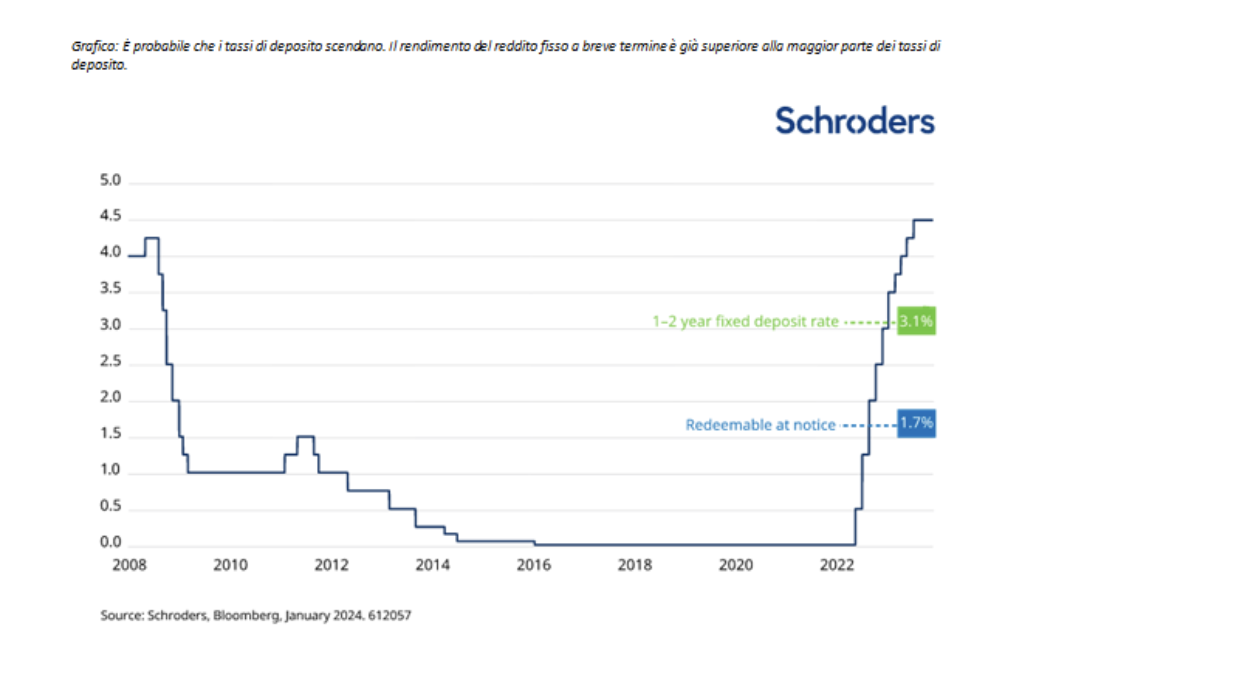

Infine, ma non per importanza, Wright e Lake suggeriscono di considerare il fatto che i tassi sui depositi bancari raggiunti nell’ultimo anno potrebbero non durare. “I tassi di deposito, che sono strettamente legati alla politica monetaria, risultano inferiori a quelli ipotizzati dalle banche centrali. Secondo i dati della Bce, il tasso medio sui depositi (rimborsabile con preavviso) è pari solo all’1,7%. Investire nel reddito fisso a breve termine rappresenta pertanto un metodo per bloccare nel tempo livelli di rendimento più elevati, più a lungo” concludono i due manager di Schroders.

QUATTRO VALIDI MOTIVI DI APPEAL

Secondo Karen Wright, Associate Investment Director, Global Uncontsrained Fixed Income, e Michael Lake, Investment Director, Fixed Income, Schroders, non è tuttavia, solo per questo che vale la pena prenderle in considerazione adesso. Secondo i due manager emergono almeno altri quattro validi motivi a cominciare dal fatto che offrono valutazioni interessanti

RENDIMENTI SU LIVELLI ELEVATI

Il rialzo ravvicinato e consistente dei tassi di interesse adottato dalle banche centrali occidentali per domare l’inflazione ha provocato un crollo dei prezzi dei bond. La buona notizia è che, ora, gli investitori obbligazionari possono beneficiare di rendimenti significativamente più elevati. “L’indice Bloomberg Euro Aggregate 1–3 Year, ad esempio, vanta al momento yield superiori alla mediana sia a 10 sia a 20 anni” riferiscono Wright e Lake che poi indicano il secondo fattore favorevole all’asset class: il contesto economico.

CONTESTO ECONOMICO FAVOREVOLE

Oltre alle cedole molto generose, i bond a breve termine potrebbero beneficiare anche di un calo dei rendimenti con conseguente aumento dei prezzi (che si muovono in direzione opposta ai rendimenti). Lo scenario di base di Schroders prevede un “atterraggio morbido”, in cui le banche centrali riescono a contenere l'inflazione senza danneggiare l'economia. Un contesto che dovrebbe favorire sia i titoli di Stato che i bond societari, in quanto i tassi d’interesse scendono (alleggerendo i deficit statali) e diminuisce la probabilità dei default aziendali.

GLI EFFETTI POSITIVI DEI POSSIBILI TAGLI DEI TASSI

“La Bce e altre banche centrali dovrebbero iniziare a tagliare i tassi nei prossimi mesi, in linea con il calo delle pressioni inflazionistiche. Una riduzione dei tassi d’interesse tende di solito a far aumentare i prezzi delle obbligazioni, per effetto della maggiore domanda di titoli in circolazione con cedole fisse più elevate che spinge in alto le quotazioni. In parallelo i tassi d’interesse più bassi favoriscono la ripresa economica mentre i costi di finanziamento inferiori rendono più facile per le aziende pagare le cedole agli obbligazionisti” spiegano Wright e Lake.

IL CUSCINETTO PROTETTIVO DELLE CEDOLE

Un altro elemento che rende attraente oggi il reddito fisso a breve termine è che può offrire un importante margine di sicurezza contro le perdite future. Se, contrariamente alle attuali aspettative, i prezzi delle obbligazioni dovessero scendere (e quindi provocare una perdita di capitale se il titolo venisse venduto), il reddito generato dalle cedole dell’obbligazione può compensare, in tutto o in parte, tale perdita. “Questo ‘cuscinetto’ fornisce una difesa contro i cali del bond ed è un aspetto cruciale per gli investitori preoccupati dalle possibili perdite di capitale” tendono a sottolineare i due manager di Schroders.

I TASSI DEI DEPOSITI DI LIQUIDITÀ POTREBBERO NON DURARE

Infine, ma non per importanza, Wright e Lake suggeriscono di considerare il fatto che i tassi sui depositi bancari raggiunti nell’ultimo anno potrebbero non durare. “I tassi di deposito, che sono strettamente legati alla politica monetaria, risultano inferiori a quelli ipotizzati dalle banche centrali. Secondo i dati della Bce, il tasso medio sui depositi (rimborsabile con preavviso) è pari solo all’1,7%. Investire nel reddito fisso a breve termine rappresenta pertanto un metodo per bloccare nel tempo livelli di rendimento più elevati, più a lungo” concludono i due manager di Schroders.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA