Mercati e investimenti

Nel credito Wellington Management studia la dispersione tra gli emittenti e i settori

Una domanda molto solida ha compensato l’aumento dell’offerta nel credito mentre gli spread, dopo la compressione registrata lo scorso anno, si trovano notevolmente al di sotto delle medie storiche a 5 e 10 anni

di Leo Campagna 9 Febbraio 2024 19:00

Dopo aver ripetutamente aumentato i tassi nel corso del 2023, le banche centrali preferiscono rimanere in attesa. La Federal Reserve statunitense, in particolare, ha avvertito che prima di procedere con eventuali tagli dei tassi, è necessario osservare un rallentamento sostenuto dell’inflazione. La banca centrale USA preferisce attendere ulteriori prove della diminuzione dell’inflazione, rendendo poco probabile che i primi tagli si verifichino entro marzo 2024.

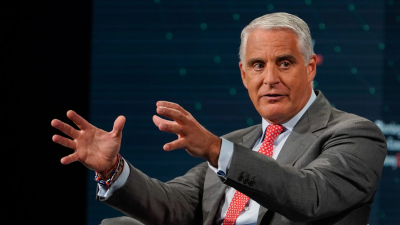

“In Europa, invece, nel mese di gennaio, il messaggio dell’Istituto Centrale è diventando decisamente più accomodante. La BCE ha mantenuto i tassi invariati, ma alcuni membri del suo Consiglio Direttivo hanno evidenziato il rischio che l’inflazione sorprenda al ribasso, suggerendo che i tagli dei tassi potrebbero arrivare prima dell’estate”, fa sapere Marco Giordano, Investment Director di Wellington Management.

Secondo il manager, i dati economici attuali sembrano confermare un atterraggio morbido. La crescita del PIL statunitense nel quarto trimestre, sostenuta da solidi consumi, ha raggiunto il 2,5% per l’intero anno 2023, in netta controtendenza rispetto alle previsioni di recessione formulate da molti esperti all’inizio dello scorso anno. Il PCE core, l’indicatore di inflazione preferito dalla Fed, mostra segnali di rallentamento sebbene resti cruciale osservare l’andamento dei dati salariali per monitorare il futuro del carovita.

Le economie europee, dal canto loro, evidenziano una crescita stabile. I prezzi al consumo, dopo una fase in calo, in gennaio hanno superato le aspettative del mercato e della BCE, registrando un’inflazione complessiva al +2,8% e una core al +3,3%. Inoltre, i prezzi degli input nel settore dei servizi restano su livelli elevati, e i recenti eventi nel Mar Rosso potrebbero alimentare l’inflazione dei beni. “Sebbene l’indice PMI composito per l’Eurozona rimanga al di sotto della soglia di 50 (al di sopra della quale prevale la crescita), emergono incoraggianti segnali circa un possibile miglioramento del ciclo economico” riferisce Giordano convinto che la riduzione dell’inflazione dal 3% al 2% necessiterà di decisioni di politica monetaria ponderate e di compromessi equilibrati.

Guardando ai mercati del credito, l’Investment Director di Wellington Management nota come il 2024 si sia inaugurato con un altro mese di rendimenti in eccesso positivi sulla ascia dell’affievolirsi dei timori di recessione, della solida redditività delle imprese e dell’aumento della probabilità che si verifichi un atterraggio morbido. “Le aziende, cercando di trarre vantaggio dal sentiment rialzista di mercato, hanno incrementato i volumi delle nuove emissioni di obbligazioni in gennaio. Un aumento dell’offerta compensato da una domanda molto solida sia da parte degli investitori investment grade che da quelli high yield.

“La maggior parte delle emissioni ha contabilizzato sottoscrizioni in eccesso, schiacciando gli spread su livelli più contenuti rispetto a quelli dichiarati inizialmente. La risultante è che adesso gli spread si attestano molto al di sotto delle medie storiche a 5 e 10 anni: la dispersione tra gli emittenti e i settori sarà probabilmente il tema principale per gli investitori per il 2024” spiega Giordano.

Intanto all’inizio di gennaio, le autorità cinesi hanno annunciato una maggiore flessibilità nei prestiti bancari. La nuova flessibilità introdotta riguarda i rapporti tra debito e (rispettivamente) liquidità, patrimonio netto e attività, e mira a fornire ulteriori finanziamenti al mercato immobiliare. In parallelo, a fine gennaio, la corte di giustizia di Hong Kong ha ordinato la liquidazione di Evergrande, la società immobiliare che due anni fa aveva avviato la procedura fallimentare.

“La risposta da parte delle autorità di Pechino ha deluso le aspettative del mercato. Ad esempio, la PBoC (Banca Popolare Cinese) ha mantenuto invariato il suo tasso di finanziamento a medio termine. Inascoltato anche il suggerimento, da parte di alcuni investitori, circa l’adozione di un programma simile al Troubled Asset Relief Program (TARP), utilizzato negli Stati Uniti durante la crisi finanziaria, focalizzato sulle società di sviluppo immobiliare” conclude l’Investment Director di Wellington Management.

BCE CON TONI PIÙ ACCOMODANTI

“In Europa, invece, nel mese di gennaio, il messaggio dell’Istituto Centrale è diventando decisamente più accomodante. La BCE ha mantenuto i tassi invariati, ma alcuni membri del suo Consiglio Direttivo hanno evidenziato il rischio che l’inflazione sorprenda al ribasso, suggerendo che i tagli dei tassi potrebbero arrivare prima dell’estate”, fa sapere Marco Giordano, Investment Director di Wellington Management.

ATTERRAGGIO MORBIDO DELL’ECONOMIA

Secondo il manager, i dati economici attuali sembrano confermare un atterraggio morbido. La crescita del PIL statunitense nel quarto trimestre, sostenuta da solidi consumi, ha raggiunto il 2,5% per l’intero anno 2023, in netta controtendenza rispetto alle previsioni di recessione formulate da molti esperti all’inizio dello scorso anno. Il PCE core, l’indicatore di inflazione preferito dalla Fed, mostra segnali di rallentamento sebbene resti cruciale osservare l’andamento dei dati salariali per monitorare il futuro del carovita.

DECISIONI DI POLITICA MONETARIA PONDERATE

Le economie europee, dal canto loro, evidenziano una crescita stabile. I prezzi al consumo, dopo una fase in calo, in gennaio hanno superato le aspettative del mercato e della BCE, registrando un’inflazione complessiva al +2,8% e una core al +3,3%. Inoltre, i prezzi degli input nel settore dei servizi restano su livelli elevati, e i recenti eventi nel Mar Rosso potrebbero alimentare l’inflazione dei beni. “Sebbene l’indice PMI composito per l’Eurozona rimanga al di sotto della soglia di 50 (al di sopra della quale prevale la crescita), emergono incoraggianti segnali circa un possibile miglioramento del ciclo economico” riferisce Giordano convinto che la riduzione dell’inflazione dal 3% al 2% necessiterà di decisioni di politica monetaria ponderate e di compromessi equilibrati.

I MERCATI DEL CREDITO

Guardando ai mercati del credito, l’Investment Director di Wellington Management nota come il 2024 si sia inaugurato con un altro mese di rendimenti in eccesso positivi sulla ascia dell’affievolirsi dei timori di recessione, della solida redditività delle imprese e dell’aumento della probabilità che si verifichi un atterraggio morbido. “Le aziende, cercando di trarre vantaggio dal sentiment rialzista di mercato, hanno incrementato i volumi delle nuove emissioni di obbligazioni in gennaio. Un aumento dell’offerta compensato da una domanda molto solida sia da parte degli investitori investment grade che da quelli high yield.

SPREAD MOLTO AL DI SOTTO DELLE MEDIE STORICHE A 5 E 10 ANNI

“La maggior parte delle emissioni ha contabilizzato sottoscrizioni in eccesso, schiacciando gli spread su livelli più contenuti rispetto a quelli dichiarati inizialmente. La risultante è che adesso gli spread si attestano molto al di sotto delle medie storiche a 5 e 10 anni: la dispersione tra gli emittenti e i settori sarà probabilmente il tema principale per gli investitori per il 2024” spiega Giordano.

UNA MAGGIORE FLESSIBILITÀ NEI PRESTITI BANCARI

Intanto all’inizio di gennaio, le autorità cinesi hanno annunciato una maggiore flessibilità nei prestiti bancari. La nuova flessibilità introdotta riguarda i rapporti tra debito e (rispettivamente) liquidità, patrimonio netto e attività, e mira a fornire ulteriori finanziamenti al mercato immobiliare. In parallelo, a fine gennaio, la corte di giustizia di Hong Kong ha ordinato la liquidazione di Evergrande, la società immobiliare che due anni fa aveva avviato la procedura fallimentare.

SNOBBATO UN PROGRAMMA SIMILE AL TARP USA

“La risposta da parte delle autorità di Pechino ha deluso le aspettative del mercato. Ad esempio, la PBoC (Banca Popolare Cinese) ha mantenuto invariato il suo tasso di finanziamento a medio termine. Inascoltato anche il suggerimento, da parte di alcuni investitori, circa l’adozione di un programma simile al Troubled Asset Relief Program (TARP), utilizzato negli Stati Uniti durante la crisi finanziaria, focalizzato sulle società di sviluppo immobiliare” conclude l’Investment Director di Wellington Management.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA