Strategia a lungo termine

L’approccio di Wellington Management per individuare le potenzialità nell’high yield europeo

Konstantin Leidman (Wellington Management) illustra la strategia per ottenere il giusto equilibrio tra la tutela del portafoglio e un posizionamento orientato a cogliere le opportunità che possono emergere a seguito delle dislocazioni di mercato

di Leo Campagna 5 Giugno 2023 11:06

Sui mercati globali continuano ad aleggiare numerosi rischi, tra cui le persistenti pressioni inflazionistiche, i timori geopolitici connessi all’invasione dell’Ucraina, le conseguenze del conflitto tra Cina e Taiwan e la crisi energetica in Europa. Secondo Konstantin Leidman, CFA, Fixed Income Portfolio Manager di Wellington Management, l’insieme di questi rischi si tradurrà, con ogni probabilità, in un periodo potenzialmente lungo caratterizzato da una crescita ridotta o perfino da una recessione. Tuttavia, probabilmente, non si materializzerà in una grave recessione globale.

Concentrandosi sul segmento obbligazionario high yield, alla luce dell’instabilità geopolitica attuale e dell’impatto di una liquidità contenuta, il gestore non esclude imprevisti lungo il percorso. Tuttavia, il contesto attuale non sembra presagire un ciclo di default su larga scala, come invece anticipato dal mercato. “A mio parere” specifica Leidman “le proiezioni di default sembrano eccessivamente punitive, soprattutto tenendo conto che i fondamentali di credito per gli emittenti high yield europei restano invariati. Ritengo che il tasso di default cumulativo a 5 anni possa risultare in linea con la media storica, e questo si traduce nella presenza di opportunità negli emittenti high yield più solidi con livelli di prezzo allettanti”.

Più in generale, in seguito alle correzioni registrate nel corso dello scorso anno, le valutazioni dei titoli high yield sono scese a livelli storicamente vantaggiosi, creando punti di ingresso ancora migliori per gli investitori di lungo periodo, specialmente alla luce del livello di potenziale extra rendimento. Ma quale sarebbe il giusto equilibrio tra la protezione del portafoglio e un posizionamento orientato a cogliere le opportunità che possono emergere a seguito delle dislocazioni di mercato?

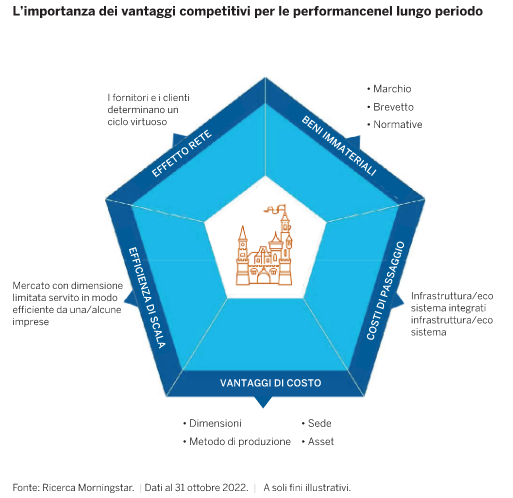

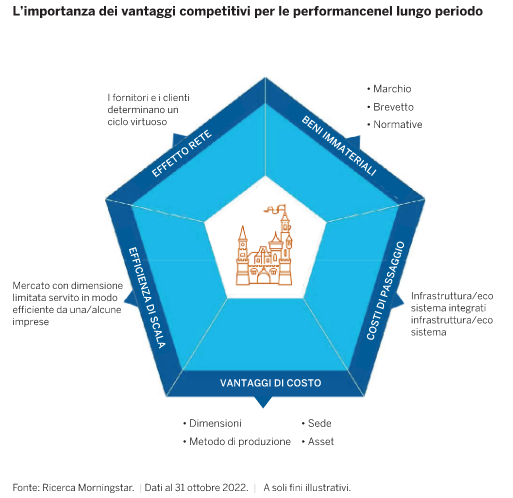

Per rispondere a questi interrogativi, Leidman, che non esclude ulteriori periodi di incertezza e volatilità, reputa essenziale una ricerca approfondita al livello dei fondamentali con approccio di tipo bottom-up (selezione rigorosa delle singole obbligazioni) per individuare gli emittenti con flussi di cassa sostenibili e in grado di far fronte all’impennata della volatilità. In quest’ottica, nell’ambito dei propri portafogli, per determinare se un’azienda sia provvista di vantaggi competitivi sostenibili, utilizza il quadro Morningstar. “Si tratta di una sintesi dei cinque vantaggi competitivi, tra cui un vantaggio a livello di costi difficilmente replicabile o il beneficio da beni immateriali di qualità elevata come un marchio o un brevetto” argomenta il gestore.

Al quadro Morningstar viene affiancata una vasta gamma di altre prospettive, in particolare un approccio basato sui criteri ambientali, sociali e di governance (ESG). “Preferiamo evitare settori e regioni che sono orientate ad aumentare la propria capacità produttiva, in quanto potenzialmente più esposte a registrare i più elevati tassi di default nell’eventualità di un’inversione del ciclo”. Secondo Leidman, più in generale, emergono diverse opportunità soprattutto per gli investitori disposti a intraprendere ricerche approfondite e ad avventurarsi al momento opportuno in aree “sfavorite” dal mercato.

Scopri di più

INDIVIDUARE LE OPPORTUNITÀ

Concentrandosi sul segmento obbligazionario high yield, alla luce dell’instabilità geopolitica attuale e dell’impatto di una liquidità contenuta, il gestore non esclude imprevisti lungo il percorso. Tuttavia, il contesto attuale non sembra presagire un ciclo di default su larga scala, come invece anticipato dal mercato. “A mio parere” specifica Leidman “le proiezioni di default sembrano eccessivamente punitive, soprattutto tenendo conto che i fondamentali di credito per gli emittenti high yield europei restano invariati. Ritengo che il tasso di default cumulativo a 5 anni possa risultare in linea con la media storica, e questo si traduce nella presenza di opportunità negli emittenti high yield più solidi con livelli di prezzo allettanti”.

LE VALUTAZIONI DEI TITOLI HIGH YIELD

Più in generale, in seguito alle correzioni registrate nel corso dello scorso anno, le valutazioni dei titoli high yield sono scese a livelli storicamente vantaggiosi, creando punti di ingresso ancora migliori per gli investitori di lungo periodo, specialmente alla luce del livello di potenziale extra rendimento. Ma quale sarebbe il giusto equilibrio tra la protezione del portafoglio e un posizionamento orientato a cogliere le opportunità che possono emergere a seguito delle dislocazioni di mercato?

FOCUS SU 5 VANTAGGI COMPETITIVI

Per rispondere a questi interrogativi, Leidman, che non esclude ulteriori periodi di incertezza e volatilità, reputa essenziale una ricerca approfondita al livello dei fondamentali con approccio di tipo bottom-up (selezione rigorosa delle singole obbligazioni) per individuare gli emittenti con flussi di cassa sostenibili e in grado di far fronte all’impennata della volatilità. In quest’ottica, nell’ambito dei propri portafogli, per determinare se un’azienda sia provvista di vantaggi competitivi sostenibili, utilizza il quadro Morningstar. “Si tratta di una sintesi dei cinque vantaggi competitivi, tra cui un vantaggio a livello di costi difficilmente replicabile o il beneficio da beni immateriali di qualità elevata come un marchio o un brevetto” argomenta il gestore.

I CRITERI ESG AFFIANCATI AL QUADRO MORNINGSTAR

Al quadro Morningstar viene affiancata una vasta gamma di altre prospettive, in particolare un approccio basato sui criteri ambientali, sociali e di governance (ESG). “Preferiamo evitare settori e regioni che sono orientate ad aumentare la propria capacità produttiva, in quanto potenzialmente più esposte a registrare i più elevati tassi di default nell’eventualità di un’inversione del ciclo”. Secondo Leidman, più in generale, emergono diverse opportunità soprattutto per gli investitori disposti a intraprendere ricerche approfondite e ad avventurarsi al momento opportuno in aree “sfavorite” dal mercato.

Scopri di più

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA