La view

Perché J.P. Morgan AM punta sui bond Investment Grade a lunga scadenza e di qualità

Gli esperti di J.P. Morgan Asset Management si aspettano che i differenziali di rendimento si allarghino ulteriormente non appena il mercato inizierà a scontare una congiuntura negativa

di Francesco Rapetti 2 Aprile 2023 15:00

I timori per la crisi bancaria statunitense innescati dal collasso della Silicon Valley Bank (SVB) hanno contagiato l’Europa mentre stanno emergendo adesso, con maggiore chiarezza, gli effetti dei rialzi aggressivi dei tassi da parte delle Banche Centrali. Una combinazione che ha alimentato la volatilità sui mercati in netto contrasto con l’andamento di inizio anno. “Nell’ultima riunione trimestrale sugli investimenti, il nostro scenario di base prevedeva la recessione con una probabilità del 60%. Riteniamo che gli ultimi avvenimenti provocheranno un inasprimento delle condizioni creditizie che, alla fine, potrebbe anticipare la recessione” fanno sapere gli esperti del team Global Fixed Income, Currency and Commodities Group di J.P. Morgan Asset Management nel loro ultimo bond bulletin settimanale.

In effetti, le ripercussioni provocate dal fallimento della SVB hanno determinato un’inversione del clima di fiducia del mercato rispetto ai primi due mesi di quest’anno, durante i quali i mercati si sono mossi al rialzo grazie a una serie di dati inaspettati che sembravano aver spostato il rischio di una recessione al 2024. Ma, nelle ultime settimane, lo scenario è cambiato drasticamente. E’ vero che gli strumenti introdotti dalla Federal Reserve e dal Governo statunitense dovrebbero aiutare a tranquillizzare i mercati. Tuttavia è più che probabile che le banche rafforzino ulteriormente i propri bilanci dopo queste crisi del settore e, a cascata, riducano le attività di finanziamento a famiglie e imprese: una dinamica che potrebbe comportare un ulteriore inasprimento delle condizioni creditizie e anticipare una recessione.

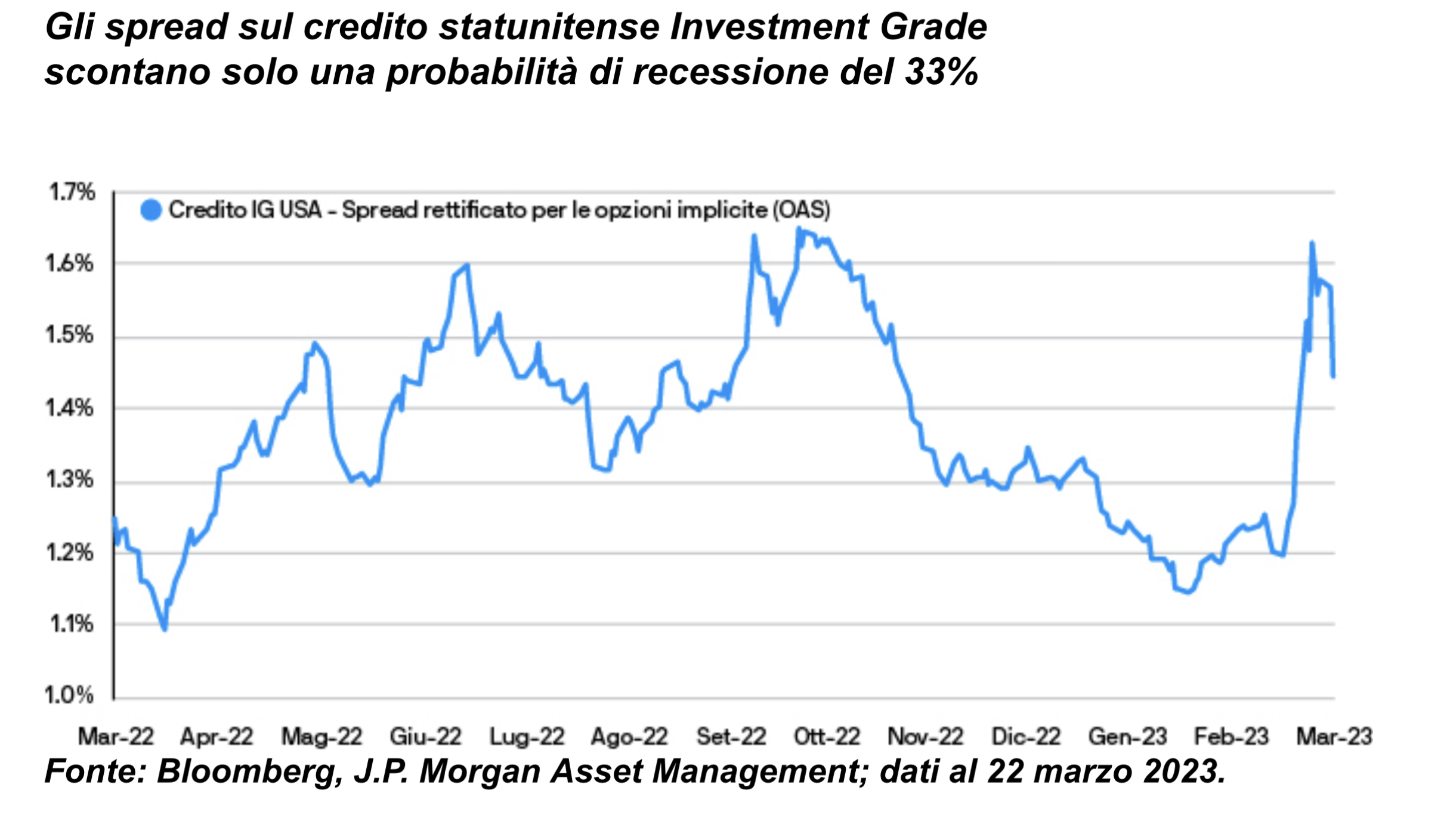

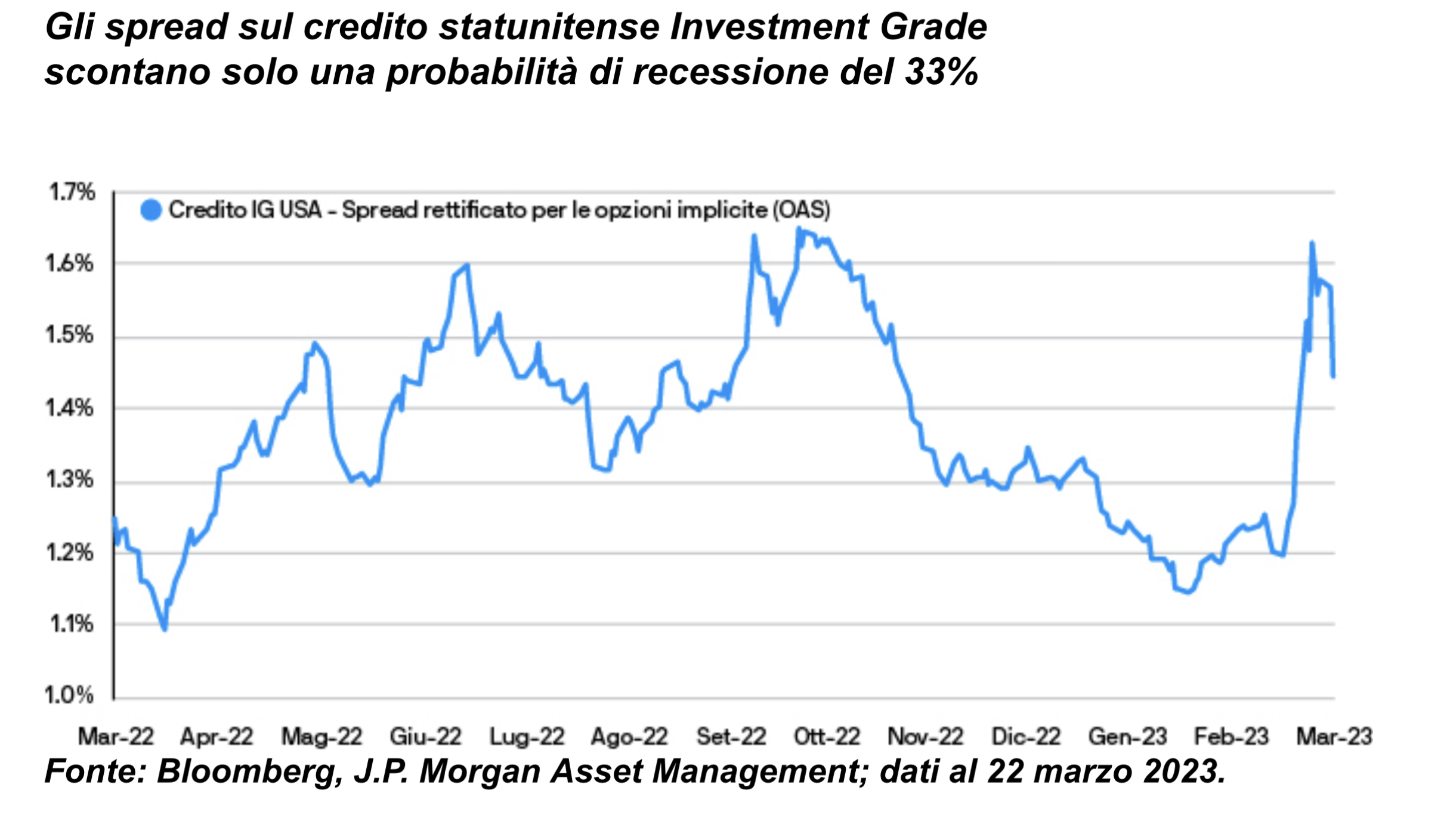

Il team di J.P. Morgan AM ha analizzato l’ampliamento degli spread delle obbligazioni IG statunitensi sulla scia della recente volatilità dei mercati e ne ha ricavato una preziosa informazione. “Dopo aver toccato il massimo di 164 punti base (+1,64% rispetto ai Treausry USA) il 16 marzo, gli spread si sono successivamente contratti e, al 21 marzo, segnavano 145 pb (+1,45%), un livello al quale a nostro avviso scontano una probabilità del 33% che gli Stati Uniti entrino in recessione. Se le condizioni creditizie dovessero subire un forte inasprimento, è probabile che tali differenziali di rendimenti tendano a risalire a mano a mano che i mercati reagiscono per scontare una recessione anticipata” spiegano i manager del team.

In quest’ottica, le loro preferenze nei portafogli nell’ambito del segmento investment grade sono per la duration lunga (scadenza media più alta che aumenta la sensibilità del portafoglio alle variazioni dei tassi) e una migliore qualità degli emittenti. Proprio quest’ultima caratteristica è stata di recente premiata dall’avversione al rischio che ha spinto gli investitori verso titoli di Stato e fondi comuni del mercato monetario di alta qualità. Nelle prime tre settimane di marzo sono infatti affluiti oltre 18 miliardi di dollari in sottoscrizioni sui fondi di obbligazioni governative statunitensi ed europee e sugli ETF.

“Inoltre, dalle recenti analisi sul posizionamento degli investitori, si evince stanno allungando la duration in tutte le esposizioni ai mercati sviluppati. Con l’inasprimento delle condizioni del credito e la maggiore probabilità di recessione, dovremmo vedere aumentare le allocazioni al reddito fisso in quanto gli investitori cercheranno di aumentare la duration” conclude il team di J.P. Morgan AM.

INASPRIMENTO DELLE CONDIZIONI FINANZIARIE

In effetti, le ripercussioni provocate dal fallimento della SVB hanno determinato un’inversione del clima di fiducia del mercato rispetto ai primi due mesi di quest’anno, durante i quali i mercati si sono mossi al rialzo grazie a una serie di dati inaspettati che sembravano aver spostato il rischio di una recessione al 2024. Ma, nelle ultime settimane, lo scenario è cambiato drasticamente. E’ vero che gli strumenti introdotti dalla Federal Reserve e dal Governo statunitense dovrebbero aiutare a tranquillizzare i mercati. Tuttavia è più che probabile che le banche rafforzino ulteriormente i propri bilanci dopo queste crisi del settore e, a cascata, riducano le attività di finanziamento a famiglie e imprese: una dinamica che potrebbe comportare un ulteriore inasprimento delle condizioni creditizie e anticipare una recessione.

ANALISI DEGLI SPREAD DELLE OBBLIGAZIONI IG

Il team di J.P. Morgan AM ha analizzato l’ampliamento degli spread delle obbligazioni IG statunitensi sulla scia della recente volatilità dei mercati e ne ha ricavato una preziosa informazione. “Dopo aver toccato il massimo di 164 punti base (+1,64% rispetto ai Treausry USA) il 16 marzo, gli spread si sono successivamente contratti e, al 21 marzo, segnavano 145 pb (+1,45%), un livello al quale a nostro avviso scontano una probabilità del 33% che gli Stati Uniti entrino in recessione. Se le condizioni creditizie dovessero subire un forte inasprimento, è probabile che tali differenziali di rendimenti tendano a risalire a mano a mano che i mercati reagiscono per scontare una recessione anticipata” spiegano i manager del team.

DURATION PIU’ LUNGA E QUALITA’ SUPERIORE

In quest’ottica, le loro preferenze nei portafogli nell’ambito del segmento investment grade sono per la duration lunga (scadenza media più alta che aumenta la sensibilità del portafoglio alle variazioni dei tassi) e una migliore qualità degli emittenti. Proprio quest’ultima caratteristica è stata di recente premiata dall’avversione al rischio che ha spinto gli investitori verso titoli di Stato e fondi comuni del mercato monetario di alta qualità. Nelle prime tre settimane di marzo sono infatti affluiti oltre 18 miliardi di dollari in sottoscrizioni sui fondi di obbligazioni governative statunitensi ed europee e sugli ETF.

POSIZIONAMENTO DEGLI INVESTITORI

“Inoltre, dalle recenti analisi sul posizionamento degli investitori, si evince stanno allungando la duration in tutte le esposizioni ai mercati sviluppati. Con l’inasprimento delle condizioni del credito e la maggiore probabilità di recessione, dovremmo vedere aumentare le allocazioni al reddito fisso in quanto gli investitori cercheranno di aumentare la duration” conclude il team di J.P. Morgan AM.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA