Strategie di investimento

Ecco i casi svelati da Invesco in cui la replica sintetica di un ETF offre un vantaggio

Chris Mellor (Invesco) illustra esempi in ambito azionario (USA, UK, Europa, globale e A-shares cinesi), in cui gli ETF a replica sintetica di un indice presentano vantaggi rispetto agli ETF a replica fisica

di Leo Campagna 22 Dicembre 2022 12:41

Sia la replica fisica che quella sintetica per far replicare ad un ETF un indice di mercato sono metodi ormai apprezzati per i loro potenziali vantaggi. Invesco sostiene che ogni indice dovrebbe essere considerato singolarmente per vedere se c'è un vantaggio da sfruttare. Chris Mellor, Head of EMEA ETF Equity and Commodity Product Management di Invesco ha approfondito alcuni casi in cui la replica sintetica offre un netto vantaggio strutturale.

Nella replica fisica totale si acquistano e detengono tutti i titoli sottostanti in percentuale identica a quella dell'indice, ribilanciando ogni volta che lo faccia l'indice. Questo comporta i costi di negoziazione e ribilanciamento dei titoli e possibili divergenze in funzione del modo in cui l'ETF gestisce i dividendi e le eventuali entrate derivanti dal prestito titoli. Nella replica sintetica, invece, un ETF può essere in grado di fornire la performance dell'indice in modo più uniforme utilizzando gli swap. Questi ultimi sono contratti derivati, accordi tra l'ETF e una controparte, o più controparti, per lo scambio (swapping) di flussi di cassa. L'ETF riceve in genere l'esatta performance dell'indice, meno una commissione per il contratto di swap.

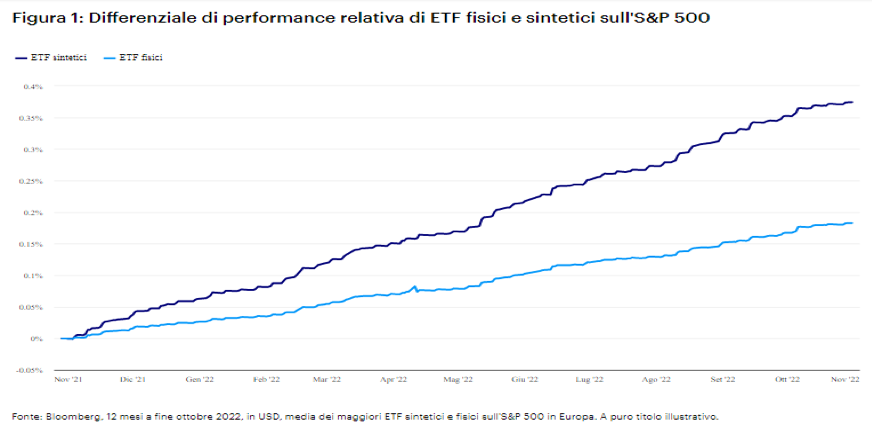

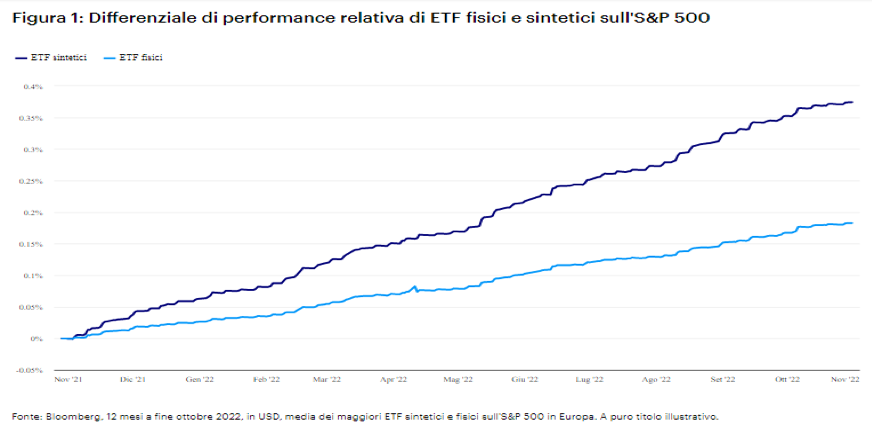

La replica sintetica per gli indici azionari americani (S&P 500 e MSCI USA) ha un vantaggio rispetto ad un ETF a replica fisica domiciliato in Europa che è soggetto a ritenute fiscali: per esempio un ETF sintetico domiciliato in Irlanda può beneficiare di un ulteriore 15% di valore dei dividendi rispetto a un ETF replicato fisicamente e anch'esso domiciliato in Irlanda. Nel caso invece un ETF replichi sinteticamente un indice britannico o europeo, non paga l'imposta di bollo o l'imposta sulle transazioni finanziarie (ITF) perché non acquista le azioni sottostanti dell'indice e questo si traduce in un risparmio rispetto a un investitore in un ETF fisico di prezzo simile sullo stesso indice. Sfruttando entrambi questi vantaggi è possibile allestire un ETF azionario globale a replica sintetica più conveniente rispetto ad uno a replica fisica.

Un altro caso d'uso vantaggioso per la replica sintetica è il mercato cinese delle A-Shares dove il prestito titoli e altri meccanismi di copertura tradizionalmente utilizzati dagli hedge fund per le redditizie strategie neutrali di mercato non sono disponibili. Le banche, a cui gli hedge fund si rivolgono per compensare il rischio, forniscono queste coperture (dietro pagamento di una generosa commissione) e sono disposte a pagare un ETF a replica sintetica per assumere l'esposizione al mercato attraverso un accordo di swap.

Uno dei principali rischi della replica sintetica è che l'uso degli swap introduce il rischio di controparte, ossia che la controparte dello swap non sia in grado di adempiere alla sua parte del contratto. “In Invesco cerchiamo di ridurre questo rischio”, fa sapere Mellor.

Oltre allo swap, gli ETF sintetici di Invesco detengono ciascuno un paniere di azioni di qualità diverse da quelle dell'indice monitorato. Il paniere è di proprietà dell'ETF (non viene utilizzato come garanzia) e si prevede che fornisca un rendimento all'ETF.

“Un secondo accorgimento per i nostri ETF sintetici è la possibilità di utilizzare fino a sei controparti, il che riduce il potenziale impatto finanziario sull'ETF in caso di inadempienza di una sola controparte. Vengono selezionate solo controparti con un elevato rating creditizio, monitorate regolarmente e sottoposte a stress test sui potenziali scenari di rischio”, spiega Mellor.

Infine, un tecnicismo: l’azzeramento degli swap. “Il valore dello swap, noto come mark-to-market, viene azzerato con frequenza allo scopo di limitare l'entità del rischio di controparte. Per esempio in caso di creazione/rimborso del fondo o quando il valore mark-to-market supera un livello strettamente definito” conclude l’Head of EMEA ETF Equity and Commodity Product Management di Invesco.

Scopri il punto di vista di Invesco

REPLICA FISICA E REPLICA SINTETICA

Nella replica fisica totale si acquistano e detengono tutti i titoli sottostanti in percentuale identica a quella dell'indice, ribilanciando ogni volta che lo faccia l'indice. Questo comporta i costi di negoziazione e ribilanciamento dei titoli e possibili divergenze in funzione del modo in cui l'ETF gestisce i dividendi e le eventuali entrate derivanti dal prestito titoli. Nella replica sintetica, invece, un ETF può essere in grado di fornire la performance dell'indice in modo più uniforme utilizzando gli swap. Questi ultimi sono contratti derivati, accordi tra l'ETF e una controparte, o più controparti, per lo scambio (swapping) di flussi di cassa. L'ETF riceve in genere l'esatta performance dell'indice, meno una commissione per il contratto di swap.

I VANTAGGI DELLA REPLICA SINTETICA NELL’AZIONARIO USA

La replica sintetica per gli indici azionari americani (S&P 500 e MSCI USA) ha un vantaggio rispetto ad un ETF a replica fisica domiciliato in Europa che è soggetto a ritenute fiscali: per esempio un ETF sintetico domiciliato in Irlanda può beneficiare di un ulteriore 15% di valore dei dividendi rispetto a un ETF replicato fisicamente e anch'esso domiciliato in Irlanda. Nel caso invece un ETF replichi sinteticamente un indice britannico o europeo, non paga l'imposta di bollo o l'imposta sulle transazioni finanziarie (ITF) perché non acquista le azioni sottostanti dell'indice e questo si traduce in un risparmio rispetto a un investitore in un ETF fisico di prezzo simile sullo stesso indice. Sfruttando entrambi questi vantaggi è possibile allestire un ETF azionario globale a replica sintetica più conveniente rispetto ad uno a replica fisica.

IL CASO PARTICOLARE DEL MERCATO DELLE A-SHARES CINESI

Un altro caso d'uso vantaggioso per la replica sintetica è il mercato cinese delle A-Shares dove il prestito titoli e altri meccanismi di copertura tradizionalmente utilizzati dagli hedge fund per le redditizie strategie neutrali di mercato non sono disponibili. Le banche, a cui gli hedge fund si rivolgono per compensare il rischio, forniscono queste coperture (dietro pagamento di una generosa commissione) e sono disposte a pagare un ETF a replica sintetica per assumere l'esposizione al mercato attraverso un accordo di swap.

I RISCHI DELLA REPLICA SINTETICA

Uno dei principali rischi della replica sintetica è che l'uso degli swap introduce il rischio di controparte, ossia che la controparte dello swap non sia in grado di adempiere alla sua parte del contratto. “In Invesco cerchiamo di ridurre questo rischio”, fa sapere Mellor.

Oltre allo swap, gli ETF sintetici di Invesco detengono ciascuno un paniere di azioni di qualità diverse da quelle dell'indice monitorato. Il paniere è di proprietà dell'ETF (non viene utilizzato come garanzia) e si prevede che fornisca un rendimento all'ETF.

UTILIZZATE FINO A SEI DIVERSE CONTROPARTI

“Un secondo accorgimento per i nostri ETF sintetici è la possibilità di utilizzare fino a sei controparti, il che riduce il potenziale impatto finanziario sull'ETF in caso di inadempienza di una sola controparte. Vengono selezionate solo controparti con un elevato rating creditizio, monitorate regolarmente e sottoposte a stress test sui potenziali scenari di rischio”, spiega Mellor.

L’AZZERAMENTO DEGLI SWAP

Infine, un tecnicismo: l’azzeramento degli swap. “Il valore dello swap, noto come mark-to-market, viene azzerato con frequenza allo scopo di limitare l'entità del rischio di controparte. Per esempio in caso di creazione/rimborso del fondo o quando il valore mark-to-market supera un livello strettamente definito” conclude l’Head of EMEA ETF Equity and Commodity Product Management di Invesco.

Scopri il punto di vista di Invesco