Bond Bulletin

JP Morgan AM: “Tornare a investire nell’obbligazionario non è un azzardo”

Nonostante le valutazioni convenienti, gli investitori faticano ad esporsi nuovamente all’instabilità dei mercati obbligazionari. Ecco perché, secondo JP Morgan Asset Management, potrebbe essere arrivato il momento di puntare di nuovo sul reddito fisso

di Fabrizio Arnhold 18 Novembre 2022 08:00

Il reddito fisso torna interessante? La valutazione è quella del team Global Fixed Income, Currency and Commodities Group di JP Morgan Asset Management. Nonostante le valutazioni convenienti, gli investitori sono restii a esporsi nuovamente ai mercati obbligazionari. Tra le cause principali, l’inflazione superiore alle attese e la conseguente stretta monetaria da parte delle banche centrali per cercare di contrastare la corsa dei prezzi.

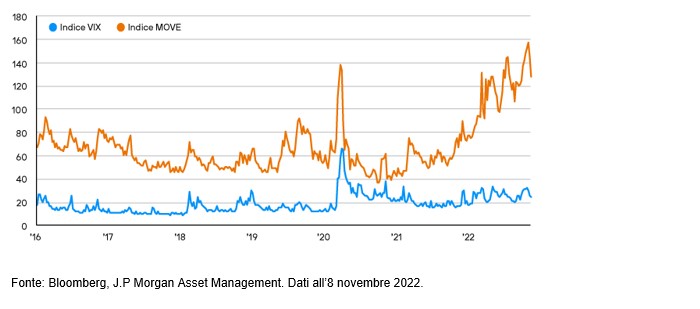

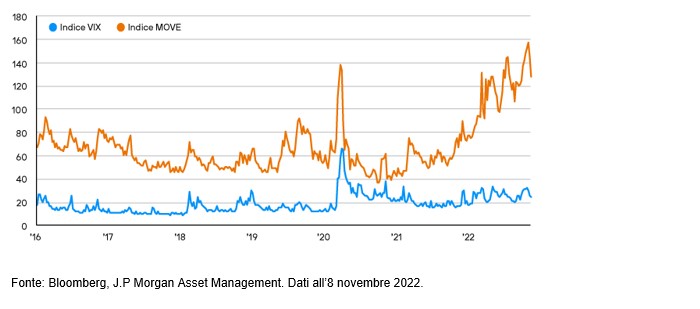

Nel 2022 l’indice MOVE, che rappresenta la volatilità del reddito fisso, è tornato a sfiorare i livelli raggiunti a inizio pandemia, nel 2020. Per fare un paragone, la volatilità dei mercati finanziari, misurata con l’indice VIX, è rimasta tutto sommato contenuta (grafico sotto). Questo ha comportato minori investimenti nel reddito fisso. “A nostro avviso un contesto fondamentale più stabile li spingerebbe a rientrare, il che non è da escludere. In un recente discorso, Jay Powell, presidente della Federal Reserve, ha sottolineato che ci vuole tempo prima che gli effetti di un inasprimento della politica monetaria si propaghino a tutta l’economia e riducano le pressioni sui prezzi”, si legge nel commento del team Global Fixed Income, Currency and Commodities Group di JP Morgan Asset Management.

Finché la volatilità resta alta, è difficile che gli investitori possano tornare a guardare il mercato obbligazionario. Ma c’è dell’altro. “Un’altra motivazione è che sono tentati ad aspettare che i rendimenti raggiungano il picco assoluto”, continua l’analisi di JP Morgan AM. “Anticipare il mercato è estremamente difficile e solo pochi investitori fortunati riescono a farlo”. Ma le valutazioni attuali dell’obbligazionario offrono agli investitori a lungo termine “un punto d’ingresso interessante in ottica storica”. A metà ottobre, nei mercati del credito il rendimento del Bloomberg US Corporate Investment Grade Index ha toccato il 6%, il massimo degli ultimi 13 anni.

A livello settoriale, i mercati emergenti offrono rendimenti interessanti, sia in termini nominali che reali. Nello specifico, i rendimenti reali del debito in valuta locale di Brasile e Messico superano rispettivamente il 6% e il 4%, livelli che sono più del doppio rispetto ai TIPS statunitensi. In prospettiva futura, sempre secondo l’analisi di JP Morgan Asset Management, il quadro tecnico riflette la possibilità che i mercati del reddito fisso tornino a stabilizzarsi.

Le obbligazioni societarie Investment Grade cominciano a sovraperformare, per la prima volta quest’anno. Per JP Morgan AM “è un segno che il clima di fiducia sta gradualmente migliorando”. L’offerta corporate aumenta e mette in evidenza le aziende che si sentono abbastanza tranquille da lanciare nuovi strumenti di capitale. “Sicuramente, una maggiore stabilità del contesto economico e finanziario contribuirebbe a rafforzare la fiducia del mercato e spingerebbe gli investitori obbligazionari a sondare il terreno”, aggiungono gli esperti di JPMAM.

Oggi i rendimenti obbligazionari offrono agli investitori un punto di ingresso conveniente su base storica, soprattutto in alcuni segmenti del credito Investment Grade e nei mercati emergenti. “Guardare nuovamente ai mercati obbligazionari non è affatto un azzardo per gli investitori a lungo termine”, conclude il team di JP Morgan AM. “Inoltre, sebbene per tutto il 2022 la strategia di consenso sia stata quella di sottopesare la duration, le valutazioni attuali e la possibilità di un contesto macroeconomico più stabile potrebbero giustificare un posizionamento che incrementi la duration”.

VOLATILITÀ IN AUMENTO

Nel 2022 l’indice MOVE, che rappresenta la volatilità del reddito fisso, è tornato a sfiorare i livelli raggiunti a inizio pandemia, nel 2020. Per fare un paragone, la volatilità dei mercati finanziari, misurata con l’indice VIX, è rimasta tutto sommato contenuta (grafico sotto). Questo ha comportato minori investimenti nel reddito fisso. “A nostro avviso un contesto fondamentale più stabile li spingerebbe a rientrare, il che non è da escludere. In un recente discorso, Jay Powell, presidente della Federal Reserve, ha sottolineato che ci vuole tempo prima che gli effetti di un inasprimento della politica monetaria si propaghino a tutta l’economia e riducano le pressioni sui prezzi”, si legge nel commento del team Global Fixed Income, Currency and Commodities Group di JP Morgan Asset Management.

PIÙ STABILITÀ PER IL REDDITO FISSO

Finché la volatilità resta alta, è difficile che gli investitori possano tornare a guardare il mercato obbligazionario. Ma c’è dell’altro. “Un’altra motivazione è che sono tentati ad aspettare che i rendimenti raggiungano il picco assoluto”, continua l’analisi di JP Morgan AM. “Anticipare il mercato è estremamente difficile e solo pochi investitori fortunati riescono a farlo”. Ma le valutazioni attuali dell’obbligazionario offrono agli investitori a lungo termine “un punto d’ingresso interessante in ottica storica”. A metà ottobre, nei mercati del credito il rendimento del Bloomberg US Corporate Investment Grade Index ha toccato il 6%, il massimo degli ultimi 13 anni.

RENDIMENTI INTERESSANTI PER GLI EMERGENTI

A livello settoriale, i mercati emergenti offrono rendimenti interessanti, sia in termini nominali che reali. Nello specifico, i rendimenti reali del debito in valuta locale di Brasile e Messico superano rispettivamente il 6% e il 4%, livelli che sono più del doppio rispetto ai TIPS statunitensi. In prospettiva futura, sempre secondo l’analisi di JP Morgan Asset Management, il quadro tecnico riflette la possibilità che i mercati del reddito fisso tornino a stabilizzarsi.

AUMENTA LA FIDUCIA

Le obbligazioni societarie Investment Grade cominciano a sovraperformare, per la prima volta quest’anno. Per JP Morgan AM “è un segno che il clima di fiducia sta gradualmente migliorando”. L’offerta corporate aumenta e mette in evidenza le aziende che si sentono abbastanza tranquille da lanciare nuovi strumenti di capitale. “Sicuramente, una maggiore stabilità del contesto economico e finanziario contribuirebbe a rafforzare la fiducia del mercato e spingerebbe gli investitori obbligazionari a sondare il terreno”, aggiungono gli esperti di JPMAM.

PUNTO DI INGRESSO CONVENIENTE

Oggi i rendimenti obbligazionari offrono agli investitori un punto di ingresso conveniente su base storica, soprattutto in alcuni segmenti del credito Investment Grade e nei mercati emergenti. “Guardare nuovamente ai mercati obbligazionari non è affatto un azzardo per gli investitori a lungo termine”, conclude il team di JP Morgan AM. “Inoltre, sebbene per tutto il 2022 la strategia di consenso sia stata quella di sottopesare la duration, le valutazioni attuali e la possibilità di un contesto macroeconomico più stabile potrebbero giustificare un posizionamento che incrementi la duration”.