L'analisi

Dopo l’Orso arriva sempre il Toro, quando riparte può portare l’S&P 500 a 6000

La previsione dello strategist di BofA Hartnett è basata sulla storia dei cicli passati. Il fondo probabilmente non è stato ancora toccato. Ci sono anche segni di recessione in arrivo, ma potrebbe sbloccare la situazione

di Stefano Caratelli 20 Giugno 2022 07:53

Venerdì 27 maggio Wall Street finiva in rally mettendo a segno il miglior rialzo settimanale da novembre 2020. Venerdì 17 giugno, nonostante un rimbalzino finale, ha chiuso la peggior settimana da marzo 2020. Le turbolenze che hanno finora accompagnato il 2022 dei mercati non sono finite. Il mercato non ha ancora trovato un "pavimento" solido da cui ripartire, i minimi sono appetibili ma non ancora da comprare perché potrebbero non essere tali e soggetti ad essere ritestati o bucati. Questo se si guardano le cose nell’ottica delle settimane, dei mesi o al massimo dei trimestri. Messe in prospettiva si vede qualcosa di diverso. Storicamente, dopo l’Orso, che ha fatto la sua comparsa ufficiale sullo S&P 500 il 13 giugno, arriva sempre il Toro, che alla fine trascina il mercato a nuovi massimi che fanno impallidire i vecchi. Nella bolla del 2000 lo S&P aveva raggiunto i 1.500 punti, la grande crisi lo ha precipitato a 666 a marzo 2009, poi la risalita fino a superare quota 3.300, la pandemia lo spinge al ribasso fino a 2.200, ma poi riparte fino alle vette oltre 4.800 a cavallo dell’anno.

Ora siamo a oltre mille punti da quelle vette. Mercati e investitori si chiedono dove sia il "bottom" e soprattutto se è alle spalle o ancora davanti. Ma c’è anche chi si chiede invece dove sia il prossimo picco, mettendo appunto le cose in prospettiva. Lo ha fatto nei giorni scorsi il chief investment strategist di BofA Michael Hartnett, secondo cui al ritorno del Toro mancano pochi mesi, e il nuovo ciclo porterà l’indice benchmark di Wall Street a quota 6.000. Hartnett ha calcolato che in media il mercato Orso infligge un calo del 37,3% e dura 289 giorni. Applicato alla lettera, vorrebbe dire che questa volta finisce il 19 ottobre 2022, quando cade il trentacinquesimo anniversario del Black Monday del 1987, con un bottom a 3.000 punti. Poi dovrebbe tornare il Toro, che sempre secondo i calcoli di Hartnett dura in media 64 mesi con un ritorno alla fine del ciclo del 198%, il che vorrebbe dire uno S&P 500 a 6.000 punti per febbraio 2028.

A supporto BofA propone il grafico del più "contrarian" degli indicatori, quello che registra il sentiment rialzista o ribassista degli investitori. Più sono gli Orsi, più è probabile l’arrivo del Toro. E come si vede qui sotto, di Tori oggi in giro proprio non ce ne sono perché sono tutti nel campo opposto.

L’idea è che se nessuno dice di comprare, tutti quelli che pensavano di vendere lo hanno fatto, e la situazione può solo ribaltarsi. In passato, l’indice aveva toccato zero ad agosto 2002, luglio 2008, settembre 2011, settembre 2015, gennaio 2016 e marzo 2020. Con l’eccezione delle recessioni a doppia V, come nel 2002, o di crisi sistemiche, come nel 2008 e 2011, il ritorno a tre mesi dopo lo zero è stato robusto. Hartnett fornisce anche consigli sulla tempistica di ingresso nello S&P 500: sbocconcellare a 3.600, dare qualche buon morso a 3.300 e ingozzarsi a 3.000 punti.

Per l’azionario europeo fare questo tipo di calcoli è più complicato, lo Stoxx 600 fa la media di 17 situazioni diverse con Francoforte, Milano e Parigi che si muovono su spinte particolari, come lo spread che in Italia influenza i bancari, anche se si muove comunque in linea con l’S&P 500 ai minimi di 52 settimane. La Cina come al solito racconta una storia diversa dal resto del mondo: l’indice azionario CSI 300 ha messo a segno la terza settimana consecutiva in rialzo mentre il China 25 ne ha infilate 5 di seguito prima di tirare il fiato.

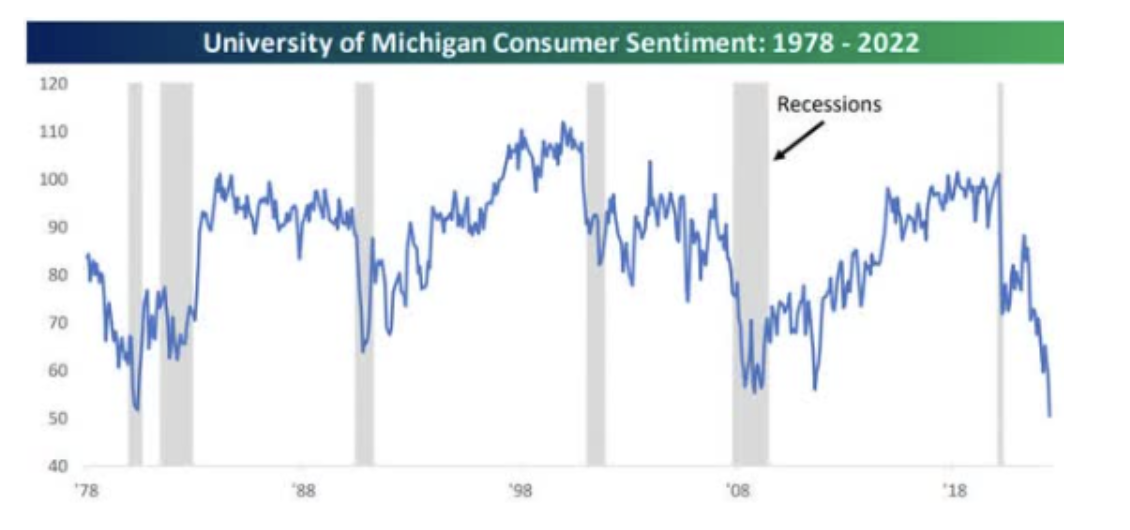

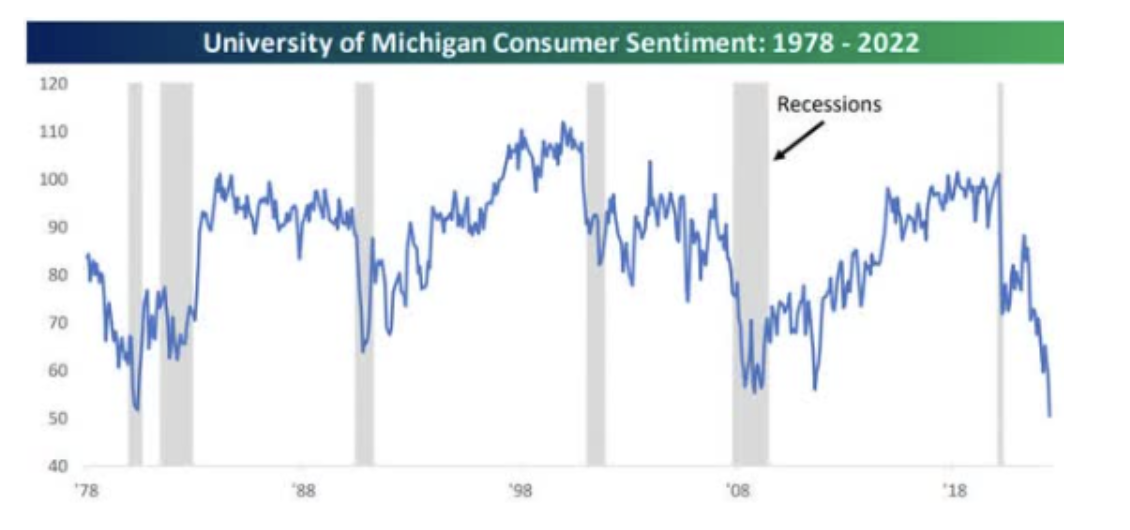

Avvicinando lo sguardo dal medio lungo termine a quello che può succedere nelle prossime settimane tutto sembra dipendere come al solito dall’America. I consumi tengono bene, ma i consumatori sono sfiduciati, con l’indice dell’Università del Michigan che indica che una recessione potrebbe essere già iniziata, come mostra il grafico che evidenzia in grigio le contrazioni dell’economia.

E potrebbe anche essere la buona notizia che sblocca tutto, perché storicamente le recessioni segnano il momento del ritorno degli investitori agli acquisti di azioni.

Non è detto che BofA indovini, ma mettere le cose in prospettiva è essenziale soprattutto in tempi di navigazione a vista praticamente impossibile. Il fondo del ribasso sembra in vista. L’ultimo ciclo del Toro è durato 11 anni esatti ed è partito proprio quando sembrava che non ci fosse fine al panic selling, a marzo del 2009. Per chi ha una riserva di liquidità potrebbe essere vicino il momento di cominciare a impiegarla, stando magari attenti a non farsi ingannare dai rally momentanei. Con l’eccezione della pandemia, di solito il Toro non riparte a razzo.

POSSIBILE BOTTOM A OTTOBRE

Ora siamo a oltre mille punti da quelle vette. Mercati e investitori si chiedono dove sia il "bottom" e soprattutto se è alle spalle o ancora davanti. Ma c’è anche chi si chiede invece dove sia il prossimo picco, mettendo appunto le cose in prospettiva. Lo ha fatto nei giorni scorsi il chief investment strategist di BofA Michael Hartnett, secondo cui al ritorno del Toro mancano pochi mesi, e il nuovo ciclo porterà l’indice benchmark di Wall Street a quota 6.000. Hartnett ha calcolato che in media il mercato Orso infligge un calo del 37,3% e dura 289 giorni. Applicato alla lettera, vorrebbe dire che questa volta finisce il 19 ottobre 2022, quando cade il trentacinquesimo anniversario del Black Monday del 1987, con un bottom a 3.000 punti. Poi dovrebbe tornare il Toro, che sempre secondo i calcoli di Hartnett dura in media 64 mesi con un ritorno alla fine del ciclo del 198%, il che vorrebbe dire uno S&P 500 a 6.000 punti per febbraio 2028.

SEGNI RIALZISTI DAGLI INDICATORI CONTRARIAN

A supporto BofA propone il grafico del più "contrarian" degli indicatori, quello che registra il sentiment rialzista o ribassista degli investitori. Più sono gli Orsi, più è probabile l’arrivo del Toro. E come si vede qui sotto, di Tori oggi in giro proprio non ce ne sono perché sono tutti nel campo opposto.

INDICATORE BULL & BEAR DI BOFA

TRE LIVELLI DA TENERE D’OCCHIO

L’idea è che se nessuno dice di comprare, tutti quelli che pensavano di vendere lo hanno fatto, e la situazione può solo ribaltarsi. In passato, l’indice aveva toccato zero ad agosto 2002, luglio 2008, settembre 2011, settembre 2015, gennaio 2016 e marzo 2020. Con l’eccezione delle recessioni a doppia V, come nel 2002, o di crisi sistemiche, come nel 2008 e 2011, il ritorno a tre mesi dopo lo zero è stato robusto. Hartnett fornisce anche consigli sulla tempistica di ingresso nello S&P 500: sbocconcellare a 3.600, dare qualche buon morso a 3.300 e ingozzarsi a 3.000 punti.

STORIA DIVERSA IN CINA

Per l’azionario europeo fare questo tipo di calcoli è più complicato, lo Stoxx 600 fa la media di 17 situazioni diverse con Francoforte, Milano e Parigi che si muovono su spinte particolari, come lo spread che in Italia influenza i bancari, anche se si muove comunque in linea con l’S&P 500 ai minimi di 52 settimane. La Cina come al solito racconta una storia diversa dal resto del mondo: l’indice azionario CSI 300 ha messo a segno la terza settimana consecutiva in rialzo mentre il China 25 ne ha infilate 5 di seguito prima di tirare il fiato.

CONSUMATORI SFIDUCIATI, POSSIBILE RECESSIONE

Avvicinando lo sguardo dal medio lungo termine a quello che può succedere nelle prossime settimane tutto sembra dipendere come al solito dall’America. I consumi tengono bene, ma i consumatori sono sfiduciati, con l’indice dell’Università del Michigan che indica che una recessione potrebbe essere già iniziata, come mostra il grafico che evidenzia in grigio le contrazioni dell’economia.

E potrebbe anche essere la buona notizia che sblocca tutto, perché storicamente le recessioni segnano il momento del ritorno degli investitori agli acquisti di azioni.

BOTTOM LINE

Non è detto che BofA indovini, ma mettere le cose in prospettiva è essenziale soprattutto in tempi di navigazione a vista praticamente impossibile. Il fondo del ribasso sembra in vista. L’ultimo ciclo del Toro è durato 11 anni esatti ed è partito proprio quando sembrava che non ci fosse fine al panic selling, a marzo del 2009. Per chi ha una riserva di liquidità potrebbe essere vicino il momento di cominciare a impiegarla, stando magari attenti a non farsi ingannare dai rally momentanei. Con l’eccezione della pandemia, di solito il Toro non riparte a razzo.