IPO

Unicorni, le IPO 2019 potrebbero raccogliere 100 miliardi di dollari

Secondo uno studio di UBS, gli unicorni, le start-up che valgono oltre 1 miliardo di dollari, evidenziano un’ampia dispersione di performance nei primi mesi e anni. Gli esempi di Twitter, Facebook e Google

5 Aprile 2019 15:27

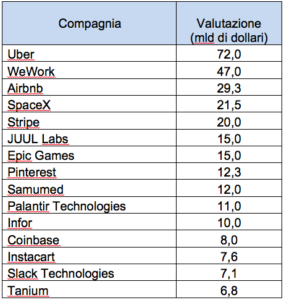

Dopo anni di attesa, molti "unicorni", le start-up dal valore di mercato superiore al miliardo di dollari finanziate da capitali privati, potrebbero essere quotati in Borsa tramite IPO (offerte pubbliche) incamerando risorse per un ammontare vicino ai 100 miliardi di dollari. La stima è di UBS in uno studio sugli Unicorni USA con le più elevate valutazioni correnti.

Il caso della recente IPO di Lyft, concorrente di Uber nel segmento del ride sharing che è stata quotata in Borsa la scorsa settimana con una valutazione di mercato di 22 miliardi di dollari, dimostra che le IPO possono essere investimenti interessanti se è possibile ottenere un'assegnazione di titoli nell'offerta prima della quotazione, ma molto meno quando l’acquisto avviene sul mercato secondario. A questo proposito lo studio di UBS che abbraccia un ampio periodo di analisi (da 1980 al 2018) mette in evidenza che il rendimento medio delle IPO il primo giorno di quotazione in Borsa è di circa il 18%, mentre nei sei mesi e nei tre anni dopo il primo giorno, le IPO hanno registrato una performance approssimativamente in linea e al di sotto dei rendimenti aggiustati per il rischio del mercato azionario.

[caption id="attachment_141339" align="alignnone" width="284"] Gli "unicorni" Usa con le valutazioni più elevate (Fonte: CB Insights, UBS)[/caption]

Gli "unicorni" Usa con le valutazioni più elevate (Fonte: CB Insights, UBS)[/caption]

Alcuni fattori aiutano a spiegare l'ampia dispersione delle performance nei diversi orizzonti temporali di investimento. Per esempio, nello studio, si nota che le IPO di aziende con ricavi al momento della quotazione inferiore al miliardi di dollari hanno, per l’appunto, registrato un rendimento medio al primo giorno di quotazione del +18% mentre quelle con giro d’affari superiore al miliardo si sono fermate ad un +8,6% medio. Questo si spiega con il fatto che le start up più piccole hanno maggiori margini di crescita. Infatti la stessa divergenza si riscontra tra le IPO con utili per azioni (eps) negativi, che il primo giorno di quotazione hanno guadagnato in media il 25,6% e quelle con eps positivi che hanno messo a segno in media un +12,8% nella prima seduta di Borsa. Anche il fatto di scegliere un prezzo iniziale inferiore al range dei competitor di mercato ha avuto una sua importanza: le IPO con questo profilo evidenziano un rendimento medio al primo giorno di quotazione del 50% contro l’11% delle IPO che sono state collocate sul mercato ad un prezzo al di sopra del range di mercato.

Infine, ma non certo per importanza, ha assunto un rilievo anche la fonte di finanziamento iniziale delle start up o degli “unicorni”. I ritorni delle aziende che hanno ottenuto finanziamenti con capitale di crescita (+14,3% al primo giorno di quotazione) sono stati la metà esatta di quelli con finanziamento di capitale di rischio (+28,6%), come per esempio venture capitale e private equity. Ciò è dovuto al fatto che le aziende che ottengono quest’ultimo tipo di finanziamenti di solito sono più giovani, più piccole e in una fase iniziale del loro sviluppo rispetto alla crescita sostenuta delle aziende che ricorrono alle banche e ai finanziamenti tradizionali.

Insomma, la dispersione di performance delle IPO delle start up e degli “unicorni” è alta nei primi mesi e nei primi anni, perché gli investitori devono imparare a conoscere meglio queste imprese e a valutarle in modo più approfondito. In parte è anche il motivo per cui i ritorni del primo giorno non sono assolutamente predittivi per le performance successive. Tre esempi illustri di "unicorni" ne sono la dimostrazione: Google, Facebook e Twitter.

Il titolo Twitter al suo primo giorno di quotazione in Borsa ha sfoggiato uno sfavillante +73%, ma il suo rendimento totale dalla chiusura del primo giorno a oggi è pari a -25,5%

contro l'83,4% messo a segno nello stesso periodo dall'indice S&P 500. L'esperienza di Facebook è quasi l'opposto. Al suo esordio ha patito i problemi che in quel periodo affliggevano il settore della tecnologia e sei mesi dopo il suo il prezzo era in calo del 38,4%. Ma dal primo giorno di chiusura a oggi, il titolo Facebook evidenzia un +333% contro il +154% dell’S&P 500. Il primo giorno di Google, infine, è stato caratterizzato da una performance in linea con la media delle IPO dello studio di UBS (+18%), ma il suo prezzo negli anni è aumentato vertiginosamente visto che vanta un rendimento totale del 2.234% rispetto al 260% per l'S&P 500.

Una buona performance delle IPO quest'anno, in particolare quelle relative agli "unicorni", potrebbe probabilmente influire in modo positivo sul rendimento complessivo degli indici di Borsa attraendo ulteriori investitori e contribuendo a sollevare il sentiment di mercato. Potrebbe persino esserci una sorta di ‘anno delle IPO degli unicorni’ se le condizioni dell’economia e del mercato rimanessero favorevoli.

LA IPO DI LYFT DA 22 MILIARDI DI DOLLARI

Il caso della recente IPO di Lyft, concorrente di Uber nel segmento del ride sharing che è stata quotata in Borsa la scorsa settimana con una valutazione di mercato di 22 miliardi di dollari, dimostra che le IPO possono essere investimenti interessanti se è possibile ottenere un'assegnazione di titoli nell'offerta prima della quotazione, ma molto meno quando l’acquisto avviene sul mercato secondario. A questo proposito lo studio di UBS che abbraccia un ampio periodo di analisi (da 1980 al 2018) mette in evidenza che il rendimento medio delle IPO il primo giorno di quotazione in Borsa è di circa il 18%, mentre nei sei mesi e nei tre anni dopo il primo giorno, le IPO hanno registrato una performance approssimativamente in linea e al di sotto dei rendimenti aggiustati per il rischio del mercato azionario.

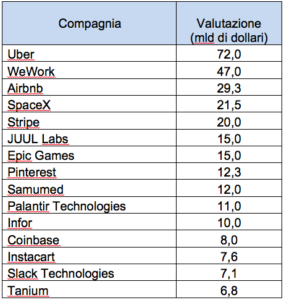

[caption id="attachment_141339" align="alignnone" width="284"]

Gli "unicorni" Usa con le valutazioni più elevate (Fonte: CB Insights, UBS)[/caption]

Gli "unicorni" Usa con le valutazioni più elevate (Fonte: CB Insights, UBS)[/caption]

I FATTORI CHE FANNO LA DIFFERENZA

Alcuni fattori aiutano a spiegare l'ampia dispersione delle performance nei diversi orizzonti temporali di investimento. Per esempio, nello studio, si nota che le IPO di aziende con ricavi al momento della quotazione inferiore al miliardi di dollari hanno, per l’appunto, registrato un rendimento medio al primo giorno di quotazione del +18% mentre quelle con giro d’affari superiore al miliardo si sono fermate ad un +8,6% medio. Questo si spiega con il fatto che le start up più piccole hanno maggiori margini di crescita. Infatti la stessa divergenza si riscontra tra le IPO con utili per azioni (eps) negativi, che il primo giorno di quotazione hanno guadagnato in media il 25,6% e quelle con eps positivi che hanno messo a segno in media un +12,8% nella prima seduta di Borsa. Anche il fatto di scegliere un prezzo iniziale inferiore al range dei competitor di mercato ha avuto una sua importanza: le IPO con questo profilo evidenziano un rendimento medio al primo giorno di quotazione del 50% contro l’11% delle IPO che sono state collocate sul mercato ad un prezzo al di sopra del range di mercato.

LA FONTE DEI FINANZIAMENTI PRE IPO

Infine, ma non certo per importanza, ha assunto un rilievo anche la fonte di finanziamento iniziale delle start up o degli “unicorni”. I ritorni delle aziende che hanno ottenuto finanziamenti con capitale di crescita (+14,3% al primo giorno di quotazione) sono stati la metà esatta di quelli con finanziamento di capitale di rischio (+28,6%), come per esempio venture capitale e private equity. Ciò è dovuto al fatto che le aziende che ottengono quest’ultimo tipo di finanziamenti di solito sono più giovani, più piccole e in una fase iniziale del loro sviluppo rispetto alla crescita sostenuta delle aziende che ricorrono alle banche e ai finanziamenti tradizionali.

IMPARARE A CONOSCERE LE AZIENDE

Insomma, la dispersione di performance delle IPO delle start up e degli “unicorni” è alta nei primi mesi e nei primi anni, perché gli investitori devono imparare a conoscere meglio queste imprese e a valutarle in modo più approfondito. In parte è anche il motivo per cui i ritorni del primo giorno non sono assolutamente predittivi per le performance successive. Tre esempi illustri di "unicorni" ne sono la dimostrazione: Google, Facebook e Twitter.

Le Ipo che puntano sull’Aim Italia in attesa dell’aiuto dei Pir

Le Ipo che puntano sull’Aim Italia in attesa dell’aiuto dei Pir

TWITTER, FACEBOOK E GOOGLE

Il titolo Twitter al suo primo giorno di quotazione in Borsa ha sfoggiato uno sfavillante +73%, ma il suo rendimento totale dalla chiusura del primo giorno a oggi è pari a -25,5%

contro l'83,4% messo a segno nello stesso periodo dall'indice S&P 500. L'esperienza di Facebook è quasi l'opposto. Al suo esordio ha patito i problemi che in quel periodo affliggevano il settore della tecnologia e sei mesi dopo il suo il prezzo era in calo del 38,4%. Ma dal primo giorno di chiusura a oggi, il titolo Facebook evidenzia un +333% contro il +154% dell’S&P 500. Il primo giorno di Google, infine, è stato caratterizzato da una performance in linea con la media delle IPO dello studio di UBS (+18%), ma il suo prezzo negli anni è aumentato vertiginosamente visto che vanta un rendimento totale del 2.234% rispetto al 260% per l'S&P 500.

POTREBBE ESSERE L’ANNO DELLE IPO DEGLI UNICORNI

Una buona performance delle IPO quest'anno, in particolare quelle relative agli "unicorni", potrebbe probabilmente influire in modo positivo sul rendimento complessivo degli indici di Borsa attraendo ulteriori investitori e contribuendo a sollevare il sentiment di mercato. Potrebbe persino esserci una sorta di ‘anno delle IPO degli unicorni’ se le condizioni dell’economia e del mercato rimanessero favorevoli.