Weekly bulletin

Rally di fine anno a Wall Street? Ecco perché è possibile

Migliaia di miliardi di dollari parcheggiati sui fondi monetari o posizionati al ribasso potrebbero smobilizzarsi, mentre molti indicatori contrarian segnalano un sovraffollamento nel campo degli Orsi

di Virgilio Chelli 6 Novembre 2023 08:25

Dopo un paio di mesi decisamente poco entusiasmanti, Wall Street ha messo a segno la miglior settimana del 2023 facendo riaccendere qualche speranza che anche quest’anno Santa Klaus non manchi l’appuntamento con il tradizionale rally di fine anno. Speranze fondate? Diversi indicatori segnalano “molle cariche” pronte a scattare per spingere al rialzo l’azionario Usa. Al primo posto le migliaia di miliardi di dollari, alcune stime dicono circa 6.000, che sono a bordo campo nella remunerativa panchina dei fondi monetari, dove si porta a casa il 5%. Se mercato e investitori si convincono che la prossima fase della Fed sarà il passaggio dalla “pausa restrittiva” all’allentamento, magari già nei primi mesi del 2024, potrebbero decidere di giocare d’anticipo e rientrare in gioco a Wall Street. Anche perché l’economia, dopo lo strabiliante +4,9% del PIL del terzo trimestre punta alla crescita vicino a zero nel quarto, mentre dal mercato del lavoro arrivano segni di allentamento delle tensioni salariali.

IN GIRO TANTI ORSI, MA POTREBBERO RAPIDAMENTE DIVENTARE TORI

A questo punto per gli shortisti, che sarebbero posizionati per un migliaio di miliardi di dollari sulla vendita di azioni prese a prestito, sarebbe una scelta inevitabile correre a ricoprirsi, dando ulteriore spinta all’azionario. Poi ci sono gli indicatori contrarian, vale a dire da leggere a rovescio, che segnalano sovraffollamento nel campo degli Orsi, che potrebbero rapidamente diventare Tori se annusano che il vento cambia. L’indice Fear & Greed di CNN Business segnala ‘paura’ moderata, che diventa ‘estrema’ in termini di numero di titoli dello S&P 500 ai minimi di 52 settimane e di numero di azioni in ribasso rispetto a quelle in rialzo, ai massimi da aprile. Inoltre, l’ultimo sondaggio dell’American Association of Individual Investors registra i Tori a un modesto 24%, contro il 37,5% di media storica e un picco di oltre il 51% toccato a luglio, mentre quelli che si dichiarano Orsi superano il 50% con il restante quarto neutrale. Gli Orsi sono tali solo perché sperano che il mercato scenda ancora offrendo punti di ingresso convenienti, se fiutano un cambio del vento sono pronti alla conversione.

CONTANO ANCHE I FONDAMENTALI, SIA MACRO CHE SOCIETARI

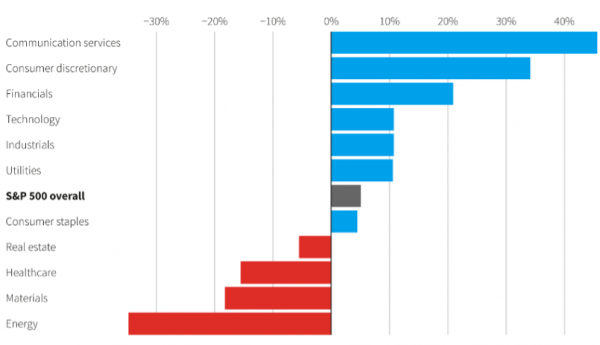

Insomma, le condizioni per il rispetto della tradizione ci sarebbero, diverso è il discorso su dove può arrivare e quanto può durare. Qui più che gli indicatori tecnici e contrarian contano come sempre i fondamentali, che restituiscono un quadro molto diversificato sia a livello macroeconomico che societario. Se la Fed decide un allentamento anticipato vuol dire che giudica il rischio di brusca frenata molto superiore a quello di una nuova fiammata inflazionistica. Inoltre, la stagione delle trimestrali quasi finita a Wall Street segnala risultati stellari dei big tech, che hanno incassato un balzo del 45% degli utili, ma sono solo sei titoli contro i 500 dell’indice S&P, tra cui non mancano i ritardatari, come mostra il grafico qui sotto ripreso da Reuters e basato sulle 310 società che avevano pubblicato i risultati al 1° novembre.

Vincitori e vinti delle trimestrali Usa (utili anno su anno)

Il quadro potrebbe cambiare anche di molto, fermo restando che la mega forza dell’innovazione e dell’Intelligenza Artificiale resta intatta, e anche il fatto che i big tech sono più sensibili ai tassi di interesse, molto dipende dalla tenuta dei consumi e anche da qualche tensione o turbolenza in arrivo sia dal fronte geopolitico che da quello della campagna presidenziale che sta per partire in USA con le primarie.

IN EUROPA L’ALLENTAMENTO POTREBBE ARRIVARE ANCHE PRIMA

Da tenere conto che un allentamento monetario potrebbe anche arrivare prima in Europa che sull’altra sponda dell’Atlantico, con l’economia in bilico tra stagnazione e recessione e un’inflazione in ritirata perché alimentata dall’esterno, come il caro energia, e meno dall’interno, come invece in America. In ogni caso un rally di fine anno, che avvicinasse Wall Street ai massimi di fine 2021, potrebbe traghettare il mercato verso una nuova normalità, fatto di ritorni magari non stellari ma decenti e competitivi rispetto a quelli dei Treasury grazie proprio a un allentamento dei tassi di interesse.

BOTTOM LINE

La lezione che il 2023 si prepara a lasciare in eredità, speriamo accompagnata da un bel rally di fine anno a Wall Street, è che il mercato azionario è un mare sempre meno omogeneo. C’è chi vince alla grande e chi non riesce a togliersi di dosso il segno meno. La media è piatta ma con vette e depressioni anche profonde. Si prepara una nuova normalità con ritorni decenti, ma per portarli a casa serve sempre di più l’aiuto di mani esperte e competenti.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA