La view

BlackRock: azionario ancora non attraente, Italia fragile come altri Paesi europei

Il Chief Investment Strategist Bruno Rovelli crede che alla fine le banche centrali accetteranno di convivere con inflazione più alta. Serviranno 6-9 mesi, forse meno in Europa, ma avverte che la strada è accidentata

di Stefano Caratelli 13 Luglio 2022 15:35

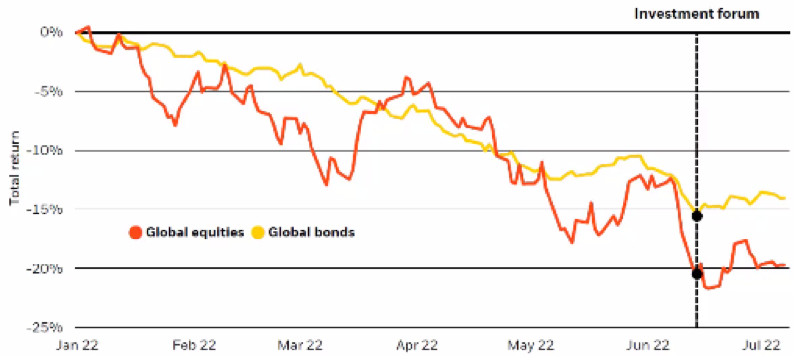

Da quasi mezzo secolo le performance di obbligazioni e azioni sono state positive contemporaneamente con poche eccezioni, come nel 2015, 2018 e su una magnitudo diversa nel 2022. Quest’anno la discesa simultanea dei due mercati è stata molto ripida. Il periodo di ‘grande moderazione’ e bassa volatilità è finito. Era un mondo dominato da shock della domanda, ma con la crescita supportata da un’offerta stabile ed eccezionalmente abbondante grazie soprattutto alla Cina.

La storica caduta simultanea di azioni e bond del 2022

BANCHE CENTRALI AL BIVIO TRA CRESCITA E INFLAZIONE

E’ partito da questa premessa Bruno Rovelli, Chief Investment Strategist di BlackRock Italia, per spiegare in un webinar con la stampa finanziaria che negli ultimi 2 anni la storia è cambiata, con gli shock dal lato dell’offerta causati prima dal Covid, poi dalla transizione energetica, e infine dalla guerra in Ucraina. Il nuovo quadro costringe le banche centrali a scegliere tra crescita e lotta all’inflazione. Secondo Rovelli continuano a credere che l’inflazione può scendere senza sacrificare eccessivamente la crescita ma è improbabile.

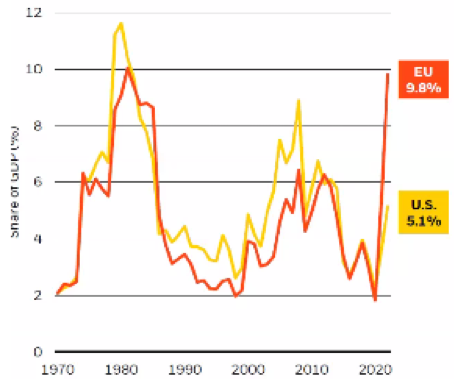

SCELTA PIU’ URGENTE IN EUROPA

Rovelli crede che nei prossimi 6-9 mesi dovranno affrontare questo trade-off e alla fine realizzeranno che il sacrificio di crescita è molto elevato e accetteranno di convivere con un’inflazione più alta del desiderato. La scelta secondo Rovelli è più urgente e arriverà prima in Europa che nel resto del mondo, perché lo shock sul lato dell’offerta qui è molto più forte. Questo per l’impatto molto più violento del caro energia sull’economia e sulle imprese nel vecchio continente, dove la quota di Pil Europa speso in energia arriva al 10%, il doppio rispetto agli USA, come mostra il grafico qui sotto.

Peso del costo energetico in Usa e Ue dal 1972

TRANSIZIONE VERDE, I CAPITALI DEVONO ANDARE DOVE SERVONO

Rovelli ha anche spiegato il costo della transizione verso l’obiettivo ‘net zero’. Un processo globale lineare è reso impossibile dalla regionalizzazione delle politiche. Inoltre la forte riduzione degli investimenti in fonti tradizionali non è stata compensata da un’accelerazione sulle fonti alternative. La strada è accidentata e non basta investire in aziende che oggi hanno basse emissioni, ma bisogna farlo anche in quelle con alte emissioni ma con piani credibili, come in dei settori materiali di base, assicurandosi che il capitale arrivi dove serve. E anche questi fattori aggiungono sia volatilità che inflazione.

AZIONARIO NON ANCORA ATTRAENTE

BlackRock giudica l’azionario ancora non sufficientemente attraente mentre è più positiva sul credito, soprattutto Investment Grade, meno esposto alla decelerazione economica. Sui titoli di Stato invece continua a sottopesare gli USA ma resta neutrale sull’Europa, dove lo shock energetico è più violento e inflazione più alta. Sulle obbligazioni cinesi invece è passata a neutrale da sovrappeso perché il differenziale di rendimento è sceso molto.

SU ITALIA VISIONE NON DIVERSA DALL’EUROPA

Secondo Rovelli la frenata economica in Europa diventerà evidente a cavallo dell’anno. BlackRock sottopesa le azioni sia in Italia che in Europa ed è neutrale sulle obbligazioni. Non vede però motivi per visioni diverse sull’Italia, anche se le valutazioni delle azioni sono più basse, lo spread è significativo, il ciclo economico e monetario non è favorevole e i conti con l’estero si sono deteriorati per il caro energia. Ma Rovelli ha sottolineato che BlackRock valuta le conseguenze macro dei rischi politici: una crisi in sé non vuol dire molto, se invece porta a governi che fanno politiche destabilizzanti conta molto. La politica è importante solo se impatta sui fondamentali.

DOLLARO COME PROTEZIONE

Interrogato sulla discesa dell’euro e in generale sul forex, Rovelli ha osservato che il biglietto verde “funziona abbastanza bene” quando mercati vanno male e continuerà ad avere una funzione di protezione dei portafogli, fino a che non ci sarà una svolta delle banche centrali. Visione positiva invece sulle valute emergenti, dove le banche centrali hanno stretto in anticipo, per cui detenere monete che negli ultimi anni si molto deprezzate ha senso.

SVOLTA POSITIVA POSSIBILE MA NON DIETRO L’ANGOLO

Rispondendo infine a una domanda su possibili ‘shock’ positivi, Rovelli ha sottolineato che sviluppi geopolitici inattesi, come ad esempio sulla guerra in Ucraino, sono difficili da anticipare. Notizie positive da questo fronte ridurrebbero lo dell’offerta, e l’inflazione potrebbe scendere più velocemente, il che sarebbe molto positivo, e libererebbe banche centrali dalle “camice di forza”. Un ‘contro shock’ che accelerasse il rientro dell’inflazione renderebbe più veloce una svolta delle banche centrali, ma Rovelli “non lo vede dietro l’angolo”.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA