Soluzioni green

Mercati pubblici, la nuova frontiera dell’Impact investing

Gli esperti di Goldman Sachs Asset Management spiegano perché nell'attuale contesto è più importante che mai riconsiderare il ruolo dei mercati regolamentati (c.d. “mercati pubblici”) nello sviluppo dell’Impact investing

di Leo Campagna 13 Ottobre 2021 10:00

La data del 2050 viene sempre più spesso indicata come quella entro la quale azzerare le emissioni nette di CO2 globali. Si stima che per centrare tale obiettivo potrebbero essere necessari 50.000 - 60.000 miliardi di dollari di investimenti in infrastrutture c.d. green (fonte: Goldman Sachs Investment Research – "Carbonomics: Introducing the GS Net Zero Carbon Models and Sector Frameworks”), e che potrebbero occorrere circa 5.000 - 7.000 miliardi di dollari di spesa annuale per raggiungere gli Obiettivi di Sviluppo Sostenibile delle Nazioni Unite (fonte: World Bank Group – "Understanding the Cost of Achieving the Sustainable Development Goals").

LE SOCIETÀ CHE PUNTANO SULL’INNOVAZIONE TECNOLOGICA

Le cifre in gioco sono tali da rendere la portata dei soli mercati non regolamentati (c.d. “mercati privati”) insufficiente per consentire all'Impact investing di raggiungere i livelli richiesti. “Stiamo assistendo ad una continua espansione dell’universo dell'Impact investing sui mercati pubblici. Una dinamica che offre l'opportunità di allocare capitali su una scala straordinaria e di democratizzare l'accesso a un'asset class precedentemente irraggiungibile” fanno sapere gli esperti di Goldman Sachs Asset Management. “Ciò potrebbe potenzialmente trasformare le società che puntano sull'innovazione tecnologica in leader di settore e catalizzare i progressi necessaro per il raggiungimento degli obiettivi di sostenibilità a livello globale”.

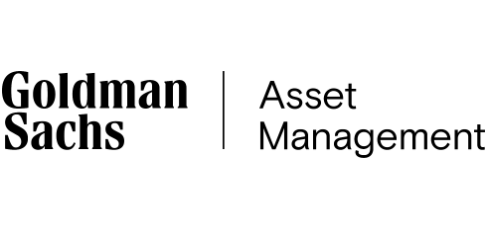

IL GLOBAL IMPACT INVESTING NETWORK (GIIN)

Il Global Impact Investing Network (GIIN) definisce l'Impact investing come l’insieme di specifici investimenti realizzati con l'intento di produrre un impatto sociale e ambientale positivo misurabile e, al contempo, capace di generare un ritorno finanziario (fonte: Global Impact Investing Network – "Core Characteristics of Impact Investing"). L'Impact investing è incentrato su quattro principi chiave generalmente riconosciuti dal settore finanziario che forniscono dei parametri di riferimento per questa strategia di investimento.

SFIDE SIGNIFICATIVE

Tuttavia, la possibilità di misurare in modo adeguato tali principi chiave presenta diverse difficoltà mentre resta al momento limitato il numero di aziende quotate focalizzate sull'impatto sociale e ambientale. Fattori che hanno di fatto relegato storicamente le strategie di Impact investing ai mercati privati anche per effetto di due tradizionali barriere nell’ambito di questi quattro temi che hanno ostacolato la diffusione dell'Impact investing sui mercati pubblici.

Una di queste barriere è riconducibile al fatto che un investimento classificato come "Impact investing" in un’azienda può dipendere dalle intenzioni dell'azienda stessa. L'ampia gamma di attività di molte società quotate può suscitare dubbi sul reale intento dei vertici aziendali di generare un impatto sociale e ambientale positivo. “Data l'assenza di criteri universali, la classificazione delle società è lasciata in larga misura alla valutazione degli investitori. Questi possono classificare un certo investimento come Impact investing se una determinata percentuale di ricavi aziendali deriva da prodotti o servizi che forniscono soluzioni uniche alle attuali sfide sociali e ambientali. Tuttavia, la definizione di questa soglia di ricavi comporta difficoltà significative” chiariscono gli esperti di Goldman Sachs Asset Management.

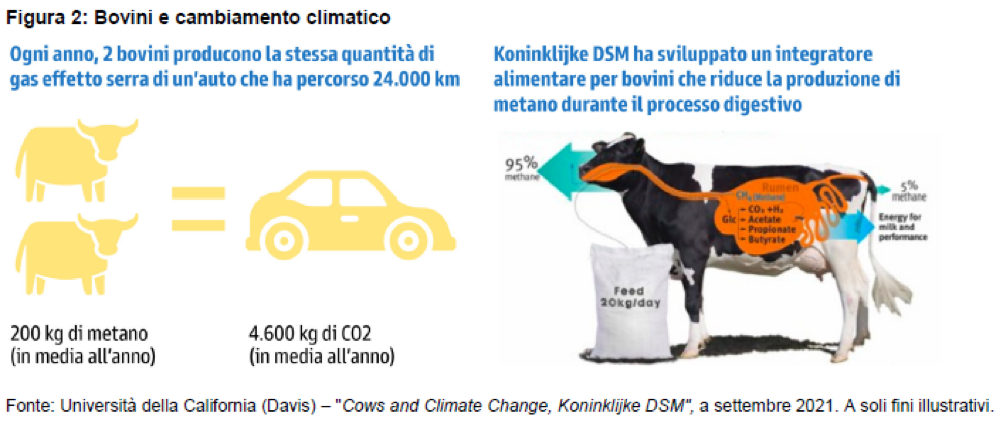

L’ESEMPIO DELL’OLANDESE KONINKLIJKE DSM

Un buon esempio di studio è quello di Koninklijke DSM, società olandese specializzata in scienze della vita. “L’azienda ha sviluppato un integratore alimentare per bovini in grado di ridurre di circa il 30% le emissioni di metano derivanti dall’allevamento del bestiame. In un mondo in cui l'industria agroalimentare produce circa il 20% delle emissioni globali di gas effetto serra, questo prodotto innovativo rappresenta una soluzione quanto mai necessaria, con un impatto potenzialmente sostanziale”.( fonte: Climate Watch, The World Resources Institute (2020)” spiegano i manager di Goldman Sachs Asset Management.

Purtroppo l’integratore alimentare è attualmente nelle ultime fasi del processo di autorizzazione alla commercializzazione nell'UE e i ricavi (e il relativo impatto sull’ambiente) generati da questa particolare divisione di Koninklijke DSM risultano prossimi allo zero. “Questo è uno dei molti case study che dimostrano come la cieca applicazione di parametri basati sui ricavi o degli attuali criteri del settore possa comportare sfide significative quando si tratta di identificare e ottimizzare le opportunità di Impact investing sui mercati pubblici” concludono gli esperti di Goldman Sachs Asset Management.

Per scoprire di più su Goldman Sachs Asset Management e l’Impact investing clicca qui

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA