Obbligazioni comuni

Oggi il collocamento della prima tranche di Eurobond per finanziare il Recovery Fund

Comincia l'avventura del bond europeo ideato per il piano di ripresa post pandemia. Sono 39 le banche coinvolte, per l'Italia ci sono Mps, Unicredit e Intesa Sanpaolo

di Virgilio Chelli 15 Giugno 2021 09:41

La portaerei Unione Europea si prepara a prendere il largo nel mare del mercato globale del debito sovrano. Oggi al via il collocamento del primo bond per il finanziamento degli 800 miliardi di euro destinati al Recovery Fund post pandemia. Sono 39 le banche coinvolte, tra cui le italiane Mps, Unicredit e Intesa Sanpaolo, chiamate a piazzare sul mercato i primi 10 miliardi in titoli decennali, solo una piccola parte dei fondi necessari per il Recovery post pandemia.

PROVE GENERALI

Non ci sono ancora piani espliciti di rendere il Fondo permanente, e il paragone con quello che fece nel 1790 l’allora segretario al Tesoro americano Alexander Hamilton gettando le fondamenta dell’unione fiscale del nuovo stato proprio emettendo un bond per pagare le spese sostenute nella guerra d’indipendenza appena vinta, è forse azzardato o per lo meno prematuro. Ma è una svolta importante, che con collocamenti di debito attesi a 80 mld quest’anno proietta la UE tra i principali emittenti globali di debito sovrano e aggiunge un asset sicuro di classe globale alle opzioni di portafoglio degli investitori istituzionali, compresa la Bce.

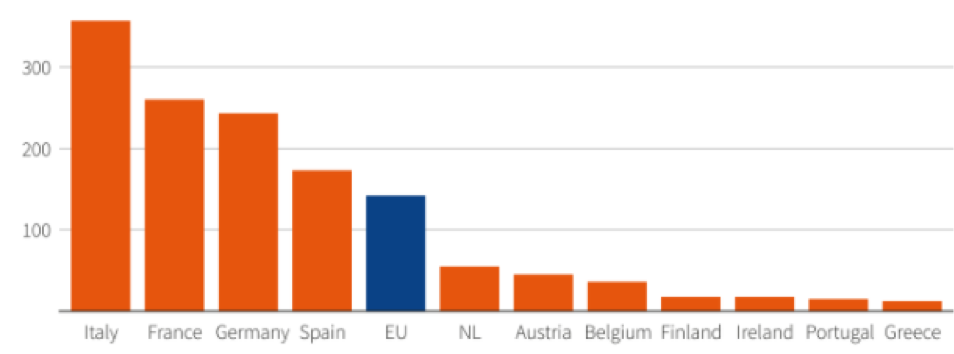

[caption id="attachment_184824" align="alignnone" width="550"]

Emissioni di euro-debito attese nel 2021 in miliardi (fonte: Socgen, Reuters)[/caption]

Emissioni di euro-debito attese nel 2021 in miliardi (fonte: Socgen, Reuters)[/caption]Si tratta sicuramente di un primissimo passo. Il vice presidente della Commissione UE Valdis Dombrovskis ha aperto recentemente alla possibilità che l’emissione di debito europeo diventi uno strumento permanente, ma la strada resta comunque lunghissima prima che l’Europa arrivi a insidiare il ruolo degli USA come benchmark del debito sovrano globale.

A OTTOBRE 2020 IL BOND PER IL PIANO SURE

Oggi il titolo di riferimento europeo è il Bund Tedesco, ma in giro ce ne sono ‘solo’ 1.500 miliardi contro I 20.000 mld di dollari di Treasury americani in circolazione. Comunque, si sta preparando il terreno. L’UE ha già emesso dallo scorso ottobre 90 miliardi di euro di bond per finanziare il piano SURE di sostegno all’occupazione, ha creato un dipartimento dedicato al debito comunitario e ha creato una rete di banche per agire sia da gestori dei collocamenti che da primary dealer per il debito già emesso che viene scambiato sul mercato secondario.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA