Alberto Conca

Zest: “Obbligazioni, la sicurezza si paga con rendimenti negativi”

Secondo Conca (Zest) si ottiene maggiore protezione investendo in società di qualità che siano in grado di accrescere il dividendo agli azionisti in linea con la crescita del loro business

di Redazione 18 Ottobre 2019 15:21

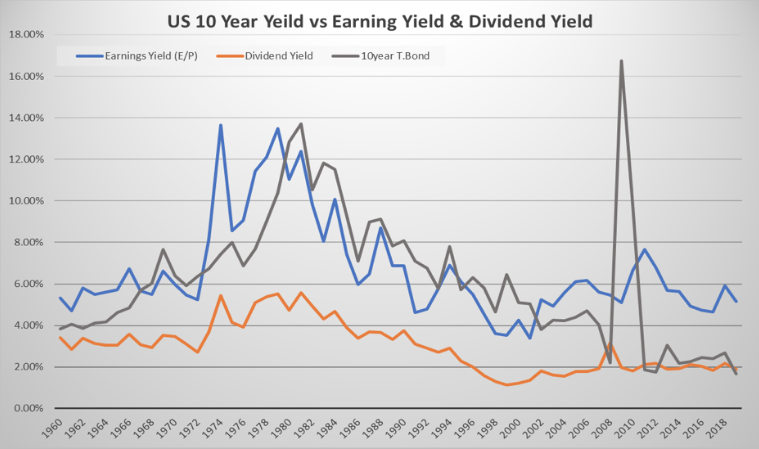

Oltre 10 anni di mercato azionario rialzista hanno proiettato le quotazioni delle principali Borse mondiali sui massimi storici. Allo stesso tempo, però, anche i prezzi delle obbligazioni si sono impennati mentre i rendimenti – che si muovono in direzione opposta alle quotazioni – sono precipitati a zero e sottozero. In questo contesto gli investitori si interrogano su quali scelte di portafoglio siano le meno rischiose in prospettiva. “Se si considera che le obbligazioni costituiscono storicamente l'alternativa alle azioni, il calo dei tassi nell'ultimo decennio ha reso tale alternativa sempre meno interessante”, specifica Alberto Conca, responsabile investimenti di Zest SA. Il quale suggerisce di osservare il grafico seguente, che mette a confronto i rendimenti degli utili delle azioni Usa (cioè l’inverso del rapporto prezzo / utili) con i tassi del Treasury decennale americano ed il rendimento dei dividendi (Dividend Yield):

RENDIMENTI SEMPRE PIU’ SCHIACCIATI VERSO IL BASSO

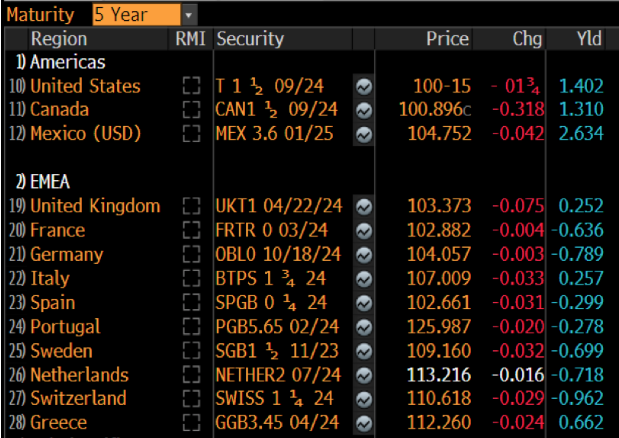

I molteplici timori per le guerre commerciali, per le tensioni geopolitiche e per la crescita dell’economia a livello globale, hanno determinato una costante discesa dei rendimenti obbligazionari. Una situazione che in Europa risulta ancora più accentuata rispetto agli Stati Uniti. Basti pensare che con le sole eccezioni di Grecia e Italia, tutti i titoli di stato della zona euro con scadenza 5 anni evidenziano assi di rendimento negativi (vedi tabella sotto colonna Yld): “Ne consegue che il risparmiatore che volesse uscire dal mercato azionario ed investire in titoli governativi dell’area euro avrebbe la certezza di perdere soldi per i prossimi 5 anni. Per questa ragione siamo convinti che l’illusione della sicurezza obbligazionaria abbia un costo troppo elevato”, puntualizza Conca.

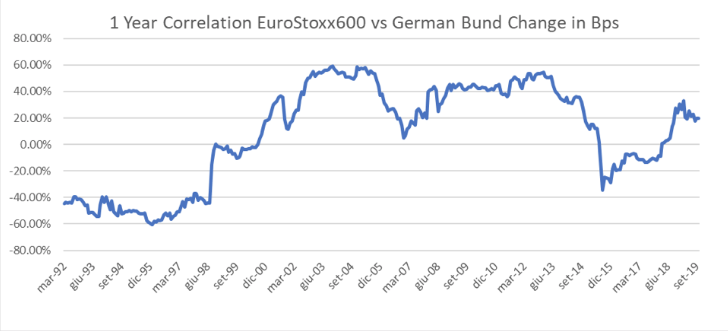

LE AZIONI CHE PAGANO BUONI E SOSTENIBILI DIVIDENDI

Secondo l'esperto, invece, le azioni che pagano dividendo offrono un’alternativa molto più interessante. E se i tassi dovessero risalire? Sebbene al momento si tratti di una possibilità remota confermata dalla stessa Bce, i titoli con alto dividendo potrebbero accusare un calo come conseguenza della sensibilità ai tassi d’interesse. In realtà come si nota osservando il grafico sottostate, la correlazione ad un anno dell’andamento del mercato azionario europeo con la variazione dei tassi sul decennale tedesco è diventata positiva a partire da circa il 2002. La ragione, secondo Conca, è da ricercarsi nel fatto che il mercato azionario risulta influenzato in modo positivo dalla crescita economica e dall’inflazione, che a loro volta causano il rialzo dei tassi. Ne deriva che se il rialzo dei tassi è contenuto, il mercato azionario lo interpreta positivamente.

DIVIDEND YIELD OLTRE IL 3%

Nella tabella sottostante Zest ha raggruppato i titoli quotati in Europa con capitalizzazione di mercato superiore a 2 miliardi di euro ad esclusione dei finanziari. “Si nota che sono diversi i settori che evidenziano un ‘dividend yield’ superiore al 3%. Inoltre alcuni settori vantano una crescita dei dividendi negli ultimi 5 anni maggiori del 10% all’anno”, tiene a precisare Conca.

L’ESEMPIO DEL SETTORE INDUSTRIALE

L’esperto prende come esempio il settore "Industrial" che oggi ha un ‘dividend yield’ del 2,92% ed una crescita negli ultimi 5 anni dell’8,68%. Se tale crescita dei dividendi fosse mantenuta nei prossimi 5 anni, a prezzi costanti l’importo delle cedole ammonterebbe tra 5 anni 4,25%. Il flusso dei dividendi cumulato nei prossimi 5 anni ammonterebbe a circa il 18,8% mentre l’equivalente investimento in Btp quinquennali porterebbe ad ottenere un rendimento dell’1,01%, e addirittura negativo in tutti gli altri casi.

PAYOUT RATIO

Un altro elemento importante che Conca suggerisce di considerare è il Payout ratio, ovvero la percentuale di utili destinata a pagare i dividendi. Osservando la tabella si nota che diversi settori esprimono un Payout ratio al di sotto del 70% e che quindi sono in grado di mantenere la crescita dei dividendi anche in caso di una temporanea flessione degli utili dovuti ad un rallentamento economico oppure una recessione. Un insieme di considerazioni che fa affermare infine a Conca che l’investitore si garantisce una maggiore protezione puntando sulle società di qualità, che siano in grado di far crescere il dividendo agli azionisti in linea con la crescita del loro business.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA