Alberto Conca

Mercati finanziari pronti a una mini correzione

Uno dei modelli proprietari di Market Timing di Zest AM mostra che i mercati finanziari potrebbero essere vicini all’inizio di una correzione che, con buona probabilità, dovrebbe rivelarsi contenuta

di Redazione 25 Aprile 2019 07:00

Più di un attento osservatore, tra i quali anche gli esperti di Zest AM, ha segnalato la divergenza emersa dall’inizio dell’anno nei mercati finanziari, tra il messaggio dell’azionario e quello del segmento obbligazionario. Infatti, subito dopo l’improvvisa inversione di rotta sulla futura politica monetaria da parte della Federal Reserve durante il mese di gennaio, il mercato azionario ha innestato la marcia superiore: il messaggio che se ne può trarre è che una politica monetaria più accomodante dovrebbe frenare il rallentamento economico globale in atto e creare le basi per una ripresa nella seconda metà dell’anno. Il messaggio del mercato obbligazionario, invece, va nella direzione opposta, dal momento che l’inversione della curva dei tassi Usa (con il rendimento del Treasury a 2 anni superiore a quello del decennale) è stata interpretata come il segnale di una recessione imminente.

GLI IMPATTI DELLE POLITICHE MONETARIE

“È tuttavia possibile che la capacità di previsione di quest’ultimo segnale non sia così affidabile come in passato”, tiene a precisare Alberto Conca, responsabile del team di gestione fondi di investimento in Zest SA. Il riferimento dell’esperto è al fatto che il tasso del Tesoro Usa a 10 anni incorpora aspettative che vanno oltre la politica monetaria (fortemente distorta a partire dal 2008 dai massicci interventi da parte delle banche centrali) e che includono pure la crescita della produttività, delle attese inflazionistiche ed altre variabili.

COSA DICONO I LEADING INDICATOR

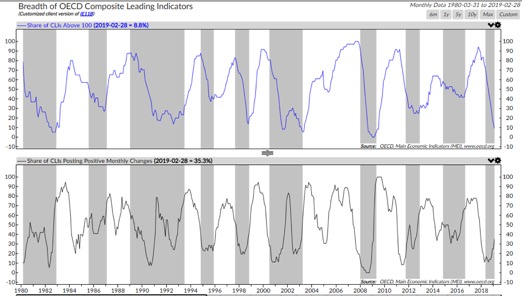

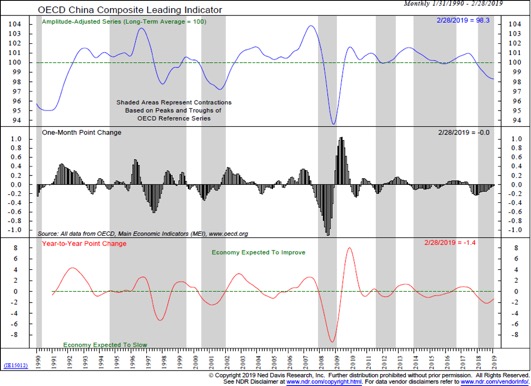

Alla luce di queste considerazioni, Conca reputa opportuno esaminare i Leading indicator, ovvero gli indicatori economici che vengono usati per predire l'evoluzione del ciclo economico, per cercare di comprendere se gli asset di rischio dei mercati finanziari stiano correttamente anticipando una ripresa economica o se, al contrario, stiano fornendo un falso segnale. “Il livello dei Leading indicator (Lei) non è sufficiente a delineare un'informazione attendibile circa lo stato del rallentamento o della ripresa economica. Le cose però cambiano se si esamina la percentuale dei paesi facenti parte dell’Oecd (organizzazione per la cooperazione e lo sviluppo economico), che evidenziano un Lei sopra/sotto il 100 (primo grafico) e la percentuale di paesi con variazione positive mese su mese (secondo grafico)” specifica Conca.

ECONOMIA, IL PEGGIO DOVREBBE ESSERE ALLE SPALLE

Il primo grafico mostra che la maggior parte dei paesi (Cina ed Europa in particolare) sta attraversando un periodo di rallentamento, mentre il secondo grafico evidenzia come la percentuale di paesi con un miglioramento del Lei si avvicina al 40%. “Quest’ultima percentuale indica che il peggio è alle spalle e che sempre in più paesi l’economia di sta stabilizzando. Non solo. Occorre non trascurare il recente tono più conciliante nella disputa commerciale tra Washington e Pechino, che ha sostenuto i mercati finanziari, mentre l’economia cinese, grazie anche all’impulso creditizio, sta mostrando segni di stabilizzazione con una buona probabilità che, nella seconda parte dell’anno, il ritmo della crescita possa accelerare”, puntualizza Conca.

UNA PAUSA PER IL RALLY

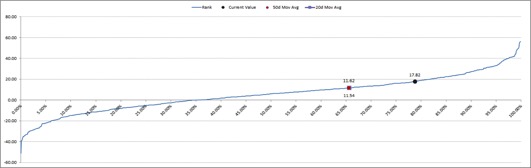

Precisato questo, agli investitori interessa soprattutto se il trend rialzista dei mercati finanziari, in particolare quello azionario e delle obbligazioni societarie, sia destinato a rifiatare per permettere ai ‘fondamentali’ di riallinearsi alle valutazioni. Per approfondire questo aspetto, Conca suggerisce di esaminare gli indicatori di “sentiment”, capaci di fornire interessanti indicazioni sulla direzione che potrebbero assumere i mercati nei prossimi due o tre mesi. La differenza tra i rialzisti (Bull) e i ribassisti (Bear), determinata partendo dall’indicatore AAII US Investor Sentiment Indicator (calcolato negli ultimi 20 anni), sembra piuttosto rassicurante: quella attuale non appare una situazione "estrema" o di pericolo.

NESSUNA CONDIZIONE DI EUFORIA SUI MERCATI

Alla luce del fatto che tra gli investitori è prevalso un certo scetticismo nei confronti di questo rally dei mercati finanziari, l’AAII US Investor Sentiment Indicator si è posizionato ad un livello più alto di quello attuale nel 20% del tempo negli ultimi 20 anni, escludendo pertanto una corrente condizione di euforia.

UNA CORREZIONE CONTENUTA

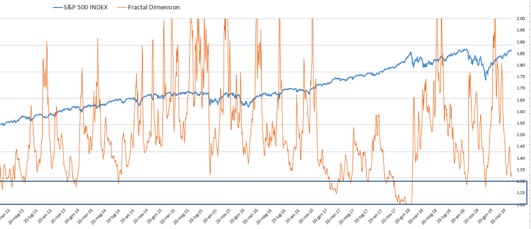

E’ vero che uno dei modelli proprietari di “Market Timing” di Zest AM mostra che potremmo essere vicini all’inizio di una correzione, che tuttavia, con buona probabilità, dovrebbe rivelarsi contenuta.

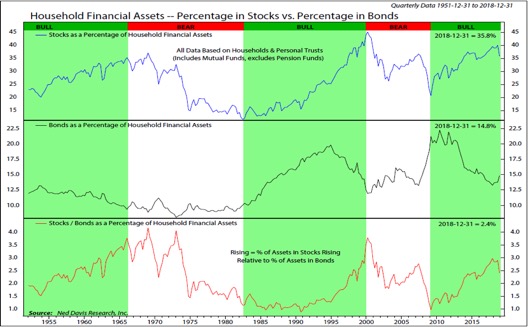

“E’ infatti ragionevole pensare che l’atteggiamento adottato dalle famiglie, che hanno incrementato la loro asset allocation in favore delle obbligazioni a scapito delle azioni alla fine dell’anno scorso (ultimi dati disponibili), sia continuato durante la prima fase del rialzo dei mercati finanziari”, conclude Conca.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA