ClearBridge Investments

“Attenzione ai rimbalzi, la storia insegna che possono ingannare”

L’affiliata Legg Mason, ClearBridge Investments, avverte che dopo il crollo più rapido di sempre dello S&P 500 alcuni investitori pensano che il minimo sia alle spalle, ma in passato i rally hanno spesso ingannato

di Virgilio Chelli 13 Aprile 2020 10:30

Prima l’impatto violento sui mercati, precipitati bruscamente dai record, poi l’onda lunga sulle economie spinte in recessione dalle misure auto-inflitte di blocco per contenere la diffusione del coronavirus. Una recessione che non è ancora cifrata dai dati che arrivano come sempre in ritardo dall’economia reale, e la cui durata e fine sarà nota solo con il senno di poi. Intanto una parte di investitori ritiene che si sia già toccato il punto più basso. E’ certamente una possibilità, ma non va neanche dimenticato che la storia è piena di rally in contro-tendenza, vale a dire fasi di forte e spesso breve rialzo che si verificano durante gravi contrazioni del mercato.

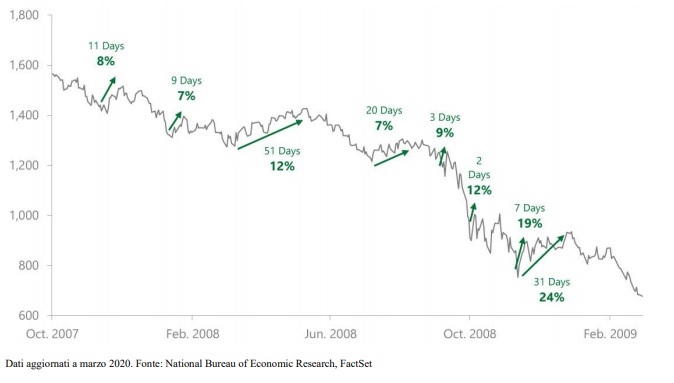

NELLA GRANDE CRISI DEL 2007-2009 I RALLY SI SONO ALTERNATI DURANTE IL MERCATO ORSO

Il tema è stato affrontato in un commento da Jeff Schulze, director e investment strategist di ClearBridge Investments, affiliata Legg Mason, che mette in rilievo come spesso questi periodi di rialzo ingannino gli investitori facendogli credere che il peggio sia allespalle, solo per deluderli subito dopo quando il mercato riprende il suo declino. L’esperto di ClearBridge Investments ricorda che in periodi prolungati di mercati ribassisti, come quelli delle recessioni passate, questo è accaduto abbastanza spesso, come evidenziato dal grafico qui sotto riferito alla Grande Crisi di un decennio fa.

I RALLY IN CONTROTENDENZA NELLA CRISI FINANZIARIA GLOBALE DEL 2007-2009

Fonte: National Bureau of Economic Research, FactSet. Dati aggiornati a marzo 2020.

MONITORARE CON GRANDE ATTENZIONE IL MOMENTO IN CUI PRENDERA’ FORMA UNA RIPRESA STABILE

Schulze prende a prestito una citazione famosa di Lenin, secondo cui “ci sono decenni in cui non succede nulla, e ci sono settimane in cui accadono decenni”, per descrivere la rapidità con cui si sono succeduti eventi del tutto imprevisti da fine gennaio in poi, per sottolineare che da questi eventi è probabile che l’economia globale verrà modificata per sempre, e si chiede come sarà il mondo, passata la tempesta? Ovviamente nessuno conosce la risposta, ma nell’attesa la cosa più importante da fare sarà monitorare con grande attenzione il momento in cui una ripresa stabile comincerà a prendere forma, permettendo un recupero del sistema economico e un rialzo realmente duraturo dei mercati.

“Recessione in vista? Ecco perché le banche ce la faranno”

“Recessione in vista? Ecco perché le banche ce la faranno”

L’ESTREMA VOLATILITA’ SEMBRA COMUNQUE ALLE SPALLE CON LIVELLI PIÙ NORMALI DI CORRELAZIONE

In ogni caso uno dei fattori principali della crisi sui mercati, vale a dire la volatilità andata alle stelle in tutte le asset class, sembra che sia perlopiù alle nostre spalle, con il ritorno a livelli normali di correlazioni e leva. Per questo l’esperto dell’affiliata Legg Mason ritiene che da qui in avanti il mercato azionario sarà determinato maggiormente dai fondamentali, dal momento in cu igli investitori incorporeranno nei loro outlook il Covid-19 e la recessione associata, che in Usa nel secondo trimestre potrebbe segnare un calo del Pul da record storico.

ORA MERCATI ED ECONOMIE HANNO BISOGNO CHE SI PLACHINO I TIMORI SULLA SOLVIBILITA’

Per questo gli investitori cercano di stimare l’impatto che il mercato azionario potrebbe sperimentare. Schulze osserva che dal 1948 in 11 recessioni l’indice S&P 500 ha perso in media il 30% dal picco al punto più basso e che la perdita del 34% registrata tra il picco del 19 febbraio e il minimo del 23 marzo ha già surclassato questo dato. Legg Mason stima che mercato azionario e economia potranno cominciare a riprendersi quando si saranno verificate contemporaneamente le seguenti condizioni: la messa in campo di robuste risposte di policy, un miglior contenimento dell’epidemia e una ripresa dei mercati del credito, che plachi le preoccupazioni sulla solvibilità.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA