Legg Mason

Mercati, per Legg Mason è il momento di spostarsi su titoli difensivi

L’inversione della curva dei tassi Usa ha storicamente preceduto le recessioni di circa 14 mesi: le ultime fasi di un ciclo possono essere una fase costruttiva per rivedere il portafoglio assumendo un atteggiamento più difensivo

di Redazione 1 Novembre 2019 07:00

Un ciclo economico tra i più lunghi della storia. Un rialzo di Borsa che, dai minimi del marzo 2009, ha superato ampiamente i 10 anni di crescita senza (quasi) soluzione di continuità e che vede gli indici azionari statunitensi sui massimi di sempre. E l’inversione della curva dei tassi USA, con il rendimento dei titoli di stato (Treasury) a 2 anni che ha accennato ad invertirsi (anche se finora non in modo prolungato e costante).

TITOLI CON MINORE VOLATILITÀ, BUONE VALUTAZIONI E DIVIDENDI SOSTENIBILI

Alla luce di questi elementi, gli esperti di Legg Mason ritengono che sia il momento giusto per assumere un approccio che implementi un posizionamento più difensivo focalizzandosi sui titoli con minor volatilità, in grado di pagare i dividendi con continuità e, possibilmente, con valutazioni attraenti.

PIL USA TERZO TRIMESTRE E DECISIONI DELLA FED

Ieri sono stati diffusi i dati del Pil USA nel terzo trimestre che è risultato in crescita dell’1,9% annualizzato, appena poco al di sotto dei due punti percentuali che aveva registrato nel secondo trimestre e inferiori al 3,1% del primo. Sempre ieri la Federal Reserve, come ampiamente previsto dal consenso del mercato, ha annunciato un nuovo taglio dei Fed Funds, portando il corridoio di oscillazione dall’1,75%-2% all’1,50%-1,75%.

L’ANALISI DELLA CURVA DEI TASSI INVERTITA

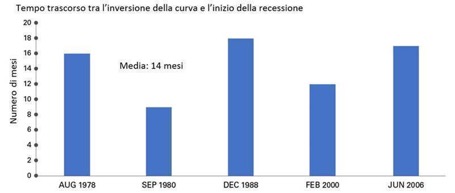

I dati macro e la mossa della Fed disegnano un quadro in chiaroscuro della situazione economica degli Stati Uniti. Ma i professionisti di Legg Mason concentrano la loro analisi sull’inversione della curva dei tassi. In particolare, esaminando cosa sia accaduto nel passato, è possibile constatare come l’inversione della curva abbia preceduto in media le recessioni di circa 14 mesi.

[caption id="attachment_147361" align="alignnone" width="455"]

Obbligazioni a breve termine rappresentate dai Treasury a 2 anni; obbligazioni a lungo termine rappresentate dai Treasury a 10 anni (Fonte: Bloomberg)[/caption]

Obbligazioni a breve termine rappresentate dai Treasury a 2 anni; obbligazioni a lungo termine rappresentate dai Treasury a 10 anni (Fonte: Bloomberg)[/caption]RECESSIONE IN ARRIVO IN MEDIA DOPO 14 MESI

Come è possibile osservare dal grafico, a livello statistico, una prolungata inversione della curva dei rendimenti si è rivelata un affidabile indicatore dell’arrivo di una recessione, con una media appunto di 14 mesi di anticipo, ma anche con ampie oscillazioni del tempo trascorso tra l’inversione della curva e l’inizio della recessione: da un minimo di 8 mesi (settembre 1980) fino a 18 mesi (dicembre 1988).

UN PARTICOLARE CONTESTO DEI TASSI DI INTERESSE

“Inoltre l’inversione della curva, soprattutto quando non prolungata nel tempo, non porta inevitabilmente a considerare imminente una recessione: i sei giorni tra il 26 agosto e il 2 settembre 2019 in cui il tasso di rendimento dei Treasury a 2 anni si è portato al di sopra di quello a 10 anni potrebbero essere stati un temporaneo passo falso, riconducibili al particolare contesto di tassi di interesse attuale” tengono a precisare gli esperti di Legg Mason.

RIPOSIZIONARE IL PORTAFOGLIO PER RENDERLO MENO VULNERABILE

D’altra parte, è anche vero che i mercati azionari tendono di solito a toccare i picchi proprio prima dell’inizio di una recessione e l’ultimo miglio di un ciclo può costituire il momento propizio per adottare un approccio costruttivo per riposizionare il portafoglio.

“Nel periodo finale del ciclo assumere un atteggiamento più difensivo potrebbe consentire di partecipare all’evoluzione del mercato azionario con minori rischi e vulnerabilità. Al contrario riteniamo meno efficace una strategia di market timing, incentrata cioè sul tentativo di anticipare gli alti e bassi delle Borse, cercando, di volta in volta di uscire ed entrare rapidamente nel mercato azionario a seconda dei momenti” concludono i professionisti di Legg Mason.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA