Brandywine Global

High yield USA: le occasioni da valutare guardando oltre il rating

In un mercato che viaggia verso la normalizzazione con tassi in costante rialzo, Brian Kloss di Brandywine Global (gruppo Legg Mason) punta sulle emissioni di qualità.

10 Agosto 2018 11:41

Alla luce del contesto di mercato che vede proseguire negli Stati Uniti la normalizzazione monetaria (ovvero un graduale e costante rialzo dei tassi), Brian Kloss, Portfolio Manager and Head of High Yield di Brandywine Global (gruppo Legg Mason),privilegia, nell’ambito high yield, emissioni di qualità spingendosi oltre il rating.

EMISSIONI DI QUALITÀ

“Con ‘qualità’ intendiamo società che presentano un indebitamento gestibile, una protezione degli asset, bilanci solidi, capacità di generare flussi di cassa positivi e caratterizzate da un buon modello di business. Inoltre, la preferenza è alle emissioni di duration più breve (scadenza media dei titoli che determina la sensibilità alle variazioni dei tassi di mercato, ndr) rispetto alle obbligazioni societarie investment grade e ai titoli di stato” illustra Brian Kloss.

NECESSARIO UN APPROCCIO SEMPRE PIÙ SELETTIVO

L’esperto è convinto che nei prossimi mesi, a mano mano che il ciclo del credito USA maturerà, un approccio sempre più selettivo sia la soluzione migliore da adottare: una raccomandazione che può valere anche al di fuori dagli Stati Uniti. “È infatti indispensabile prestare la massima attenzione alle dinamiche delle politiche monetarie e della leva lorda sia per i prestiti che per le obbligazioni societarie” sottolinea Brian Kloss.

NON SOLO OBBLIGAZIONI MA ANCHE PRESTITI

Le conclusioni a cui giunge l’esperto sono il frutto di una sua analisi sull’evoluzione del segmento high yield negli Stati Uniti, comprendendo sia le obbligazioni che i prestiti. Questi ultimi, cioè i senior (o leveraged) loans, sono una tipologia di prestiti collateralizzati, erogati da banche o altri intermediari finanziari, alle imprese che generalmente presentano un rating non-investment grade.

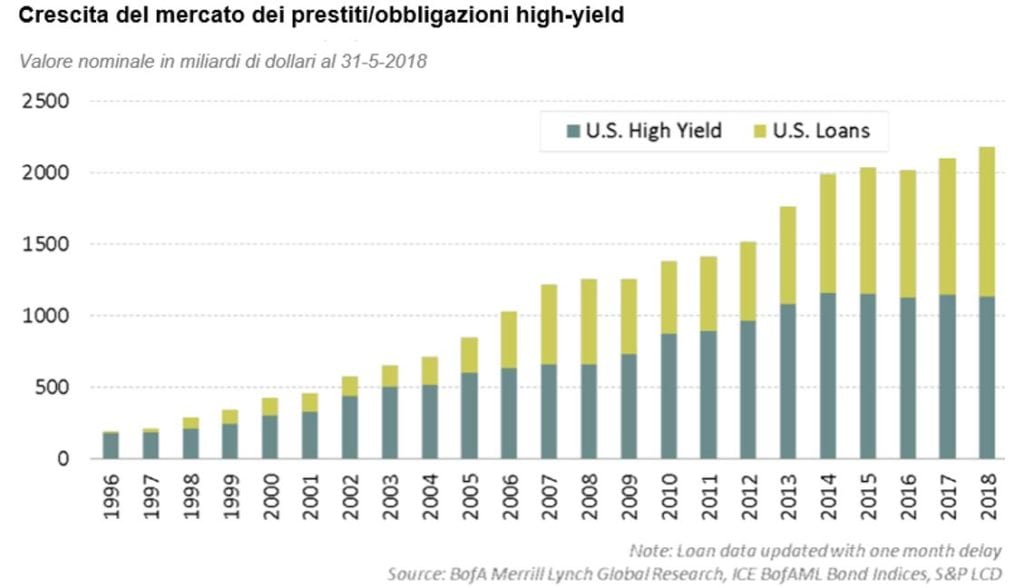

[caption id="attachment_129375" align="alignnone" width="474"]

Crescita del mercato dei prestiti/obbligazioni high yield[/caption]

Crescita del mercato dei prestiti/obbligazioni high yield[/caption]Le società di solito utilizzano questi prestiti come strumenti di debito alternativo per finanziare le normali attività di business, ma anche acquisizioni, progetti di espansione o rifinanziamento del debito esistente, ottimizzando la struttura del capitale.

Cina, come interpretare l’andamento dei tassi e dello yuan

Cina, come interpretare l’andamento dei tassi e dello yuan

CRESCITA ESPONENZIALE DAL 1996

Ebbene utilizzando i dati di Bank of America Merrill Lynch, dal 1996 il mercato del credito high-yield (sia le obbligazioni che i prestiti) ha registrato una crescita esponenziale passando da 193,5 miliardi di dollari (di cui 179,9 miliardi in obbligazioni e 13,6 miliardi in prestiti) a 2.182,8 miliardi (frutto di 1.132,9 miliardi di dollari in obbligazioni e 1.049 miliardi di dollari in prestiti). Più in particolare, emerge che dal 2014-2015, a fronte di una crescita piuttosto modesta delle obbligazioni, c’è stato un vero e proprio boom dei prestiti che infatti hanno continuato a beneficiare di flussi costanti

FOCUS SULLA LEVA FINANZIARIA LORDA

Proprio la diversa dinamica dei flussi nasconde, secondo Brian Kloss, i rischi per coloro che investono attualmente nelle obbligazioni societarie. Nonostante negli ultimi anni sia aumentata sia per i prestiti che per le obbligazioni, la leva finanziaria (in particolare quella lorda) mostra infatti ritmi differenti a seconda che si tratti di obbligazioni o di prestiti. “La leva finanziaria lorda per il mercato dei prestiti era nel 2002 tre volte l’EBITDA mentre nel 2017 era a cinque. Allo stesso tempo, la leva delle emittenti di bond è vicina a livelli record, ossia circa 4 volte e mezzo l’EBITDA” specifica l’esperto.

Federal Reserve, politica monetaria forse più vicina ad un livello neutrale

Federal Reserve, politica monetaria forse più vicina ad un livello neutrale

INDEBITAMENTO IN AUMENTO

La preoccupazione di Brian Kloss deriva dal fatto che, sebbene di norma una recessione tenda a correggere un significativo aumento della leva (com’è successo nel 2002), al momento non emergono segnali di un’imminente recessione tali da correggere l’elevato livello di indebitamento. Che, anzi, rischia di salire ulteriormente l’anno prossimo sullo slancio dello stimolo fiscale.

FED, COPERTURA DEL DEBITO E DURATION

“Consigliamo pertanto di assumere un atteggiamento prudente negli investimenti obbligazionari societari. Suggeriamo in particolare di tenere sotto costante osservazione l’evoluzione delle mosse della Fed e, soprattutto due fattori: il rapporto di copertura del debito e la duration” conclude Brian Kloss.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA