Invesco

Obbligazioni, Invesco: "C’è ancora valore nei mercati emergenti e nei titoli americani"

Luca Tobagi (Invesco) ha esaminato i rendimenti attesi delle asset class obbligazionarie. A patto che il debitore paghi puntualmente e non fallisca prima della scadenza, high yield USA e debito emergente hanno ancora appeal

di Leo Campagna 4 Marzo 2020 21:00

C’è una caratteristica fondamentale nel mondo obbligazionario che consente di prevedere con buona approssimazione i rendimenti che si potranno ottenere in futuro. A patto che il debitore paghi puntualmente e non fallisca prima della scadenza, l’investitore che acquista un’obbligazione e la tiene fino alla scadenza è in grado di sapere con esattezza il rendimento medio annuo. Infatti se è vero che nel breve periodo possano verificarsi oscillazioni dei prezzi anche sensibili, è altrettanto vero che se si mantiene l’investimento fino alla scadenza, si conosce il rendimento composto, il cosiddetto "yield to maturity".

UN’ANALISI SUL CAMPO

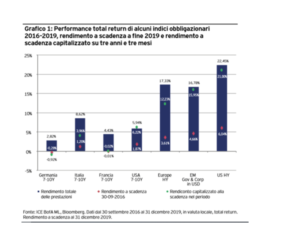

“Alla luce di questo elemento, ho calcolato la performance total return di alcuni indici obbligazionari dal 30 settembre 2016 a fine 2019”, rivela Luca Tobagi, CFA Investment Strategist di Invesco, nell’ultimo numero della newsletter T con zero. Il 30 settembre 2016 è stato scelto in quanto è il momento in cui il rischio di deflazione si è fortemente ridotto, con l’indice dei prezzi alla produzione che è passato da negativo a positivo in molte aree del mondo: USA, Eurozona, Cina, e Regno Unito. Una circostanza che, secondo Tobagi, costituiva un aspetto molto favorevole agli investimenti obbligazionari a spread: obbligazioni societarie ad alto merito di credito, bond high yield e debito emergente.

I RISULTATI NEGLI ULTIMI TRE ANNI E TRE MESI

Nel grafico 1, sono illustrate le performance total return nei tre anni e tre mesi che vanno dal 30 settembre 2016 al 31 dicembre 2019 (barre blu scuro), il rendimento a scadenza al 31 dicembre 2019 (losanghe rosa) e il rendimento a scadenza composto su prossimi tre anni e tre mesi (pallini verdi).

[caption id="attachment_154514" align="alignnone" width="550"]

Grafico 1[/caption]

Grafico 1[/caption]Si possono notare alcune importanti differenze. Le barre relative ai titoli di Stato di Germania, Italia e Francia sono molto più alte del pallino verde: questo significa che il rendimento totale teorico che ci si può aspettare fra tre anni e tre mesi è molto al di sotto di quello realizzato nel triennio appena concluso. Al contrario, le barre relative al debito emergente (governativo e societario) in valuta forte e alle società high yield USA non sono molto più alte del pallino verde. Più o meno lo stesso discorso che si può fare con la barra relativa all’obbligazionario governativo USA a 7-10 anni.

"Non sopravvalutare il virus e prepararsi ai rimbalzi"

"Non sopravvalutare il virus e prepararsi ai rimbalzi"

INTERESSANTE ANCHE L’HIGH YIELD EUROPEO

“Tradotto in pratica, possiamo aspettarci per queste due tipologie di asset obbligazionari rendimenti in linea con gli ultimi tre anni e tre mesi, a patto sempre che il debitore paghi e non fallisca”, spiega Tobagi. L’esperto segnala anche l’high yield europeo che, se da un lato evidenzia rendimenti attesi per i prossimi tre anni e tre mesi ben al di sotto di quelli ottenuti dall’autunno 2016, mostra un potenziale di guadagno complessivo a doppia cifra su un orizzonte di tre anni. Margini di guadagno molto contenuti, infine, per i governativi dell’area Euro.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA