Ferrari

Ferrari, il bond a 5 anni piace: emissione portata a 650 milioni

Boom di richieste per l’obbligazione benchmark a 5 anni emessa da Ferrari: taglio portato a 650 milioni e rendimento abbassato a 200 punti

di Antonio Cardarelli 20 Maggio 2020 15:35

L’emissione obbligazionaria benchmark non garantita (“unsecured” in inglese) annunciata da Ferrari si è chiusa con richieste ben superiori ai 500 milioni di euro inizialmente previsti. La richiesta finale è stata pari a 3,3 miliardi di euro e l’emissione, di conseguenza, è stata portata a 650 milioni di euro.

TAGLIO AUMENTATO DAI 500 MILIONI PREVISTI

L’obbligazione è stata lanciata stamattina. Il bond avrà durata 5 anni (scadenza 27 maggio 2025) e vede un rendimento di 200 punti sul Midswap, in calo rispetto ai 260 punti annunciati nella mattinata. Il ricavato, ha fatto sapere l’azienda di Maranello, verrà impiegato "per le generali esigenze" del gruppo Ferrari. L'emissione darà diritto a percepire una cedola annua dell'1,5%. Joint Bookrunners dell'operazione sono Banca Imi, Barclays, BNP Paribas (B&D), BofA Securities, Goldman Sachs International, J.P. Morgan, UniCredit.

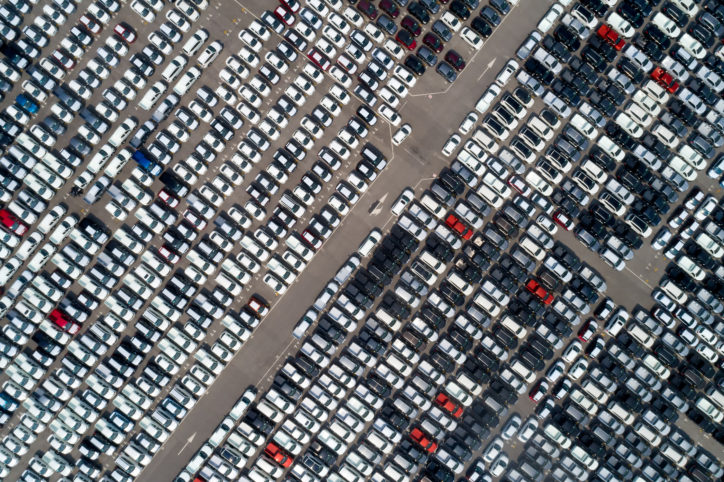

I numeri del crollo del settore auto: -78,3% ad aprile

I numeri del crollo del settore auto: -78,3% ad aprile

RISERVATO A ISTITUZIONALI

Il nuovo bond Ferrari è riservato a investitori professionali e istituzionali (ordine minimo da 100mila euro) e una volta emesso verrà quotato sull'Euronext di Dublino e sarà soggetta alla legge inglese. Gli ultimi bond emessi da Ferrari risalgono al 31 luglio 2019 quando collocò presso investitori istituzionali statunitensi obbligazioni pari a 300 milioni di euro in due tranche con scadenza a 10 e 12 anni. Nella mattinata di oggi il titolo si è mosso intorno alla parità.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA