BlackRock

Dollaro stabile e tassi bassi: mix giusto per il debito dei Paesi emergenti

Secondo BlackRock la linea accomodante delle banche centrali globali dovrebbe prolungare il ciclo economico sostenendo i bond emessi dai Paesi emergenti, soprattutto quelli in valuta locale

di Redazione 17 Luglio 2019 07:00

La politica monetaria accomodante delle banche centrali globali, che dovrebbe trovare presto conferma nel primo taglio dei tassi da parte della Fed dai tempi della Grande Crisi, dovrebbe consentire all’attuale ciclo economico di prolungarsi nel tempo, sostenendo così il debito dei mercati emergenti, una asset class che la grande casa di investimento BlackRock raccomanda con un upgrade. Intanto è partita a Wall Street la stagione delle trimestrali, con attese di contrazione degli utili per la prima volta dal 2016. Nel suo commento settimanale sul mercato il BlackRock Investment Institute spiega che la politica accomodante delle banche centrali mira ad attutire l’impatto delle tensioni commerciali, con l’effetto di deprimere i rendimenti del reddito fisso sulle scadenze più lunghe, creando così uno scenario positivo per gli asset in grado di generare reddito, tra i quali la grande casa dichiara di preferire il debito dei mercati emergenti, soprattutto quello denominato in valuta locale.

SOVRAPPESARE IN PORTAFOGLIO I BOND EMERGENTI

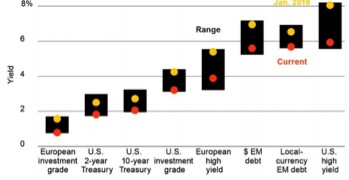

BlackRock Investment Institute nota che la svolta accomodante della politica monetaria ha spinto quest’anno i rendimenti dei bond al punto più basso dei range recenti, come mostra il grafico alla fine del paragrafo.La casa d’investimento si aspetta che i tassi bassi permangano, con la Fed pronta a far scattare un ribasso ‘preventivo’ e la Bce che dovrebbe annunciare per fine ottobre ulteriori misure di stimolo monetario, aprendo la strada a un ulteriore allentamento. Per questo il rendimento delle cedole sarà un driver chiave dei ritorni del mercato dei bond in questo ambiente definito ‘lower-for-longer’, vale a dire tassi più bassi per una durata più lunga. A fronte di questo scenario, BlackRock ha deciso di assegnare un upgrade, vale a dire migliorare la valutazione, dei bond emergenti, consigliando di sovrappesarli in portafoglio nell’outlook globale di metà anno.

[caption id="attachment_144189" align="alignnone" width="450"]

Rendimenti dei vari comparti del reddito fisso da inizio 2019 (giallo) a oggi (rosso)[/caption]

Rendimenti dei vari comparti del reddito fisso da inizio 2019 (giallo) a oggi (rosso)[/caption]SPAZIO DI CRESCITA LIMITATO PER LE EMISSIONI IN DOLLARI

Perché preferire le emissioni in valuta locale? BlackRock spiega che, seppure la politica delle banche centrali abbia fatto scattare un rally sia delle emissioni in valuta ‘forte’ sia di quelle in valuta locale, il rialzo dei prezzi (e il conseguente calo dei rendimenti) dei Treasury Usa potrebbe essersi spinto un po’ troppo oltre. C’è stato forse un eccesso da parte dei mercati nel ‘prezzare’ al rialzo la nuova linea accomodante della Fed, dati i fondamentali ancora rispettabili dell’economia americana. Per questo ulteriori guadagni sembrano limitati per le emissioni emergenti denominate in dollari. Al contrario, BlackRock vede buone ragioni per essere rialzisti su selezionati titoli di debito emergente denominati in valuta locale, un comparto dove il rally ha ancora spazio per correre.

Video - L'economia frena, ma non è in vista una recessione

L'economia frena, ma non è in vista una recessione

UN DOLLARO STABILE AIUTA IL DEBITO EMERGENTE IN VALUTA LOCALE

Storicamente, violenti apprezzamenti del dollaro Usa hanno rappresentato il rischio principale per gli asset emergenti. Ma ora BlackRock vede un dollaro destinato a restare sostanzialmente stabile, il che riduce il rischio d’investimento nel debito denominato in valuta locale. Altri fattori positivi individuati dalla grande casa di investimento sono una crescita cinese sostanzialmente stabilizzata, con le autorità pronte a contrastare con nuovi stimoli il possibile impatto di escalation sui dazi, resilienza dei consumi in molte economie emergenti nonostante il rallentamento del manifatturiero globale, e infine la propensione ad abbassare i tassi da parte delle banche centrali in molti paesi emergenti, dall’India al Brasile, il che porterebbe alla compressione dei rendimenti e al rialzo delle quotazioni dei titoli in valuta locale. Sul lato dei rischi, BlackRock segnala rialzi oltre le attese dei rendimenti dei Treasury Usa e una escalation delle tensioni commerciali tra Usa e Cina che possa contagiare anche America del Sud, Europa e altre economie asiatiche, andando a penalizzare ulteriormente il settore manifatturiero.

I 4 MERCATI DEL DEBITO SU CUI PUNTARE, CAUTELA SULLE AZIONI

Entrando nel dettaglio della preferenza espressa per il debito emergente in valuta locale, BlackRock segnala con favore le scadenze più lunghe in Brasile, Messico, India e Indonesia, mercati che hanno un’esposizione relativamente limitata alle tensioni commerciali tra Usa e Cina e rendimenti che compensano il rischio che si assume l’investitore. Altri fattori positivi segnalati dalla casa d’investimento sono gli alti rendimenti reali, il potenziale allentamento monetario, la struttura sana dei conti con l’estero, con deficit contenuti delle partite correnti e consistenti asset esteri detenuti, oltre a solide istituzioni. BlackRock si aspetta che le tensioni strategiche tra Cina e Usa permangano anche se è in atto una tregua temporanea sul fronte dei dazi. Per quanto riguarda l’azionario emergente la grande casa esprime invece una certa cautela, notando che sugli indici azionari dell’area emergente si rileva una maggiore esposizione nei confronti della Cina.

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA