Lo scenario

Ecco perché Silicon Valley Bank non è una nuova crisi Lehman né per gli USA né per il mondo intero

Non c’è niente in comune con il disastro di 15 anni fa, quando le banche di tutto il mondo erano piene di titoli tossici. Oggi è solo la storia di un problema di liquidità mal gestito da una banca nella culla del tech

di Stefano Caratelli 13 Marzo 2023 09:29

Nonostante i titoli di qualche giornale che parlano di Lehman 2.0, il collasso della Silicon Valley Bank che ha scatenato un’ondata di vendite sui titoli bancari sulle due sponde dell’Atlantico ha poco a che vedere con la crisi devastante che investì il sistema finanziario globale ormai 15 anni fa. Non ci sono i giro titoli tossici come quelli costruiti sui mutui subprime, di cui erano pieni i portafogli delle principali istituzioni finanziarie. Il circolo vizioso in cui è incappata la ‘banca delle star’ del private equity e del venture capital che investono miliardi di dollari nelle start up della Baia di San Francisco ha molto più a che fare con la normale ‘fisiologia’ del mercato, è circoscritto geograficamente e settorialmente, e non nasconde rischi sistemici, né in USA né a livello globale. Ma capita nel momento sbagliato, dopo il rally di inizio anno dell’azionario, soprattutto europeo, e può riaccendere per un po’ di tempo l’avversione al rischio. Oltretutto arriva subito dopo il collasso di Silvergate, business totalmente diverso in quanto focalizzato sulle cripto, ma accomunato a SVB dall’euforia per tech e appunto criptovalute del 2021-22.

LA COMBINAZIONE DI TASSI ALTI E SELL-OFF DEI TECNOLOGICI

Fino a metà dell’anno scorso tutto filava liscio nella banca della Silicon Valley, che raccoglieva nei suoi depositi la liquidità allora abbondante di startup e relativi investitori per impiegarla in obbligazioni del Tesoro e non sempre allora a rendimenti bassissimi. Poi è arrivata una doppia botta: startup e investitori hanno cominciato a ritirare liquidità dai depositi di SVB per la caduta in disgrazia del settore tech americano, mentre il valore dei bond in cui la liquidità è investita è sceso bruscamente per effetto del rialzo dei tassi e della stretta monetaria. Quando ha esaurito la cassa, SVB ha cominciato a vendere i bond in portafoglio per soddisfare il prosciugamento dei depositi, ma in perdita, causa il calo dei prezzi dovuto al rialzo dei tassi. Se avesse potuto resistere e tenere i bond a scadenza non avrebbe subito alcuna perdita, e qui sta la differenza principale con Lehman e crisi finanziaria globale.

BANCHE OGGI SOLIDE E PREPARATE A SOSTENERE VENTI AVVERSI

Le security di allora, che avevano impacchettati i mutui subprime, erano diventate carta straccia, e tenerle a scadenza voleva dire solo perdere l’intero capitale. Inoltre, ne erano pieni non solo i portafogli di Lehman, ma di tutte le grandi banche americane e europee. I bond che SVB è stata costretta a vendere in perdita, Treasury o obbligazioni di qualità, sono invece asset solidissimi e se tenuti a scadenza non rischiano nessuna perdita di capitale. Oggi i bilanci delle banche, grandi e piccole, in USA e in Europa, sono in ordine con riserve abbondanti, allora furono devastati dalla crisi, anche perché oltre ad essere pieni di titoli tossici erano anche direttamente esposti ai mutui ‘facili’, in America soprattutto ma anche in alcuni Paesi europei, come Gran Bretagna e Irlanda. In Europa, le nazioni con soldi da spendere come la Germania si potevano permettere i salvataggi bancari, quelle con i conti in rosso come l’Italia furono costrette a lasciarle affondare nelle sofferenze causate dalla crisi, che da finanziaria era diventata economica.

NESSUNA PUNTA DI ICEBERG, SOLO UNA CRISI NEL MOMENTO SBAGLIATO

Niente di tutto questo sta succedendo né è all’orizzonte. Ma il caso SVB capita nel momento sbagliato, con il mercato provato dalla violenta correzione dei titoli tech, preoccupato per un’inflazione vischiosa e tenace, e in Europa reduce da un rally di inizio anno che ha visto protagonisti proprio i bancari, su cui si sono abbattute prese di beneficio probabilmente combinate a vendite allo scoperto. Il sentiment del mercato si è indubbiamente guastato e una certa avversione al rischio tornerà a pesare sul comportamento degli investitori per un po’, ma nessuna catastrofe e nessuna ‘punta di iceberg’ che possa far temere un affondamento dei mercati. Magari, al contrario, il caso SVB può aver aperto un interessante punto di ingresso ‘tattico’, tenendo presente che l’incertezza continua a dominare e che il 2023 richiederà una navigazione a vista, anche per le tensioni geopolitiche che non accennano a rientrare.

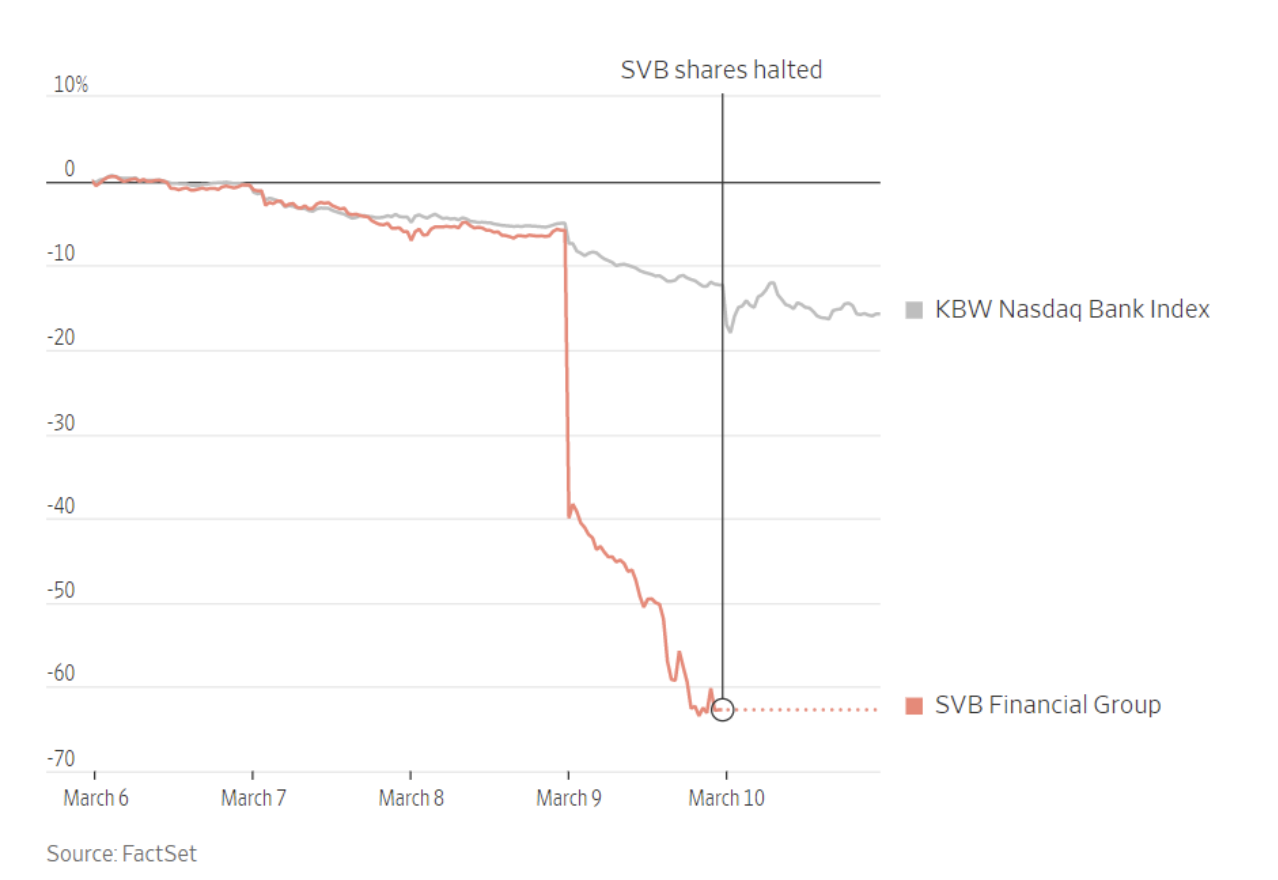

PERFORMANCE SETTIMANALE BANCHE QUOTATE AL NASDAQ E SVB

LA CLIENTELA DELLA VALLEY ORA HA BISOGNO DI MANI FORTI

Come si vede nel grafico qui sopra la botta è arrivata, soprattutto sulle banche del Nasdaq. La SVB ha lasciato che un problema temporaneo di liquidità si incancrenisse mettendo la polvere sotto il tappeto e si è schiantata. Gli altri big hanno sofferto un po’, neanche tutti, e probabilmente guardano con interesse a quello che sta succedendo nella culla del tech americano, perché apre l’opportunità di acquisire una clientela molto interessante che ora ha bisogno di mani forti ed esperte cui affidarsi.

BOTTOM LINE

Si apre una settimana fitta di eventi, dalla Cina alla Fed alla Bce, e venerdì prossimo il quadro sarà più chiaro. Qualche ulteriore scossone è prevedibile, incoraggiato dalla drammatizzazione mediatica del caso della Silicon Valley Bank. Le banche, americane e europee, restano un solido presidio di portafoglio, sia azionario che obbligazionario. Alla fine l’inflazione rientrerà e la stagione della stretta monetaria finirà. I temi di investimento di lungo termine restano intatti. Serve pazienza e un po’ di cash disponibile per approfittare di opportunità tattiche che come si vede non mancano.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA