L'errore da non fare

Sui mercati ancora opportunità: sbagliato fare trading inseguendo l’indice della paura Vix

Le turbolenze a Wall Street sembrano destinate a proseguire, e rappresentano un’occasione d’ingresso, ma il gioco è meno facile di due anni fa. Bisogna saper scegliere e soprattutto non giocare al ‘time the market’

di Stefano Caratelli 31 Gennaio 2022 08:06

Due anni fa di questi tempi Wall Street e le Borse globali veleggiavano con il vento in poppa sostenute da economie in ripresa sincronizzata senza avere idea dello tsunami che la pandemia avrebbe causato nel giro di quattro-cinque settimane. L’effetto fu l’apertura di una voragine abissale nel mare dei mercati che rappresentò anche una colossale occasione di ingresso a prezzi ultra-scontati su praticamente tutti gli asset a rischio a disposizione. Una situazione fotografata dall’indice VIX della volatilità che schizzò da 15 punti a inizio febbraio al picco di 66 dopo metà marzo, per poi rientrare a livelli di sicurezza in un paio di mesi. Tutto sommato oggi la situazione non sembra radicalmente diversa, se non per la velocità e l’ampiezza del movimento. Nella prima metà di gennaio il VIX ha viaggiato abbastanza tranquillo sotto i 20 punti per poi balzare a 32, oltre il livello di guardia comunemente indicato e 30, e rientrare poi sotto la soglia di pericolo nel finale dell’ultima settimana ‘piena’ del mese.

STORNI E RIMBALZI CONTINUERANNO

Non siamo in presenza di una ‘V’ di ingresso, ma di una fase probabilmente destinata a durare almeno fino a metà marzo, se non maggio, che vedrà alternarsi storni e rimbalzi, offrendo l’occasione di rafforzare le posizioni più solide di portafoglio, magari alleggerire prendendo beneficio su quelle che hanno dato quello che potevano, e accumulare in un’ottica di medio lungo periodo, su un orizzonte pluriennale. L’errore da evitare è invece tentare di anticipare il mercato, il famoso ‘time the market’, cavalcando i ribassi con vendite allo scoperto o altri strumenti come i derivati. Lo short fa parte del gioco del mercato, e lo praticano con continuità tutti i grandi investitori, soprattutto istituzionali.

I BIG SANNO COME MANEGGIARE LO SHORT

Ma non aspettano che indici e azioni vadano in picchiata per vendere allo scoperto, comprare opzioni put o vendere futures, pagandoli oltretutto molto cari. Lo fanno di routine, possibilmente quando la ‘protezione’ dagli storni e dalle correzioni costa poco, vale a dire quando il VIX viaggia tranquillo in area 10-15 punti.

PRESI IN CONTROPIEDE DAL VIX

Quando arriva lo storno o la correzione, come è successo nelle ultime settimane, i big smontano le posizioni costruite per proteggere i portafogli e portano a casa il profit, vendendo magari a 20 o 30 la put che avevano comprato a 10, compensando ampiamente in questo modo le perdite (teoriche) causate ai portafogli dai ribassi. Il bello è che il VIX, che non è quotato direttamente ma si può comprare con ETF o simili, quando si muove violentemente al rialzo gonfia anche il valore delle posizioni al ribasso costruite con i derivati, aumentando il beneficio per chi le chiude prendendo il profit e lasciando incastrato e in perdita chi ha tentato di salire in corsa sul treno dello storno o della correzione e viene preso in contropiede dal rimbalzo.

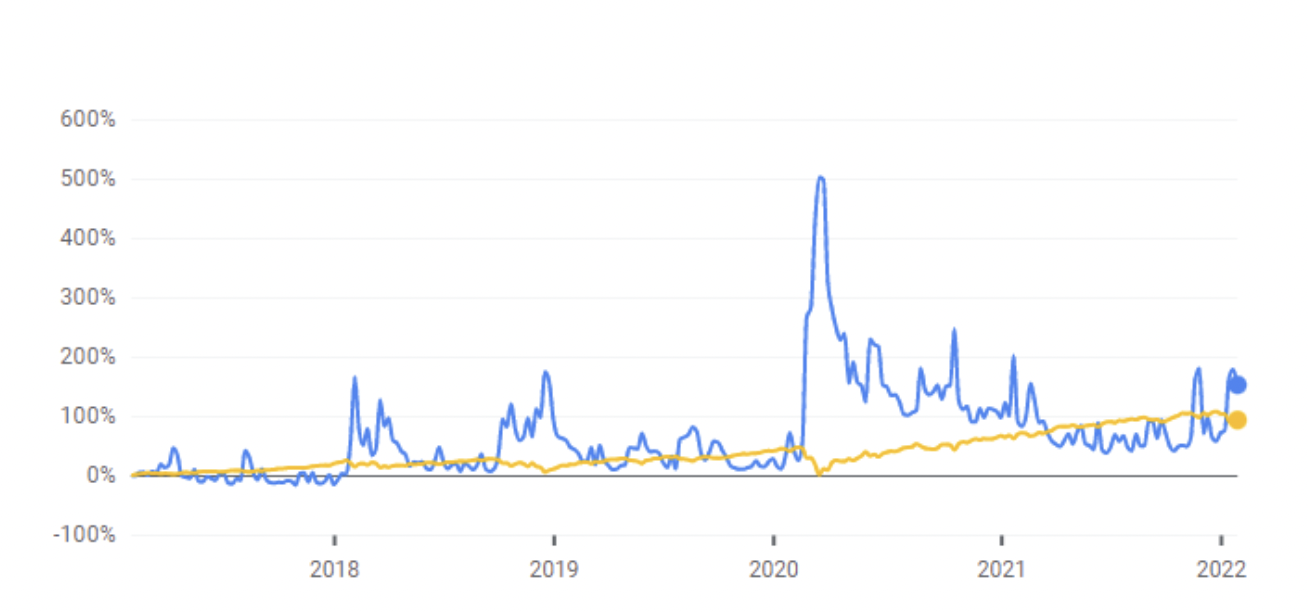

ANDAMENTO DI VIX E S&P 500 A CONFRONTO NEGLI ULTIMI 5 ANNI

ANDAMENTO DI VIX E S&P 500 A CONFRONTO NEGLI ULTIMI 5 ANNI

I MEGATREND RESTANO INTATTI

Il grafico qui sopra mostra che inseguire il VIX per anticipare il mercato ha poco senso, mentre può essere utile per ponderare il costo di protezione di un portafoglio importante e diversificato. Investire è un’attività complessa, di cui il trading rappresenta solo un tassello, che va lasciato ai trader professionisti giustamente ben pagati per fare un mestiere che logora il cervello e il fisico, ormai sempre più con l’aiuto di macchine e sistemi di intelligenza artificiale anche quelli costosi, che solo specialisti sono in grado di maneggiare. Grandi istituzionali e gestori ne hanno squadre al lavoro 24/7. L’investitore può invece approfittare di storni e correzioni per entrare a sconto, non nell’ottica di uscire sul rimbalzo il giorno dopo, ma di accumulare senza tradire la strategia di lungo periodo. I megatrend del digitale, della sanità, della transizione energetica, della crescita dei ceti medi nei paesi emergenti sono ancora intatti, e una fase di relativa turbolenza come quella attuale rappresenta un’occasione.

LE SCUSE PER VENDERE NON MANCHERANNO

Nelle prossime settimane, le scuse per vendere e tirare un po’ giù i prezzi non mancheranno: dai venti di guerra in Ucraina, al rallentamento cinese, alle apprensioni per una Fed che alla fine potrebbe ritrovarsi ad aumentare i tassi un meeting dopo l’altro proprio mentre l’inflazione fa marcia indietro, alle bolle sparse qua e là, come quella di Robinhood scesa a una dozzina di dollari per azione dai 70 di solo cinque mesi fa. Per fortuna l’Italia si è salvata dall’imbuto politico in cui si era infilata, con il tandem Mattarella-Draghi confermato al timone come auspicato dai mercati evitando uno scenario da incubo, proprio come ipotizzato su Financialounge due settimane fa.

BOTTOM LINE

Anche il 2022 si profila come un anno ricco di opportunità per l’investitore che guarda al lungo termine, ma il gioco è meno facile di due anni fa. C’è l’indigestione post pandemia da digerire, c’è una Fed che insegue più che guidare, ci sono tensioni politiche difficili da maneggiare per leadership politiche, soprattutto in USA, non particolarmente attrezzate. E c’è soprattutto un tema di selezione a cui applicare le opportunità di mercato che richiede l’aiuto, il consiglio e la guida di mani esperte.

Trending

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA