Opportunità di investimento

Perché diversificare il portafoglio con titoli di stato USA e Australia

Gli esperti di J.P. Morgan A.M. ritengono i titoli di stato ‘core’, quelli USA e dell’Australia un interessante elemento di diversificazione perché offrono un rendimento relativamente più elevato

di Leo Campagna 8 Ottobre 2020 19:00

Le obbligazioni ‘core’ offrono ancora una copertura in grado di stabilizzare i portafogli? Se lo chiede il Team Global Fixed Income, Currency and Commodities Group di J.P. Morgan Asset Management nell’ultimo Bond Bulletin. Alla luce di rendimenti che continuano a scendere e a immergersi in territorio negativo, la funzione storica svolta da questa categoria di obbligazioni sembra infatti fortemente compromessa.

CONFERIRE STABILITA’ ALL’ASSET ALLOCATION

“A settembre i mercati finanziari hanno sperimentato un clima di avversione al rischio che ha ribadito l’importanza di disporre di un portafoglio bilanciato. Nel tentativo di conferire stabilità alla loro asset allocation, gli investitori si sono chiesti se i titoli di Stato ‘core’ svolgano ancora questa funzione oppure se sia opportuno implementare altri strumenti a questo scopo, ad esempio il posizionamento short nelle valute dei Mercati Emergenti”, fa sapere il Team di J.P. Morgan Am. Secondo il quale se è vero che non è chiaro quale sia al momento la copertura più efficace, ritengono i titoli di stato ‘core’ e quelli USA e dell’Australia, in particolare, un interessante elemento di diversificazione del portafoglio. Questo perché all’interno dei paesi ‘core’ offrono un rendimento relativamente più elevato,

BANCHE CENTRALI, ORIENTAMENTE ACCOMODANTE ANCORA A LUNGO

Una conclusione basata su diverse riflessioni, sia sui fondamentali sia in termini di valutazioni quantitative e di fattori tecnici. “Tra le poche certezze possiamo contare sul fatto che le Banche Centrali manterranno il proprio orientamento accomodante ancora a lungo”, sottolinea il Team. Infatti se lo strumento di allentamento scelto può variare da un’area geografica ad un’altra, è evidente che, in generale, le politiche monetarie continueranno a limitare i rendimenti. Gli sviluppi più recenti, sia sul fronte della pandemia che in quello macroeconomico, lasciano inoltre supporre che sia improbabile un significativo aumento dei rendimenti dei titoli di Stato nel breve termine.

LE INDICAZIONI DEL MESE DI SETTEMBRE

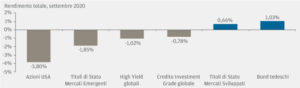

Dal punto di vista quantitativo, invece, le valutazioni dei titoli di stato sono da contestualizzare. Nel mese di settembre, a fronte di una correzione vicina ai quattro punti percentuali per le Borse USA, i titoli di Stato dei mercati sviluppati hanno registrato un rendimento totale dello 0,7%. I Bund tedeschi sono saliti del +1,03%, nonostante a inizio mese evidenziasse un tasso di rendimento a 10 anni del -0,4%, dimostrando che anche le obbligazioni con rendimenti negativi possono costituire un elemento stabilizzante per un portafoglio.

[caption id="attachment_167521" align="alignnone" width="500"]

I titoli di Stato hanno generato rendimenti positivi durante la flessione degli attivi di rischio nel mese di settembre (Bloomberg)[/caption]

I titoli di Stato hanno generato rendimenti positivi durante la flessione degli attivi di rischio nel mese di settembre (Bloomberg)[/caption]I FATTORI TECNICI DI SUPPORTO AI TITOLI DI STATO

“L’attuale rendimento dei titoli di stato USA (0,68% a fine settembre) si colloca nella fascia bassa del nostro intervallo atteso dello 0,5-1,0%. Tuttavia gli elementi capaci di spingerli tangibilmente più in alto, per esempio un vaccino, ulteriori stimoli fiscali o minori incertezze sulle presidenziali negli Stati Uniti, difficilmente si concretizzeranno prima della fine del trimestre”, spiegano gli esperti del Team. I quali, infine, segnalano anche alcuni fattori tecnici che supportano i titoli di Stato. “I consistenti programmi di acquisti obbligazionari da parte delle Banche Centrali hanno assorbito l’impennata delle emissioni di titoli di Stato, decise per finanziare le misure fiscali, mentre la Fed negli Stati Uniti è anche impegnata a preservare l’operatività dei mercati”

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA

RICEVI GRATIS LE NOTIZIE IN ANTEPRIMA